2024.05.17(금) 쵸빗의 미국 주식 아침 시황

안녕하세요. 쵸빗입니다.

미국증시는 역사적 신고가를 경신 후 소폭 조정 후 하락으로 마감하였습니다. 다우존스는 40,000의 신고가를 보였습니다.

월마트의 호실적 발표로 역사적 신고가 경신하며 +6.99% 상승했습니다.

애플 +0.08%, 테슬라 +0.51%, 엔비디아 -0.30%, MS -0.49%, 마이크론 +0.06%, 인텔 +2.46%, AMD +1.87%

아마존 -1.29%, 메타 -1.74%, 넷플릭스 -0.49%, 알파벳 +0.93%

(기업 기사 요약)

메타 - EU, '미성년 중독 유발' 조사 착수

테슬라 - 독일 공장 확장 위한 지방의회 승인

차브 - 버크셔해서웨이, 3분기동안 기밀 매입

팔로알토 - IBM '큐레이더' 클라우드 보안 SW 인수

화이자 - 속쓰림 약 '잔탁' 소송, 최대 2억5천만 달러 합의

보잉 - '가루도항공' 여객기 엔진 화재로 비상착륙

쿠팡 - UBS, 투자의견 '보유 → 매수' 상향

월마트 - 1분기 호실적 발표, 고소득 쇼핑객 증가↑

국내증시는 .미국 3대 지수 신고가의 영향으로 IT강세를 보이며 외국인의 선물 매수세가 있었습니다.

이와 더불어 금융투자 프로그램 매수와 외국인 현물 매수 영향으로 갭 상승 출발한 증시는 반도체 주도 상승을 했으나

종목별 고점 매물 출회 영향으로 상승 폭을 다소 축소하며 상승으로 마감했습니다.

대체적으로 지수상승에 비해 종목별로 차등 상승을 보이는 종목별 장세를 보였습니다.

(주요 특징주)

삼성전자 -0.13%, SK하이닉스 +4.16%

LS ELECTRIC +15.6%, 삼성화재 +9.96%, 켐트로닉스 +22.1%

세경하이테크 +18.3%, 피에스케이홀딩스 +10.3%

CJ씨푸트 +19%, 사조씨푸드 +11%

[이번 주 주요 이벤트]

13일 : 뉴욕 연은 소비자 기대지수 / OECD 경기선행지수 / (텐센트 실적 발표)

14일 : 미국 PPI / 파월 의장 연설 / MSCI 반기 리뷰 / 구글 컨퍼런스 - MS CEO 서밋 행상 / (홈디포, 에어비엔비 실적)

15일 : 미국 CPI / 한국 석가탄신일 휴장

16일 : 아마존 AWS 서밋 행사 / (시스코, 월마트, 바이두, 알리바바 실적)

17일 : 중국 4월 산업생산, 고정자산투자 / 미국 옵션만기일

<내일장 체크 포인트>

연준 위원 연설

유로존 CPI

경기선행지수

감사합니다.

Invest with LOVE~!

📈 주요 경제지표 종합 📉

[VIX 지수]

CBOE VIX : 12.42( -0.24% )

[MSCI 한국지수 / EWY]

MSCI South Korea Cap : 66.92( -0.78% )

[한국 증시 전일 종가]

코스피 : 2,753.00( +0.83% )

코스닥 : 870.45( +0.96% )

[미증시 당일 종가 안내]

다우존스 : 39,869.38( -0.10% )

S&P500 : 5,297.10( -0.21% )

나스닥 : 16,698.32( -0.26% )

[일간 지표 등락율]

비트코인 $65,348.1/ -1.19%, 이더리움 $2,934.74/ -2.61%

달러인덱스 104.400/ +0.18%, 달러/원 1,347.31/ -0.09%, 달러/엔 155.43/ +0.10%

금 2,383.00/ +0.09%, 은 29.933/ +0.41%

필라델피아 반도체 5,017.5/ -0.55%, 천연가스 2.513/ +0.92%, WTI유 79.38/ +0.05%

미국 10년물 국채 금리 4.369/ +0.14%, 미국 2년물 국채 금리 4.795/ +0.09%

[금일 경제지표 발표]

미국 필라델피아 연은 제조업활동지수 예상치 하회 (실제 4.5 / 예상치 7.7 / 이전 15.5)

미국 신규 실업수당청구건수 예상치 상회 (실제 222K / 예상치 216K / 이전 232K)

미국 주택착공건수 예상치 하회 (실제 1.360M / 예상치 1.420M / 이전 1.287M)

미국 건축승인건수 예상치 하회 (실제 1.440M / 예상치 1.480M / 이전 1.485M)

📝 주요 경제동향 요약

뉴욕증시, 금리 인하 기대감에 사상 최고치 근접

뉴욕증시는 금리 인하가 지속될 것이라는 기대감으로 다우존스 산업평균지수가 장중 사상 최고치인 40,000선을 돌파하며 강세를 보였습니다.

주요 지수 및 업종 동향

- 다우지수는 사상 최고치 근처에서 등락을 거듭했습니다.

- 필수소비재 업종이 강세를 보였으나, 그 외 업종은 약세를 나타냈습니다.

- 주요국 ETF는 혼조세를 보였습니다.

개별 종목 동향

- 반도체 업종은 Nvidia의 실적 발표를 앞두고 종목 간 등락이 엇갈렸습니다.

- 버핏의 손해보험사 투자 소식에 따라 금융업종이 상대적으로 강세를 보였습니다.

경제지표 및 정책 동향

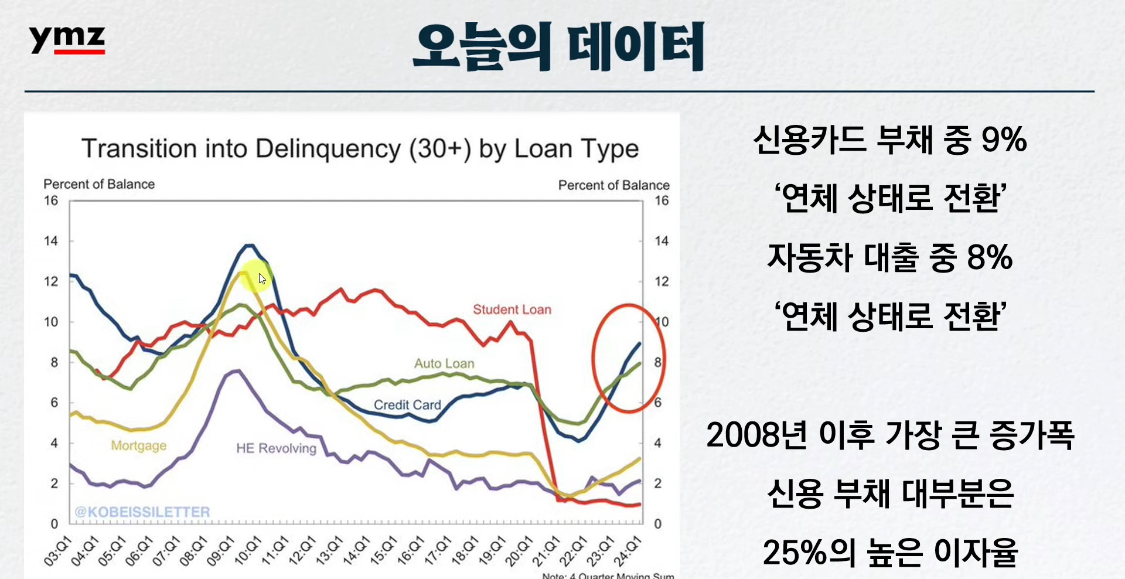

- 인플레이션은 높지만, 소비 위축으로 인한 하락 가능성이 높은 것으로 예상됩니다.

- 시장은 늦어도 9월 첫 금리 인하를 반영하고 있습니다.

- 글로벌 IB들의 금리 인하 전망은 엇갈리고 있지만, 대체로 올해 인하를 예상하고 있습니다.

- 연준 위원들의 매파적 기조 발언이 지속되고 있습니다.

주요 지표 동향

- VIX지수는 하락했고, 국채금리 스프레드는 혼조세를 보였습니다.

- FedWatch는 큰 변화 없이 유지되고 있습니다.

- 탐욕 & 공포지수는 전일대비 2 하락하며 60(GREED) 입니다.

종합적으로 뉴욕증시는 금리 인하 기대감에 힘입어 사상 최고치 근처에서 등락을 거듭하고 있지만, 연준 위원들의 매파적 기조와 경제지표 혼조 등 불확실성도 지속되고 있습니다.

[주요 기사 요약]

- Bloomberg -

중국 · 러시아, 공동성명 발표 ··· 군사 ·경제 협력 강화

ECB 부총재 "지정학적 리스크 과소평가해선 안돼"

애틀란타 연은, 2분기 GDP 전망치 3.8% → 3.6% 하향

- CNBC -

EU, 메타 DSA 위반여부 조사 ··· 청소년 보호조치 검토

미국 법원, 테슬라 소비자 집단소송 진행 허용

다이먼 JP모간 CEO "인플레 리스크 여전해"

- Market Watch -

미국 주간 실업수당청구 22만 2천건 ··· 예상 상회

리치먼드 연은 총재 "인플레 진전 있지만 목표에 못 미쳐"

뉴욕 연은 총재 "4월 CPI 환영 ··· 금리인하는 신중해야"

[주요 주요 이슈]

1. 미국 의회, 15일 AI 로드맵 발표 (로이터, 한국경제)

- 미국 상원 초당파 단체,

- "AI에 정부 지원 늘리고 새로운 보호 장치 만들 것"

- "중국은 미국의 10배 이상 지출하며 서두르고 있어"

- "중국 견제하고 미국 지배력 확보 위한 긴급 자금 성격으로 연간 최소 $320억 투자 필요"

2. 사우디 국부펀드, 미국 주식 보유 규모 3개월 동안 대폭 감소

- 23년 12월말 $352억 → 24년 5월 16일 $206억

- 1Q 동안 MS 184.5만주 매도 / AMD 470.2만주 매도 / 아마존 406.7만주 매도 / 알파벳 426만주 전량 매도

- 쿠팡 285.7만주 전량 매도 (쿠팡 최대주주는 비전펀드)

- (사우디 국부펀드는 소프트뱅크 비전펀드의 45% 지분을 가진 주요 주주)

3. 4월 IT 수출 수요 회복

- 반도체 수출 $99.6억, 전년비 +53.9%

- 디스플레이 수출 $16.4억, 전년비 +15.2%

- 휴대폰 부품 수출 $6.6억, 전년비 +38.3%

- SSD 수출 $6억, 전년비 +107%

- 통신장비 수출 $1.9억, 전년비 -3.5%

- 중국(홍콩포함) +43.7%, 베트남 +22.4%, 미국 +24.6%, EU +15.5%

4. 수출을 보면 답이 보인다 (메리츠증권 보고서)

- 수출 회복세는 지난 해 하반기 시작 - 경쟁 보다는 회복 초기가 타당 ☞ 추세는 다시 둔화보다는 회복

- 내수보다는 수출, 중국보다는 미국

- 반도체가 핵심 > 자동차는 다소 둔화되었지만 절대 수준 유지 지속 > 먼저 저점 형성한 바이오 > 기계, 전력/의료 기기

5. SK하이닉스 2가지 긍정 요인 발생 (메리츠증권)

- 2025년 판가 협상 - 현재 판가 협상 진행중 ☞ 기존 예상 5~10% 수준 크게 넘는 수준인 15~20% 수준으로 예상

- HBM3 물량 확대 ☞ 엔비디아발 하반기 추가 물량 생산 요청

- SK하닉, 생산 확대를 위한 프로젝트 가동, 개발 단계의 장비를 곧바로 양산에 적용하는 '특단의 조치' 포함

6. 삼성, HBM 임원진 엔비디아측 요청으로 미국행

- 퀄 테스트 중인 HBM3E 관련 추정 ☞ 양산 일정 감안하면 이달 결론 나야

7. 현대차, 중국산 부품 전수 조사

- 부품 계열사 및 협력사에 부품 생산처 조사

- 미국 규제 강화 대비해 중국산 배터리, 부품, 원자재 등의 조사

8. 유럽발 전기차 시장 침체 ☞ 한국 배터리 업계 가동률 하락 (동아일보)

- 글로벌 완성차 업체들 주문량 감소

- 1Q 글로벌 : LS엔솔, 77.7% → 57.4% / SK온, 96.1% → 69.5%

- 생산라인 조정 및 ESS로 전환

미국주식, 환율, 한국경제, 증시각도기, 원자재, 증권, 주식시황, 비트코인, 암호화폐, FOMC, 채권, 달러, 연준, 금리

'주식 정보방 > 주식 시황' 카테고리의 다른 글

| 2024.05.21(화) 쵸빗의 미국 주식 아침 시황 (49) | 2024.05.21 |

|---|---|

| 2024.05.20(월) 쵸빗의 미국 주식 아침 시황 (47) | 2024.05.20 |

| 2024.05.16(목) 쵸빗의 미국 주식 아침 시황 (62) | 2024.05.16 |

| 2024.05.14(화) 쵸빗의 미국 주식 아침 시황 (49) | 2024.05.14 |

| 2024.05.13(월) 개미 투자자의 미국 주식 아침 시황 (52) | 2024.05.13 |