2024.05.02(목) 개미 투자자의 미국 주식 아침 시황

안녕하세요. 쵸빗입니다.

미국증시는 30일에는 장중 내내 하락을 했고, 장 마감 무렵 하락 폭 심화하며 큰 폭 하락 마감했습니다.

재무부는 예상보다 큰 폭 채권을 발행하며 국채수익률을 상승 시킨 부분도 원인이 되었습니다.

5월 1일에는 약보합으로 시작한 증시는 FOMC 결과 후 급등하였으나 이내 장 막판 다시 상승폭을 반납하여 약보합 하락으로 증시는 마감했습니다.

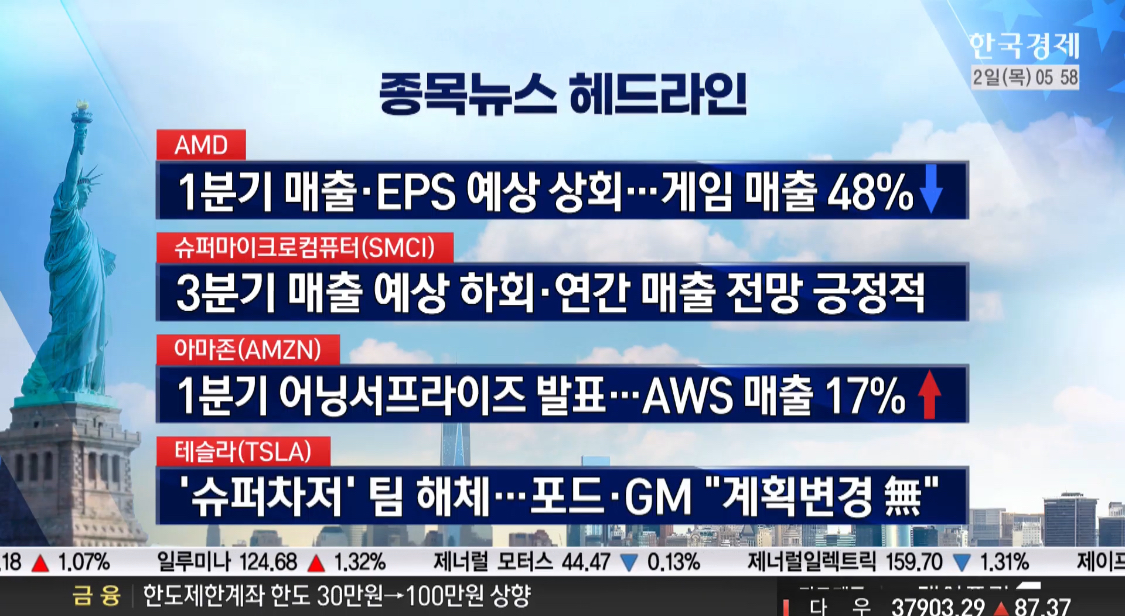

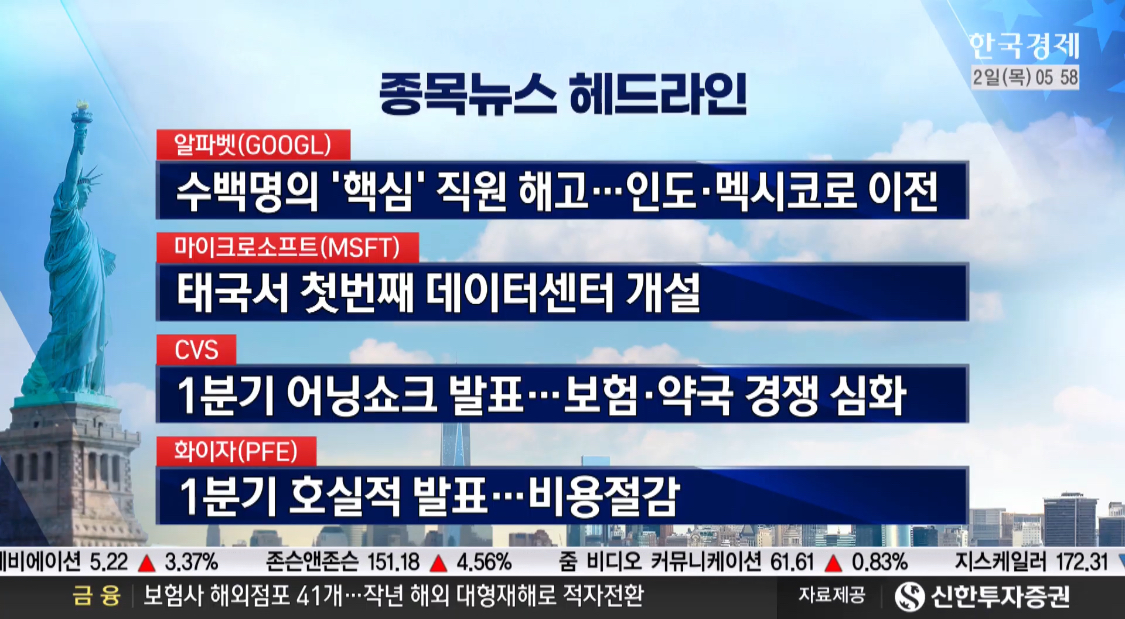

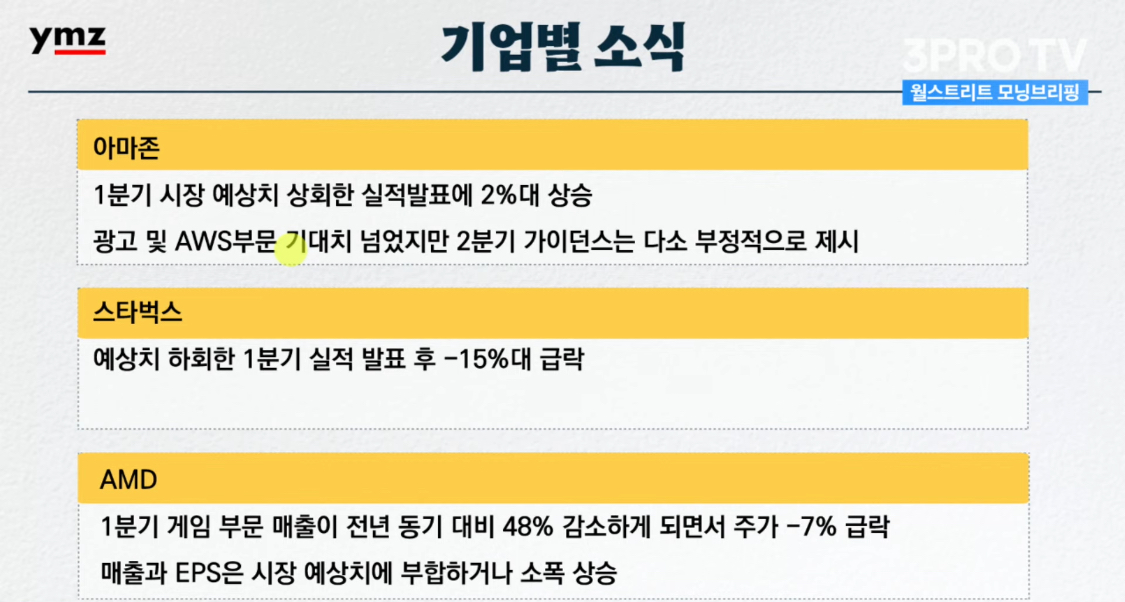

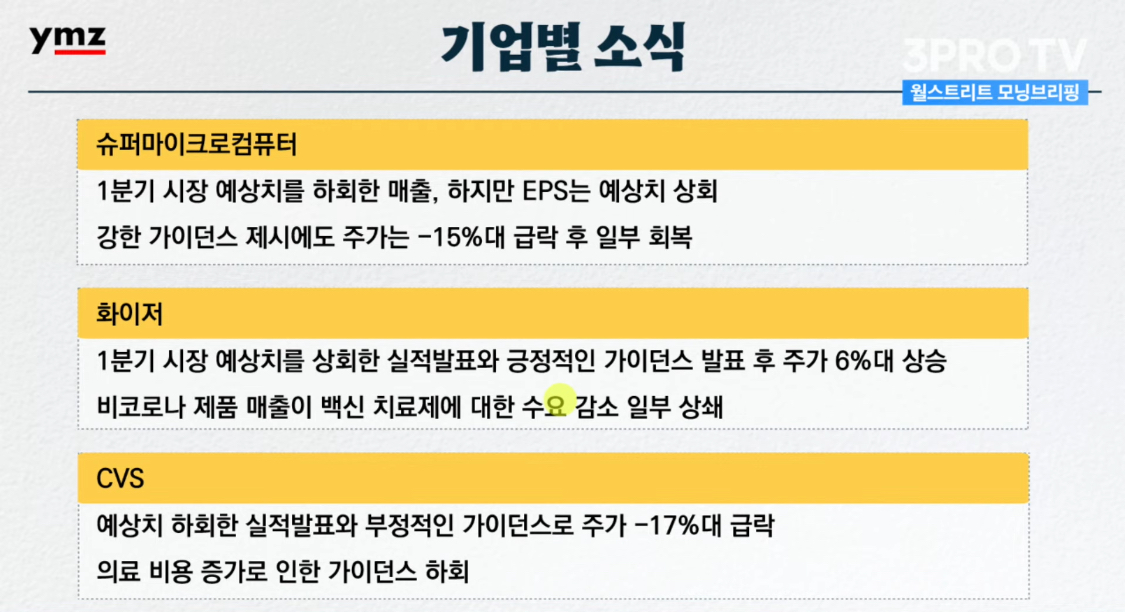

AMD, 스타벅스, 슈퍼마이크로는 급락을 하였고, 화이차, 퀄컴, 아마존은 상승을 보였습니다.

애플 -0/6%, 테슬라 -1.79%, 엔비디아 -3.93%, MS +1.49%, 마이크론 -2.84%, 인텔 -0.38%, AMD -8.95%,

아마존 +2.21%, 메타 +2.08%, 넷플릭스 +0.20%, 알파벳 +0.62%

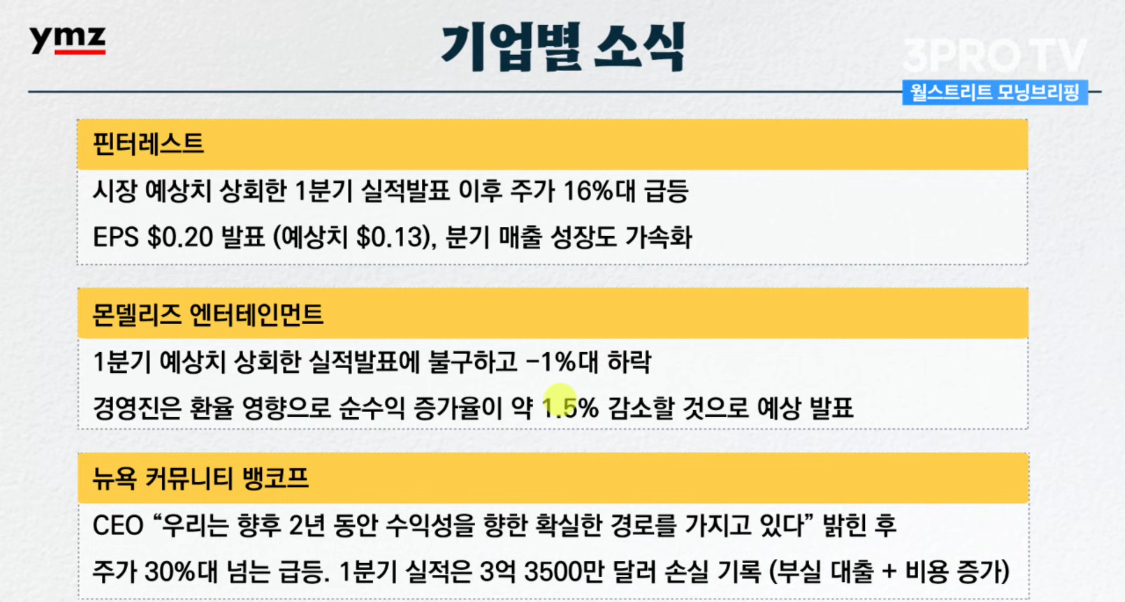

(기업별 소식)

국내증시의 삼성전자 실적 발표 + 테슬라 급등으로 반도체와 2차전지가 상승으로 시작하였습니다.

제한적 상승 속 제약, 바이오가 강세를 보였으나 장 후반 상승 폭 반납하며 지수는 보합권에 마감했습니다.

호실적을 보인 화장품 및 미용기기 섹터가 강세를 보였습니다.

(토니모리 +12.8%, 한국화장품 +9.6%, 아모레퍼시픽 +8.7% 등)

테슬라가 중국에서 완전 FSD 출시 기대로 자율주행 테마도 강세를 보였습니다.

하지만 전일 미국시장에서 이내 중국에서 FSD 승인이 어렵다는 기사에 소폭 조정을 보여 금일 국내의 자율주행 종목의 조정이 보일 수 있겠습니다.

[이번 주 주요 이벤트]

29일: 4월 댈러스연준 제조업 지수 / 2월 케이스실러 주택가격지수

30일: 중국 제조업 및 서비스업 PMI / 삼성전자 실적 발표 / 일라이릴리, 아마존, AMD 실적발표

5월1일: 근로자의 날 휴장 / ISM 제조업 지수 / 퀄컴 실적 발표 / FOMC 회의 (한국시간 2일 새벽 3시 결과발표)

2일: 아시아개발은행 연차 총회 (~5일) / 한국 밸류업 프로그램 2차 세미나(예정)

3일: 미국 4월 비농업 고용 지표(실업률)

<내일장 체크 포인트>

애플 실적발표

주간 실업수당청구

챌린저 감원보고서

FOMC 발표 중 예상보다 비둘기적인 발언에 증시는 급반등하였으나 이내 바로 수익실현 매물이 출회되며 증시는 하락했습니다. 하지만 국채 수익률 및 달러지수를 보면 감소부분을 지속하며 스태그플레이션에 대한 우려의 부분은 일정부분 해소되는 분위기입니다. 하지만 국내 증시가 쉬어가는 동안 연이틀 시장이 안 좋았고, 원달러 환율이 아직 약세인 부분을 보면 금일 하락추세가 나올 가능성이 높아 이에 잘 대비하면 좋겠습니다.

오늘도 화이팅 하시기 바랍니다.

감사합니다.

Invest with LOVE~!

📈 주요 경제지표 종합 📉

[VIX 지수]

CBOE VIX : 15.39( -1.66% )

[MSCI 한국지수 / EWY]

MSCI South Korea Cap : 63.09( +0.06% )

[한국 증시 전일 종가]

코스피 : 2,692.05( +0.17% )

코스닥 : 868.93( -0.09% )

[미증시 당일 종가 안내]

다우존스 : 37,903.29( +0.23% )

S&P500 : 5,018.39( -0.34% )

나스닥 : 15,605.48( -0.33% )

[일간 지표 등락율]

비트코인 $57,019.4/ -4.27%, 이더리움 $2,975.82/ -0.38%

달러인덱스 105.520/ -0.55%, 달러/원 1,377.70/ +0.03%, 달러/엔 155.19/ +0.46%

금 2,331.00/ +0.46%, 은 26.960/ +0.13%

필라델피아 반도체 4,507.7/ -3.54%, 천연가스 1.930/ -0.00%, WTI유 79.07/ -2.51%

미국 10년물 국채 금리 4.635/ +0.94%, 미국 2년물 국채 금리 4.969/ +0.60%

[금일 경제지표 발표]

미국 ADP 비농업부문 고용 변화 예상치 상승 (실제 192K / 예상치 179K / 이전 208K)

미국 제조업 구매관리자지수 예상치 상승 (실제 50.0 / 예상치 49.9 / 이전 51.9)

미국 노동부 JOLTs(구인, 이직 보고서) 예상치 하락 (실제 8.488M / 예상치 8.680M / 이전 8.813M)

미국 ISM 제조업구매자지수 예상치 하락 (실제 49.2 / 예상치 50.0 / 이전 50.3)

미국 ISM 제조업물가지수 예상치 상승 (실제 60.9 / 예상치 55.5 / 이전 55.8)

📝 주요 경제동향 요약

안녕하세요. 연준 의장 파월의 발언 이후 세계 최대 채권시장의 움직임과 주식시장, 경제지표 등 관련 내용을 자세히 정리해 드리겠습니다.

연준 의장 파월의 발언과 채권시장 반응

- 파월 의장은 고용시장이 예상보다 약해지면 금리 인하를 고려할 수 있다고 밝혔습니다.

- 이에 따라 연준이 금융시장의 긴장을 완화하기 위해 대차대조표 축소 속도를 늦출 것이라고 언급했습니다.

- 이 소식에 세계 최대 채권시장인 미국 국채시장이 급등했습니다.

- 국채 금리가 전반적으로 하락했으며, 2년물 금리는 5% 미만으로 떨어졌습니다.

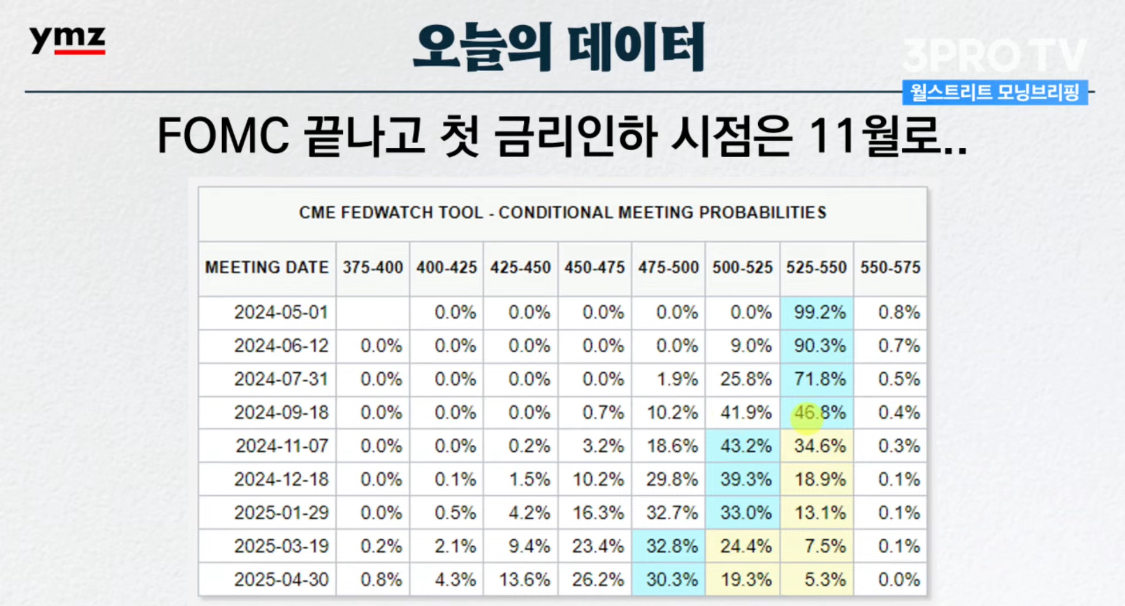

- 스왑 트레이더들은 금리 인하에 대한 베팅을 늘렸고, 첫 번째 금리 인하가 12월이 아닌 11월에 발생할 가능성이 더 높아졌습니다.

주식시장 동향

- 주식시장은 혼조세를 보였습니다.

- 칩 제조사들이 하락하면서 시장 전반의 탄력성이 떨어졌습니다.

- 그러나 Qualcomm은 견조한 실적과 가이던스로 시간외 거래에서 3% 이상 상승했습니다.

- Amazon은 2% 이상 상승했지만, 스타벅스는 어닝쇼크로 15% 급락했습니다.

- 국채 금리 하락으로 금리 민감 업종인 유틸리티, 헬스케어, 부동산이 강세를 보였습니다.

- 반면 에너지와 테크 업종은 약세를 보였습니다.

경제지표 동향

- ISM 제조업 지수는 49.2로 하락했습니다.

- 신규 주문과 생산이 감소하면서 지수가 하락했습니다.

- 고용 지표는 소폭 상승했고, 물가는 4개월 연속 상승했습니다.

- JOLTs 고용보고서에 따르면 최근 고용 유지자의 급여는 5%, 이직자의 급여는 9.3% 인상되었습니다.

- 채용공고는 감소하여 2021년 이후 최저 수준을 기록했습니다.

- 이직률은 팬데믹 이전 수준인 2.3%로 완화되어 노동시장이 균형을 찾아가고 있음을 시사합니다.

기타 지표 동향

- VIX 지수는 15.39포인트로 하락했습니다.

- 하이일드 스프레드는 3.18%로 증가했습니다.

- 10-2년물 국채금리 스프레드는 -0.338포인트로 축소되었고, 10-3개월물은 -0.786포인트로 증가했습니다.

- FedWatch는 이제 올해 11월 첫 금리 인하를 예상하고 있습니다.

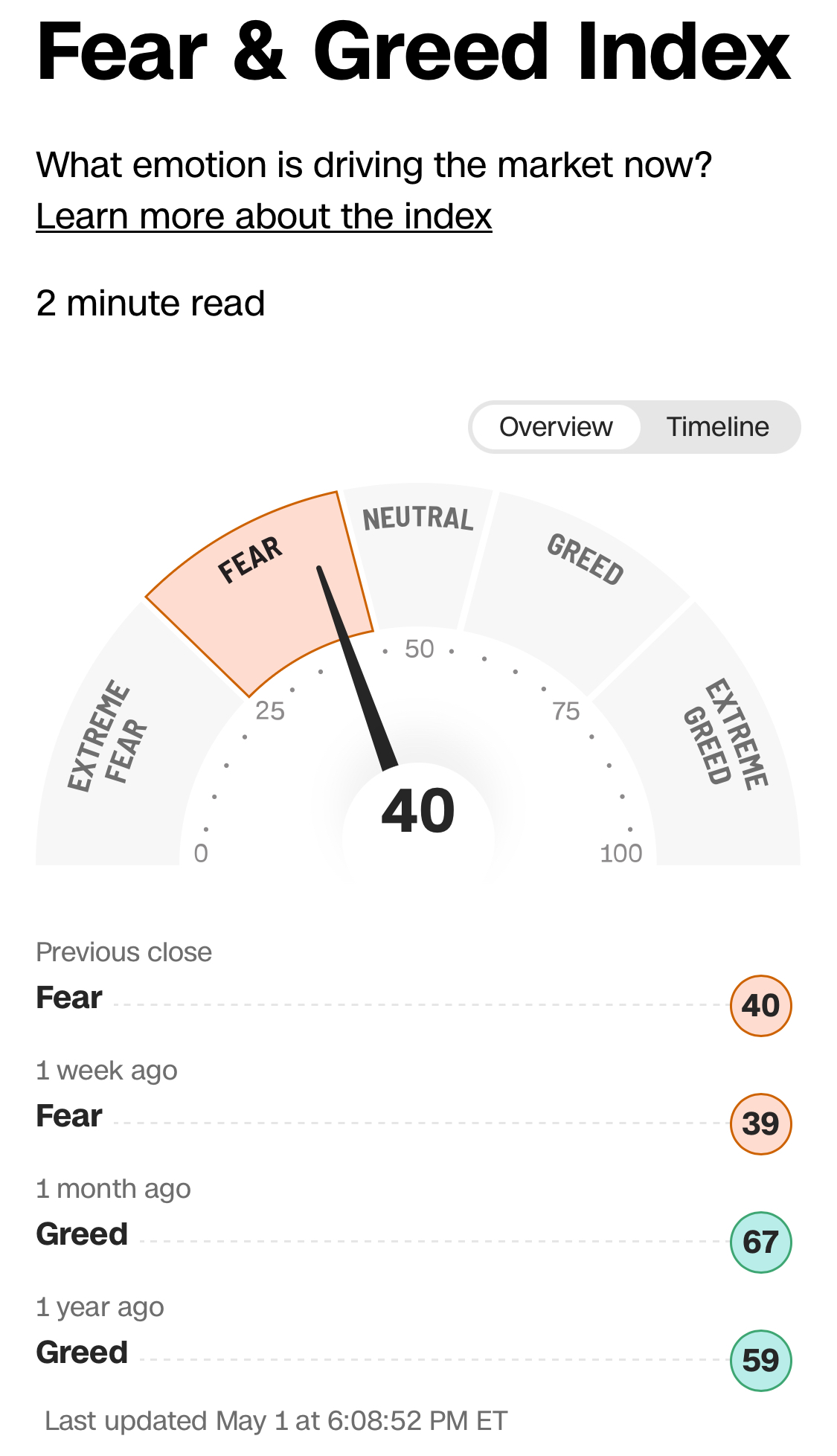

- Fear & Greed Index는 전일대비 4 하락하며 FEAR(40)에 있습니다.

종합적으로 연준 의장의 발언 이후 채권시장이 강세를 보이고 있으며, 주식시장은 혼조세를 보이고 있습니다. 경제지표 중 고용 관련 지표가 주목받고 있으며, 전반적인 경기 둔화 조짐이 나타나고 있습니다. 향후 연준의 정책 방향과 경제지표 변화에 따라 금융시장의 변동성이 지속될 것으로 보입니다.

[주요 기사 요약]

- Market Watch -

미국 4월 ADP 민간고용 19만2천건 ··· 예상 상회

미국 3월 구인건수 848만건 ··· 예상 하회

미국 4월 ISM 제조업 PMI 49.2 ··· 예상 하회

- Bloomberg -

미국 재무부, 국채 바이백 실시 ··· 20년 만에 처음

미국 10년물 국채금리 장중 4.6% 하회

CME 패드웣., 9월 금리인하 가능

- CNBC -

앤스로픽, 클로드 챗봇 스마트폰 앱 출시

찰스 슈왑 "최근 증시 하락세는 건전한 조정"

건들락 "올해 한차례 금리인하 예상"

[주요 주요 이슈]

1. 5월, FOMC 호의 결과 발표

- 최근 자료로는 경제 활동은 꾸준히 확대 중 / 낮은 실업률, 고용시장 강세 유지

- 지난 해 인플레 꾸준히 둔화되었으나 "최근 몇 달 동안 진전이 부족"

- 금리 인상은 고려하지 않아 현 금리 충분히 긴춘적, 유지 기간이 중요

- QT 속도는 즈을 것 (6월부터 월 $250억)

2. EU, 중국 전기차에 50% 관세 부과 가능성 (FT)

- 중국의 반보조금 조사 진행 중 ☞ 15% ~ 30% 관세 부과 전망

- 일부 의견들은 50% 관세 부과 주장

3. 테슬라, 슈퍼차저 사업팀 전원 해고 (한국경제)

- 비용 감소 위해 대대적 구조조정 진행

4. 삼성전자 실적 발표 컨콜

- 매출 71.9조 / OP 6.6조 (컨센 5.2조) / DS 1.9조 (흑자전환)

- HBME3E 8단 제품은 이미 초기 양산 개시 ☞ 2Q 말부터 매출 발생

- 12단은 샘플 공급 중 ☞ 2Q 중 양산 개시 예정

- (D램 사이의 간격을 줄여 층수는 높아졌지만 높이는 동일하며 성능은 8단에 비해 AI학습 속도는 +34%, 추론은 +11배)

- 24년 HBM 공급 규모는 전년비 3배 이상 (고객과 공급은 협의 완료)

- 25년은 24년 대비 2배 이상 공급 계획 (고객과 협의 중)

- AI 효과로 D램 및 SSD 수요도 급증 ☞ 연말 갈수록 공급 타이트 할 것

5. D램 익스체인지 4월 서버 D램 고정가 발표

- 대만 지진 영향으로 예상보다 큰 폭으로 상승

- 2Q 가격 상승 전망치 기존 +3 ~ 8% → +15 ~ 20% (트랜드포스)

6. 조선 빅 3, 나란히 영업이익 '흑자'

- 13년 만에 3사 (HD한국조선해양, 한화오션, 삼성중공업) 흑자 ☞ 수주 물량보다는 고부가 선박 수주에 집중 계획

7. 4월 라면 수출 +47% 증가 (YoY)

- 전월 대비로도 +18.5%로 역대 최대 수출 실적

미국주식, 환율, 한국경제, 증시각도기, 원자재, 증권, 주식시황, 비트코인, 암호화폐, FOMC, 채권, 달러, 연준, 금리

'주식 정보방 > 주식 시황' 카테고리의 다른 글

| 2024.05.07(화) 개미 투자자의 미국 주식 아침 시황 (54) | 2024.05.07 |

|---|---|

| 2024.05.03(금) 개미 투자자의 미국 주식 아침 시황 (79) | 2024.05.03 |

| 2024.04.30(화) 개미 투자자의 미국 주식 아침 시황 (61) | 2024.04.30 |

| 2024.04.29(월) 개미 투자자의 미국 주식 아침 시황 (51) | 2024.04.29 |

| 2024.04.26(금) 개미 투자자의 미국 주식 아침 시황 (58) | 2024.04.26 |