2024.04.25(목) 개미 투자자의 미국 주식 아침 시황

안녕하세요. 쵸빗입니다.

미국증시는 3일차 반등 매물 나오며 혼조 마감하였습니다.

현재 국채수익률은 상승했고, 유가와 천연가스는 하락을 보였습니다.

[실적발표]

◎ 메타 / 실적 켄선 상단 부합 / $415 (실적발표 후 시간 외 약 -15% 하락 중)

- 23년 +194%, 올해 +39.4%

- 법률 등 운영비용 및 AI 투자 비용 증가로 자본 지출 증가

(기업별 소식)

국내증시의 테슬라 + 엔비디아 + 마이크론 + TI 영향으로 반도체, 2차전지 동시 강세를 보이며 지수 급등하며 상승마감했습니다. (외국인 선,현물 매수 / 보험 제외 모든 기관 매수)

삼성전자 +4.1%, SK하이닉스 +5.2%, LG이노텍 +12% 등

전력기기 : HD현대일렉트릭 +6.3%, 제룡전기 +19% 등

자율주행 : 현대오토에버 +10% 등

[이번 주 주요 이벤트]

22일 : 중국 :LPR 결정

23일 : 미국 4월 S&P 제조업 및 서비스업 PMI / 실적 (MS, 알파벳, 맥도날드, GE 등)

24일 : 실적 (메타, 보잉)

25일 : BOJ 통화 정책회의 (~26일) / 한국 1Q GDP / 실적 (아마존, 일라이일리, 마스터카드, 인텔, 암젠 등)

26일 : 미국 3월 PCE 물가지수 / 실적 (엑손모빌, 세프론 등)

5월 1일 FOCM / 5월 22일 엔비디아 실적발표

<내일장 체크 포인트>

MS · 알파벳 · 인텔 실적

1분기 GDP 속보치

주간 실업수당청구건수 발표

오늘 아침 잘 시작하시면서 이번 주도 화이팅 하시기 바랍니다.

감사합니다.

Invest with LOVE~!

📈 주요 경제지표 종합 📉

[VIX 지수]

CBOE VIX : 15.97( +1.78% )

[MSCI 한국지수 / EWY]

MSCI South Korea Cap : 63.18( +0.30% )

[한국 증시 전일 종가]

코스피 : 2,675.90( +2.02% )

코스닥 : 862.25( +1.99% )

[미증시 당일 종가 안내]

다우존스 : 38,460.92( -0.11% )

S&P500 : 5,071.63( +0.02% )

나스닥 : 15,712.75( +0.10% )

[일간 지표 등락율]

비트코인 $64,007.6/ -3.54%, 이더리움 $3,121.04/ -2.97%

달러인덱스 105.665/ +0.15%, 달러/원 1,375.61/ -0.10%, 달러/엔 155.22/ -0.08%

금 2,330.10/ +0.05%, 은 27.225/ +0.11%

필라델피아 반도체 4,526.2/ +1.06%, 천연가스 1.966/ -0.20%, WTI유 82.81/ +0.00%

미국 10년물 국채 금리 4.642/ +0.28%, 미국 2년물 국채 금리 4.931/ +0.12%

[금일 경제지표 발표]

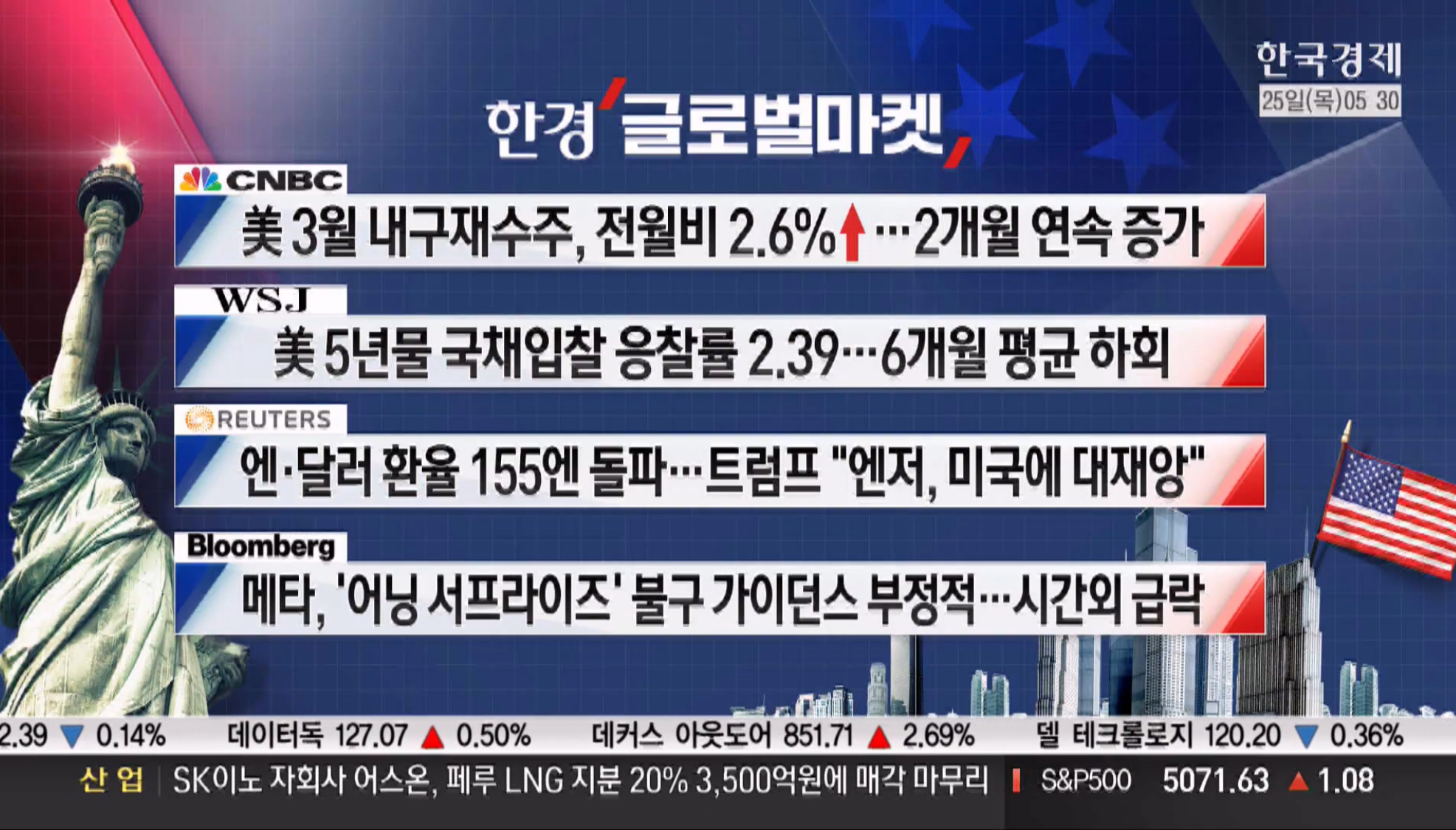

미국 내구재 수주 전월비 예상치 상승 (실제 2.6% / 예상치 2.5% / 이전 0.7%)

미국 근원 내구재수주 전월비 예쌍치 하회 (실제 0.2% / 예상치 0.3% / 이전 0.1%)

📝 주요 경제동향 요약

Nasdaq100 ETF 하락과 주요 기업 실적 동향

Nasdaq100을 추적하는 2,500억 달러 규모의 상장지수펀드(ETF)가 Meta Platform의 실망스러운 수익 전망으로 인해 늦은 시간에 타격을 받았습니다. S&P500 지수는 5,070 포인트를 약간 상회하며 마감했습니다. 한편 국채 10년물 수익률은 4bp 상승한 4.64%를 기록했고, 엔화가 달러당 155달러 이상으로 떨어지면서 개입 우려가 제기되었습니다.

섹터별 동향

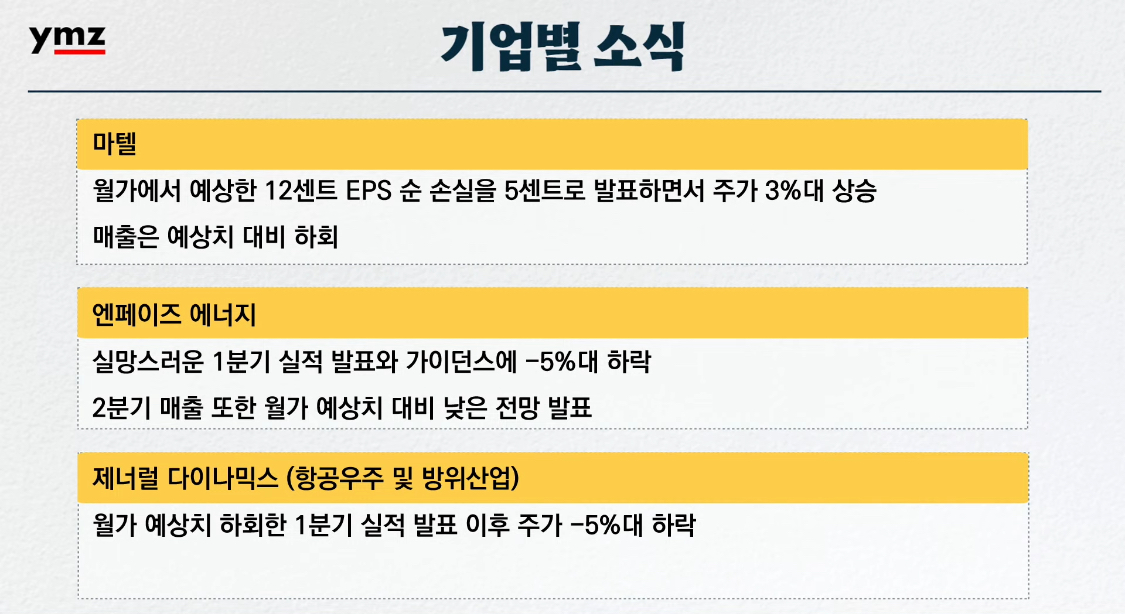

경기 방어주 섹터가 강세를 보였지만, 금융업종은 Visa의 견조한 실적에도 불구하고 약세를 보였습니다. 산업재 섹터가 가장 부진한 모습을 보였고, 헬스케어 업종 또한 약세를 나타냈습니다. 주요국 ETF는 혼조세를 보였습니다.

주요 기업 실적 및 동향

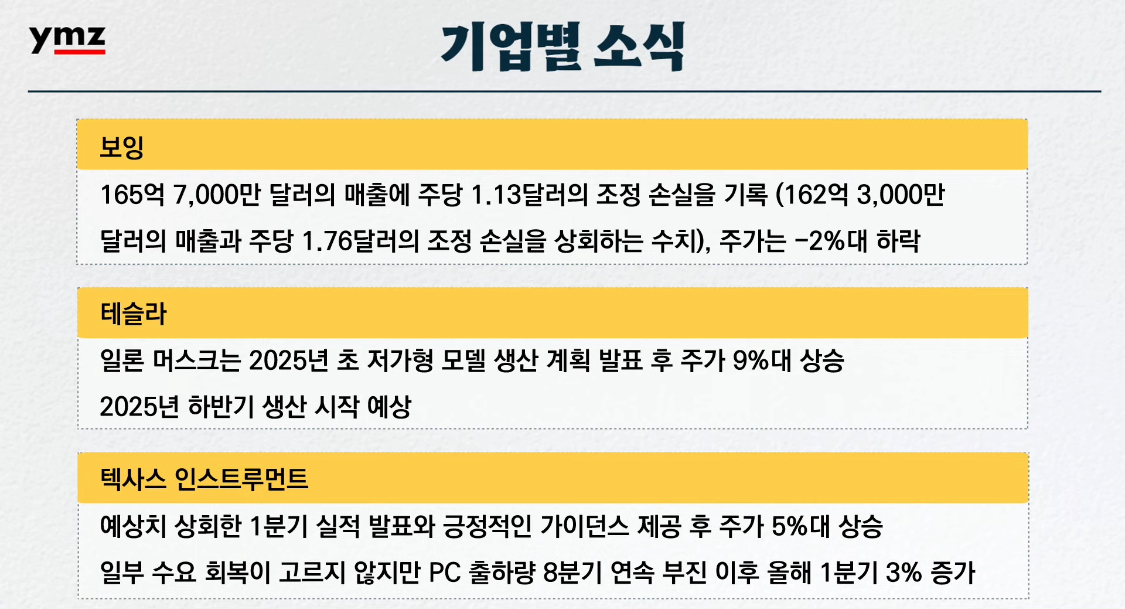

Tesla는 저가 신형차 모델2 생산 계획을 앞당기기로 밝히면서 12% 상승하며 임의소비재 상승을 주도했습니다. 반면 Meta는 실적이 컨센서스를 상회했지만 매출 가이던스가 저조하여 시간 외 거래에서 -15%대 급락했습니다.

IBM도 실적이 예상치를 하회하고 클라우드 소프트웨어 업체 하시코프 인수를 발표하면서 시간 외 거래에서 -6% 하락했습니다. 반면 Ford는 상용차가 EV 손실을 상쇄하면서 실적 추정치를 상회하여 시간 외 거래에서 3.3% 상승했습니다.

채권 시장 및 거시경제 지표

미국 5년물 국채 경매가 어제 2년물만큼 강하지 못한 모습을 보였고, 700억 달러 규모의 채권 매각이 추가 손실에 대한 두려움을 완화하지 못했습니다.

투자자들은 강력한 미국 경제 데이터로 인해 연준의 금리 인하 가능성에 대한 베팅을 줄여왔습니다. 경제학자들은 1분기 GDP가 약 2.5%까지 하락할 것으로 예상하며, 이는 인플레이션 압력이 여전히 높을 것임을 시사합니다.

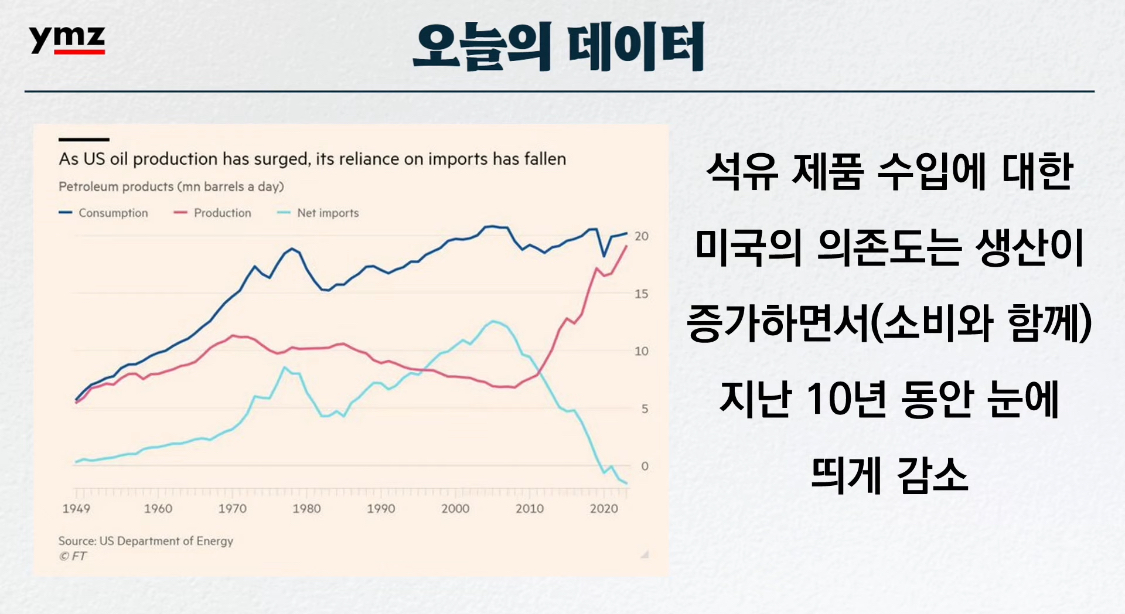

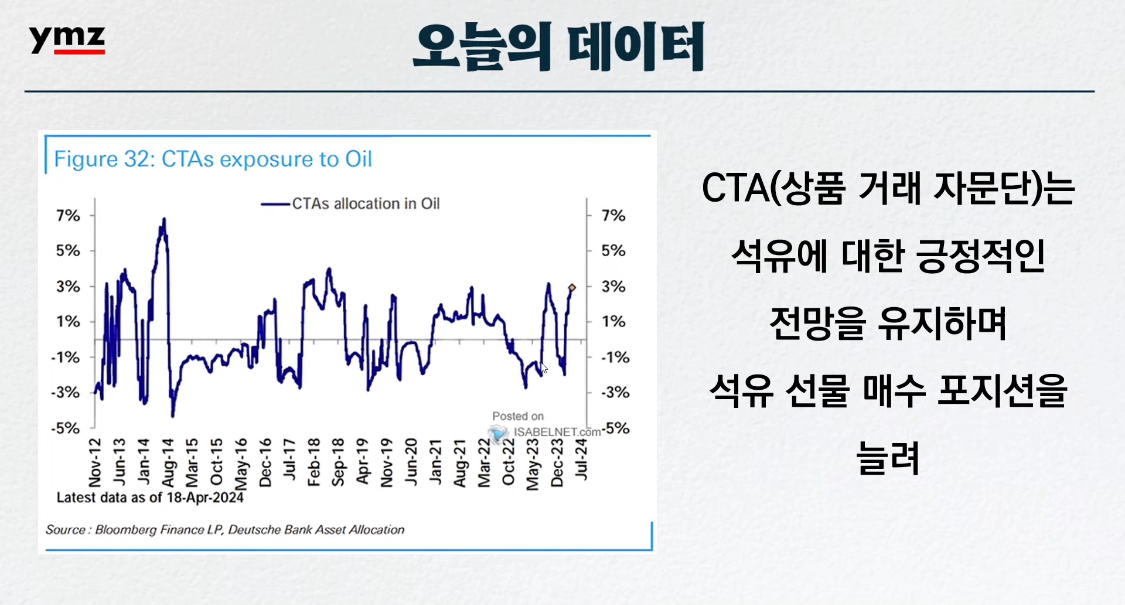

원자재 시장 동향

국제유가는 이스라엘과 이란의 분쟁이 소강상태에 접어들면서 원유 재고 감소에도 불구하고 하락했습니다. 금과 달러 역시 비슷한 흐름을 보였습니다.

전반적으로 Nasdaq100 ETF의 하락과 주요 기업들의 혼조세가 나타났습니다. 향후 연준의 정책 방향과 경제 지표 변화에 따른 투자자들의 반응이 주목되는 상황입니다.

VIX지수는 15.97포인트로 상승하였으며, 하이일드 스프레드는 3.2%로 축소되었습니다. 10-2년물 국채금리 스프레드는 -0.289포인트로 축소되었고, 10-3개월물은 -0.778포인트로 감소했습니다. FedWatch는 전일과 큰 변화가 없었습니다.

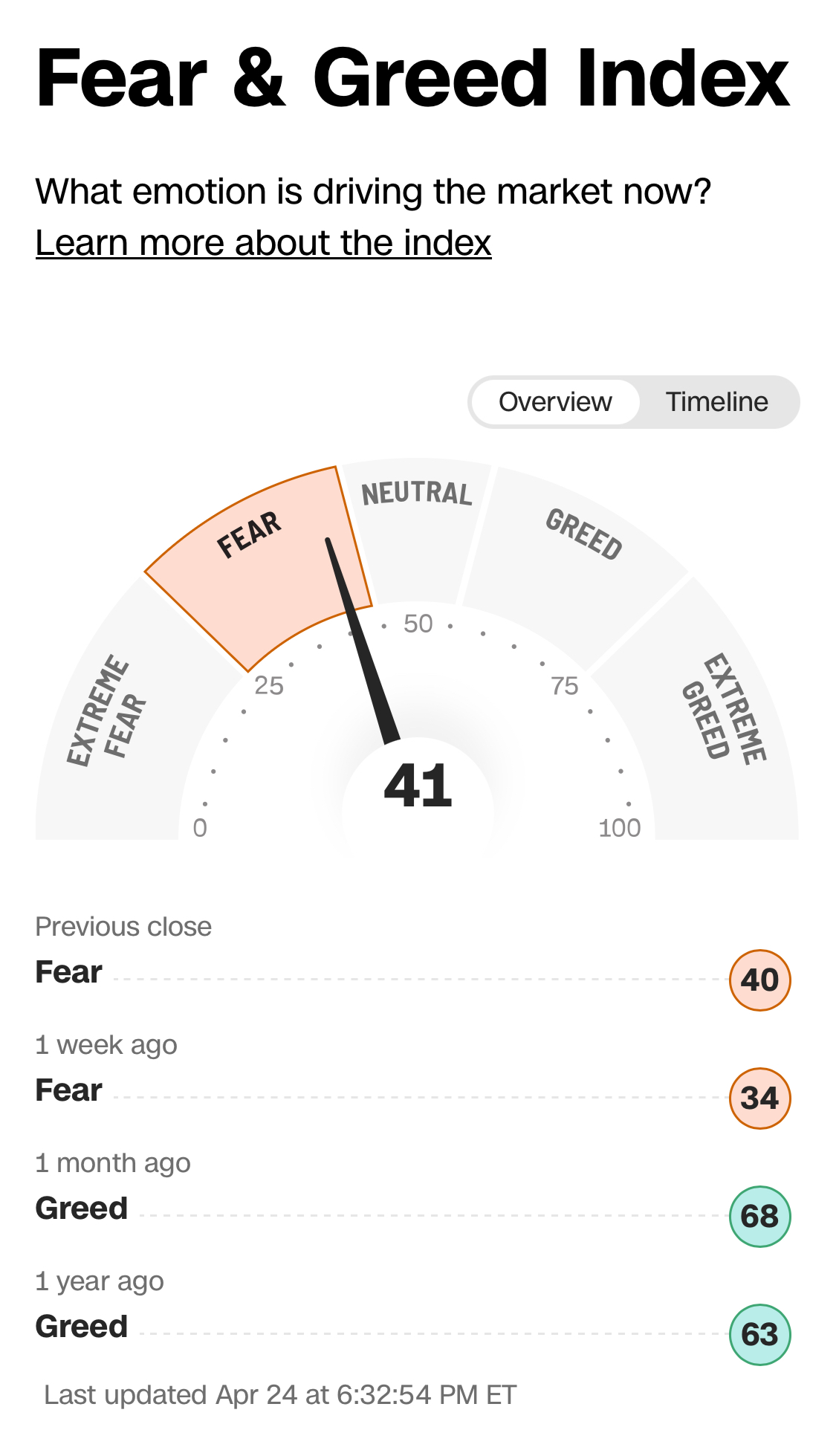

Fear & Greed Index는 전일대비 1 상승하며 FEAR(41)에 있습니다.

[주요 기사 요약]

- Bloomberg -

인도네시아, 통화가치 보호 위해 예상밖 금리인상

BOC 의사록 "금리인하, 점진적으로 이뤄질 것"

독일 4월 IFO 기업환경지수 89.4 ··· 예상 상회

- CNBC -

영국, AI파트너십 반독점 조사 ··· MS, 아마존 포함

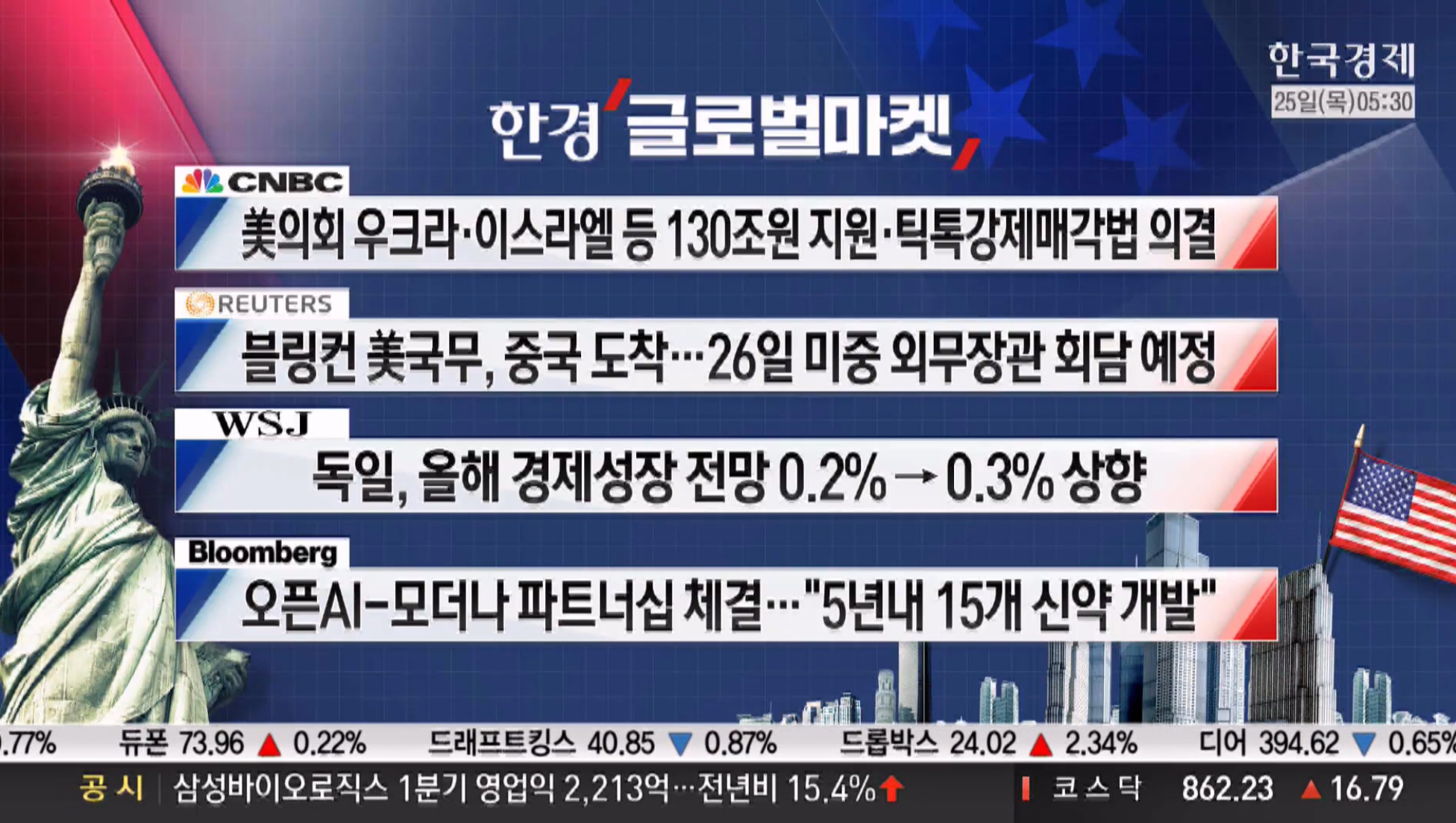

바이든, 안보지원 예산 · 틱톡 매각법안 서명

캐너코드 "지난주 증시 조정에도 여남ㄹ 전망 긍정적"

- Market Watch -

미국 3월 내구재수주, 전월비 2.6%↑ ··· 2개월 연속 증가

미국 5년물 국채입찰 응찰률 2.39 ··· 6개월 평균 하회

애틀란타 연은, 미국 1분기 GDP 전망치 2.9% → 2.7%

[주요 주요 이슈]

1. 일본 재무성 장관, 엔화 개입 시사

- "미국과 일본의 금리가 그대로인 가운데 엔화가 달러 대비 매우 빠르게 평가 했다"

- 이 같은 추세가 계속된다면 개입이 나올 것" ☞ 지난 주 한미일 재무장관 회의 후 움직임 주시

2. 우크라이나, 이스라엘, 대만 지원 예산 130조원 - 미국 상원 통과

3. 틱톡 강제 매각법 - 미국 의회 통과

- 미국, 유럽, 중국 등 글로벌 플랫폼 광고의 각국 로컬 플랫폼으로 이동

4. 금융투자 소득세 유예 전망 (서울 경제 등...)

5. 삼성전자, AMD에 4조 규모 HBM 공급

- 상반기 양산 예정이었던 HBM3E 12단 D램

6. SK하이닉스, 다음 달 청주 증설 (확장) 공사 재개

- 협력사에 5월 공사 공지 / 낸드 포함 HBM 공정 증설

- 총 5조원 규모 투자로 HBM 수요 대응 및 경쟁력 유지 전략

7. 나이키, 2021년 주가 고점 후 지속 하락으로 약 50% 하락

- 올해 6월까지 본사 직원 740원 해고 계획 - 향후 3년간 약 2% 감원 ☞ 신제품 부재와 원격(재택) 근무?

8. 신라호텔, 애플망고 빙수 10만 2천원 (연합뉴스)

- 21년 64,000원 → 22년 83,000원 → 23년 98,000원

- 포시즌스 호텔 '제주 애플망고 가든 빙수' : 12만 6천원

미국주식, 환율, 한국경제, 증시각도기, 원자재, 증권, 주식시황, 비트코인, 암호화폐, FOMC, 채권, 달러, 연준, 금리

'주식 정보방 > 주식 시황' 카테고리의 다른 글

| 2024.04.29(월) 개미 투자자의 미국 주식 아침 시황 (51) | 2024.04.29 |

|---|---|

| 2024.04.26(금) 개미 투자자의 미국 주식 아침 시황 (58) | 2024.04.26 |

| 2024.04.24(수) 개미 투자자의 미국 주식 아침 시황 (45) | 2024.04.24 |

| 2024.04.23(화) 개미 투자자의 미국 주식 아침 시황 (48) | 2024.04.23 |

| 2024.04.22(월) 개미 투자자의 미국 주식 아침 시황 (48) | 2024.04.22 |