2024.04.24(수) 개미 투자자의 미국 주식 아침 시황

안녕하세요. 쵸빗입니다.

미국증시는 2주 연속, 6일 연속 하락 후 이틀 동안 반등하며 주봉 반등을 보이며 상승마감 했습니다.

이번 주 환율, 국채금리 상승 변동성 축소 되었습니다.

테슬라는 실적 발표 후 시간 외 +10%대 상승 중입니다. (GPM 예상 상회)

반도체 ETF SOX +2.2% 상승하며 엔비디아 + 마이크론 반등했고, TI는 시간외 6%대 상승 중입니다.

금일 실적 발표 예정 : 메타, 보잉, 포드, IBM

[실적발표]

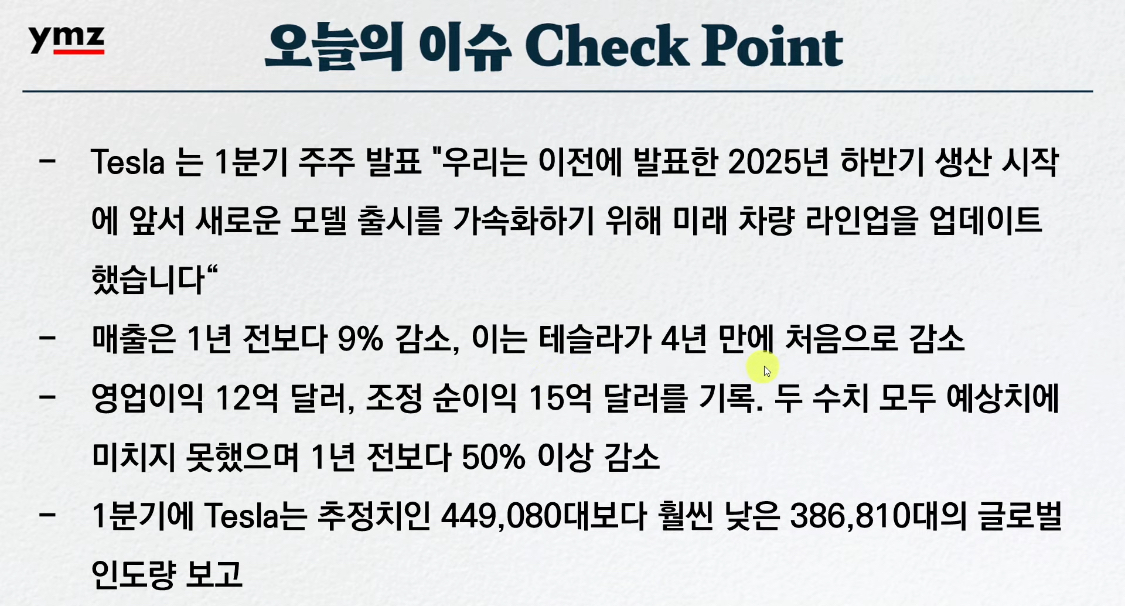

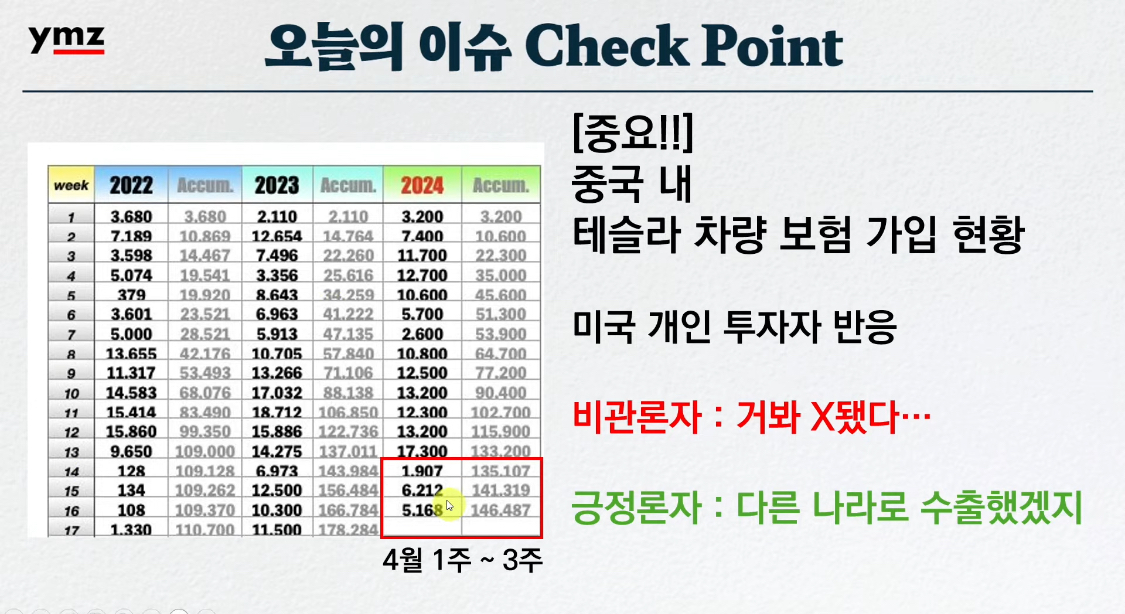

◎ 테슬라 / 전일 +1.85% / $144 (시간 외 약 10% 상승 약 $158)

- 매출 -9%, EPS -47% / 로보 택시 발표 - 8월 8일 출시

- 저가 전기차 (모델2) 2025년 양산 (포기 루머 소멸)

- FSD + AI 구축 가속 / 비용 절감으로 마진율 상승 가능 ☞ 전기차 수요 둔화 캐즘 후 돌파할 핵심 역량에 대한 관심

◎ GM / +4.37%

- 매출 +7.6%, 순익 +24.4%, 24년 가이던스 소폭 상향 조정

- EV 사업부는 하반기 이익 전환

◎ TI / +1.25% (시간 외 +6%)

- 산업용, 자동차용 부품 수요 침체 안화

(기업별 소식)

국내증시의 강보합 출발 후 소폭 등락을 반복하며 소폭 하락 마감했습니다.

(외국인 선물 매도 / 비차익 매도 -2,283억) ☞ 미국 약한 반등으로 눈치보기 (관망 심리)

외국인 연속 순매도 (매도 규모는 축소 중) ☞ 기관 매수 줄펴 수급 약세

반도체, 2차전지 약세 / 밸류 업 관련주 소폭 하락 / 바이오 상대적 강세 / 조선 강세 ☞ 기자재 반등

(22일, 캐나다 경제 사절단 HD현대중공업 및 한화오션 방문)

금일 실적 발표 예정 : 삼성물산, 삼성바이오로직스, LG이노텍

[이번 주 주요 이벤트]

22일 : 중국 :LPR 결정

23일 : 미국 4월 S&P 제조업 및 서비스업 PMI / 실적 (MS, 알파벳, 맥도날드, GE 등)

24일 : 실적 (메타, 보잉)

25일 : BOJ 통화 정책회의 (~26일) / 한국 1Q GDP / 실적 (아마존, 일라이일리, 마스터카드, 인텔, 암젠 등)

26일 : 미국 3월 PCE 물가지수 / 실적 (엑손모빌, 세프론 등)

5월 1일 FOCM / 5월 22일 엔비디아 실적발표

<내일장 체크 포인트>

메타 / 퀄컴 / IBM 실적발표

미국 내구재수주

캐나다 소매판매

저번 주 동안 미국시장은 조정을 겪고 지정학 이슈로 국내 증시도 어려웠던 한주 였습니다. 환율도 조금 하락하며 지나가는 듯 보였으나 미국시장 급락으로 인해 이번주 한국증시도 어려움이 예상되는 시점입니다. 하지만 미국, 한국 모두 주요한 기업 실적발표가 있는 한주로 이에 시장이 반등할 수 있는지 아니면 실적이 꺽이는지를 잘 지켜보며 적절한 대응을 해야겠습니다. 하지만 이런 조정국면에 신용으로 인한 반대매매와 투심악화로 인한 추가하락이 우려되니 개인적으로 레버리지 관리가 꼭 필요한 시점이라고 생각됩니다.

오늘 아침 잘 시작하시면서 이번 주도 화이팅 하시기 바랍니다.

감사합니다.

Invest with LOVE~!

📈 주요 경제지표 종합 📉

[VIX 지수]

CBOE VIX : 15.69( -7.38% )

[MSCI 한국지수 / EWY]

MSCI South Korea Cap : 62.99( +0.49% )

[한국 증시 전일 종가]

코스피 : 2,622.84( -0.25% )

코스닥 : 845.57( -0.03% )

[미증시 당일 종가 안내]

다우존스 : 38,503.69( +0.69% )

S&P500 : 5,070.55( +1.20% )

나스닥 : 15,696.64( +1.59% )

[일간 지표 등락율]

비트코인 $66,289.8/ -1.12%, 이더리움 $3,213.00/ -0.20%

달러인덱스 105.530/ -0.36%, 달러/원 1,371.55/ -0.11%, 달러/엔 154.78/ -0.02%

금 2,335.50/ -0.01%, 은 27.302/ -0.16%

필라델피아 반도체 4,478.8/ +2.21%, 천연가스 2.131/ +0.00%, WTI유 83.46/ +0.08%

미국 10년물 국채 금리 4.603/ +0.23%, 미국 2년물 국채 금리 4.937/ -0.25%

[금일 경제지표 발표]

미국 제조업 구매관리자지수 예상치 하회 (실제 49.9 / 예상치 52.0 / 이전 51.9)

미국 서비스 구매관리자지수 예상치 하회 (실제 50.9 / 예상치. 52.0 / 이전 51.7)

미국 신규주택판매 3월 이전비 상승 (실제 693천 / 이전 637천)

미국 건축승인건수 이전비 하락 (실제 146.7만채 / 이전 152.4만채)

미국 건축허가건수 전월비 하락 (실제 -3.7% / 이전 2.4%)

📝 주요 경제동향 요약

뉴욕증시 기술주 주도의 반등세

기술주들이 2거래일 연속 상승하면서 주식 시장을 이끌었습니다. 투자자들은 기업들의 양호한 실적이 주가 상승의 핵심 요인이라고 판단하고 있습니다.

S&P500 지수는 약 5,070으로 상승했고, 기술주 중심의 Nasdaq100 지수도 1.5% 상승했습니다. 특히 인공지능 관련 기업인 Nvidia가 반등을 주도했습니다.

주요 기업 실적 및 동향

매도세로 인해 1년 만에 최악의 한 주를 보냈던 시장에서, "Magnificent Seven" 메가캡 기업들이 모두 상승했습니다.

Tesla는 실적 발표를 앞두고 7거래일 연속 하락세를 마감했지만, 시간 외 거래에서 8% 이상 상승했습니다. 이는 모델 3/Y 플랫폼의 글로벌 진출, FSD 수익 증가, 에너지 사업에 대한 강한 자신감 때문인 것으로 보입니다.

경제 지표로 여겨지는 United Parcel Service는 예상을 뛰어넘는 이익을 보고 주가가 급등했으며, 텍사스 인스트루먼트도 시간 외 거래에서 6% 이상 상승했습니다. 반면 Amazon의 월별 식료품 배달 구독 서비스 출시 소식에 월마트를 비롯한 필수소비재 업종이 부진한 흐름을 보였습니다.

스포티파이는 호실적에 11.4% 상승했고, GE 에어로스페이스도 실적 개선세로 8% 이상 상승했습니다.

채권 시장과 거시경제 지표

재무부의 국채 발행으로 잠시 상승폭이 확대되었지만, 10년물 국채 수익률은 거의 변화가 없었습니다. 채권 금리가 사상 최고치를 기록한 후 연준의 장기적인 금리 인상 기조에 주식 시장이 4월 중 주춤했습니다.

그러나 씨티그룹과 골드만삭스는 이번 하락으로 시장 거품이 제거되면서 주식이 더욱 매력적이 되었다고 분석했습니다. 또한 인플레이션 둔화와 금리 하락으로 기업 수익 성장이 촉진될 것으로 전망했습니다.

또한, 이날 발표된 신규 주택 판매는 예상을 상회했지만, 경제 활동을 완화시키는 PMI가 발표되었습니다. 미국 플래시 PMI는 예상치를 밑돌며 제조업이 3개월 만에 처음으로 경계선(50)을 소폭 하회했으며, 서비스업도 지난달에 비해 하락했습니다.

원자재 시장 동향

유가는 이란산 원유 제재 가능성에 1% 넘는 상승세를 보였고, 지정학적 우려가 촉발한 밀가격 상승은 캔자스의 작황 등급 하향 조정 후 더욱 확대되었습니다.

전반적으로 기술주 중심의 반등세가 지속되고 있으나, 향후 채권 시장과 거시경제 지표 변화에 주목할 필요가 있습니다. 또한 원자재 시장의 변동성도 투자자들의 관심사가 될 것으로 보입니다.

VIX지수는 15.69포인트로 하락했으며, 하이일드 스프레드는 3.29%로 축소되었습니다. 10-2년물 국채금리 스프레드는 -0.332포인트로 축소되었고, 10-3개월물은 -0.81포인트로 상승했습니다. FedWatch는 연내 2차례 금리 인하가 반영되고 있다고 보고 있습니다.

Fear & Greed Index는 전일대비 9 상승하며 FEAR(40)에 있습니다.

[주요 기사 요약]

- Bloomberg -

애플, 내달 7일 신제품 출시 ··· "아이패드 공개 전망"

"아이폰, 1분기 중국 판매량 19%↓ ··· 4년래 최저"

캐시우드 ARKK ETF, 연초대비 16%↓ ··· "올해 14억달러 유출"

- CNBC -

이스라엘, 가자 북부 공격 ··· 군 철수 넉달만

유로존 4월 서비스업 PMI 52.9 ··· 예상 상회

ECB 부총재 "이변 없는 6월 금리인하 확실"

- Reuters -

미국 4월 S&P 글로벌 제조업 PMI 49.9 ··· 4개월래 최저

미국 3월 신규주택판매 69만3천건 ··· 예상 상회

다이먼 CEO "미국 경제 견조 ··· 스태그플레이션 리스크 잔존"

[주요 주요 이슈]

1. 밸류업 자율 공시, 하반기 ☞ 5월로 조기 시행

- 이사회 중심 수립 후 매년 1회 공시

- 기업 개요, 현황 진단, 목표 설정, 계획 수립, 이행 평가, 소통 등 6단계

- 발표 지표 : PBR, ROE, COE, 배당성향, 지배구조 등 ☞ 세제 지원 적극 검토 중 (금융위 부위원장)

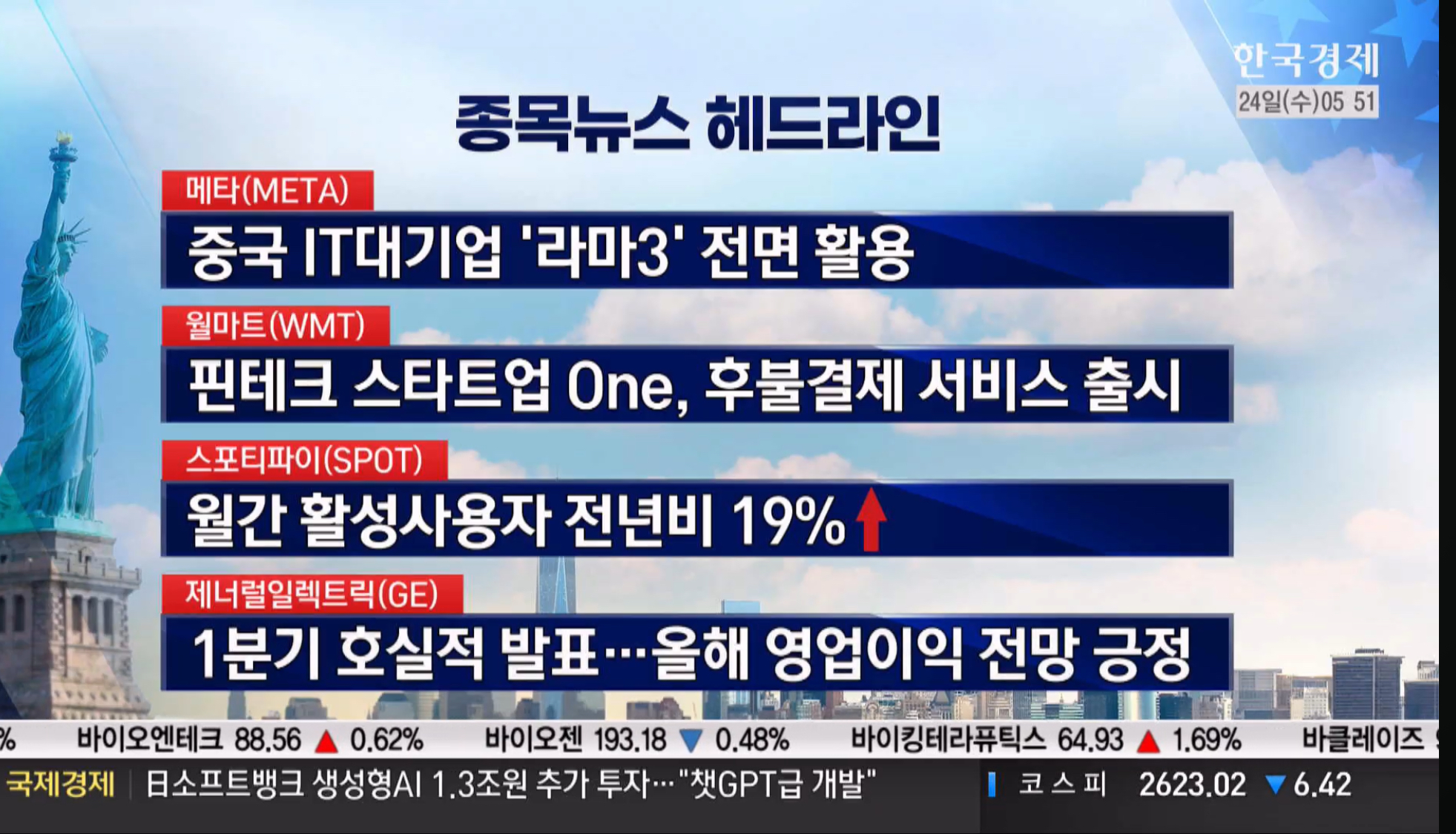

2. 알리바바, 텐센트, 바이두 등 '라마3' 적용 (제일경제신문)

- 중국 클라우드 업체들 '메타'의 오픈 소스 적용 서비스 추진 ☞ 비용절감, 효율성, 유연성 부분에서 높은 평가

- MS, 구글, 오픈 AI 등 경쟁사들 업그레이드 재촉

3. 삼성전자, 애플 겨냥해 AI 처리 가능 PC 출시

- 일체형 PC '삼성 올인원 프로' ☞ 최초로 ARC 그래픽 카드 기본 탑재 / AI 처리 기능 구현

4. 애플, 온디바이스를 위한 관련 스타트업 인수

- 인공지능 스타트업 'Datakalab' 인수 ☞ 클라우드 기반 의존하지 않고 기능하는 딥러닝 알고리즘 개발 회사

5. 애플, 5월 7일 신규 아이패드 출시 행사 (블룸버그)

- 신규 M3 칩 탑재 및 OLED 디스플레이 탑재

6. 2023년 글로벌 OLED 디스플레이 점유율 - 한국 74.2% (전자신문)

- TV, IT용 대형 패널은 한국이 96.1%

- 중국 25.1%로 중소형 OLED 시장은 중국이 추격 중

7. HD현대일렉트릭, 1Q 영업이익 1,299억 (전년비 +178%)

- 매출 8,010억 (전년비 +40.9%)

- 전력기기 부문 호황으로 전년비 +70.4% / 배전기기 전년비 +52.8%

- 1Q 수주 $14.38억 (연 목표 $37.43억 / 수주잔고 $50.76억)

- 전력기기 사이클 향후 10년 동안 장기화 전망

- - 반도체 신규 공장, AI 데이터센터, 친환경 에너지 단지 등의 수요

- - 최근 미국내 중국산 비중 12.4% → 8.4%로 감소 / 한국산 5.1% → 9.7%로 증가

8. 개인 투자자 - 테슬라 12조 보유, ELS 1조 이상 (머니투데이)

- 한국 투자자들 가장 많이 보유한 해외 주식은 테슬라로 약 12.4조원이며 지난 7월 이후 순매수금액 약 8,600억원

- 지난 7월 이후 테슬라 기초자산의 ELS 잔액은 약 1.13조원 (지난 7월 고점 $299 → 4월22일 종가 $142로 -52.5%)

미국주식, 환율, 한국경제, 증시각도기, 원자재, 증권, 주식시황, 비트코인, 암호화폐, FOMC, 채권, 달러, 연준, 금리

'주식 정보방 > 주식 시황' 카테고리의 다른 글

| 2024.04.26(금) 개미 투자자의 미국 주식 아침 시황 (58) | 2024.04.26 |

|---|---|

| 2024.04.25(목) 개미 투자자의 미국 주식 아침 시황 (49) | 2024.04.25 |

| 2024.04.23(화) 개미 투자자의 미국 주식 아침 시황 (48) | 2024.04.23 |

| 2024.04.22(월) 개미 투자자의 미국 주식 아침 시황 (48) | 2024.04.22 |

| 2024.04.19(금) 개미 투자자의 미국 주식 아침 시황 (44) | 2024.04.19 |