2024.04.23(화) 개미 투자자의 미국 주식 아침 시황

안녕하세요. 쵸빗입니다.

미국증시는 소폭 상승 출발하다가 장중 상승 폭 확대하며 3대 지수 상승으로 마감했습니다.

이는 7일만에 반등으로 작은 양봉을 만들었습니다.

VIX지수는 급락하고, 유가 하락, 달러 및 국채수익률 하락하며 지표상으로 소강상태를 보였습니다.

(기업별 소식)

국내증시의 엔비디아 급락으로 우려로 시작하였으나 외국인이 장전 선물 매수 유입되며 시초가 +1%로 시작했습니다.

기관들의 밸류업 관련주로 속한 종목들을 매수하며 강세로 지수 견인을 하였습니다.

(반도체 하락, 자동차/금융/바이오/2차전지 상승)

오후 나스닥 선물 상승 폭 확대하며 지수는 추가 상승하며 마감했습니다.

(차익 +1,400억 / 비차익 -3,080억 / 연기금 금,월요일 이틀간 순매수)

[이번 주 주요 이벤트]

22일 : 중국 :LPR 결정

23일 : 미국 4월 S&P 제조업 및 서비스업 PMI / 실적 (MS, 알파벳, 맥도날드, GE 등)

24일 : 실적 (메타, 보잉)

25일 : BOJ 통화 정책회의 (~26일) / 한국 1Q GDP / 실적 (아마존, 일라이일리, 마스터카드, 인텔, 암젠 등)

26일 : 미국 3월 PCE 물가지수 / 실적 (엑손모빌, 세프론 등)

5월 1일 FOCM / 5월 22일 엔비디아 실적발표

<내일장 체크 포인트>

테슬라 / 비자 실적 발표

신규주택판매

S&P 제조업 · 서비스업 PMI

저번 주 동안 미국시장은 조정을 겪고 지정학 이슈로 국내 증시도 어려웠던 한주 였습니다. 환율도 조금 하락하며 지나가는 듯 보였으나 미국시장 급락으로 인해 이번주 한국증시도 어려움이 예상되는 시점입니다. 하지만 미국, 한국 모두 주요한 기업 실적발표가 있는 한주로 이에 시장이 반등할 수 있는지 아니면 실적이 꺽이는지를 잘 지켜보며 적절한 대응을 해야겠습니다. 하지만 이런 조정국면에 신용으로 인한 반대매매와 투심악화로 인한 추가하락이 우려되니 개인적으로 레버리지 관리가 꼭 필요한 시점이라고 생각됩니다.

오늘 아침 잘 시작하시면서 이번 주도 화이팅 하시기 바랍니다.

감사합니다.

Invest with LOVE~!

📈 주요 경제지표 종합 📉

[VIX 지수]

CBOE VIX : 16.94( -9.46% )

[MSCI 한국지수 / EWY]

MSCI South Korea Cap : 62.70( +2.24% )

[한국 증시 전일 종가]

코스피 : 2,629.44( +1.45% )

코스닥 : 845.91( +0.48% )

[미증시 당일 종가 안내]

다우존스 : 38,239.98( +0.67% )

S&P500 : 5,010.60( +0.87% )

나스닥 : 15,451.31( +1.11% )

[일간 지표 등락율]

비트코인 $66,789.1/ +2.69%, 이더리움 $3,209.22/ +1.70%

달러인덱스 105.960/ -0.02%, 달러/원 1,377.39/ -0.10%, 달러/엔 154.82/ -0.01%

금 2,344.45/ -0.45%, 은 27.288/ -1.36%

필라델피아 반도체 4,381.9/ +1.74%, 천연가스 2.074/ +0.24%, WTI유 82.10/ -0.05%

미국 10년물 국채 금리 4.610/ -0.28%, 미국 2년물 국채 금리 4.973/ -0.05%

[금일 경제지표 발표]

📝 주요 경제동향 요약

뉴욕증시 동향 요약

뉴욕증시는 2조 달러 규모의 매도세 이후 상승세로 전환되었습니다. 투자자들은 본격적인 실적 시즌을 앞두고 빅테크 기업들이 인공지능 기술에 대한 기대를 충족할 수 있을지 주목하고 있습니다.

S&P500 지수는 6거래일 연속 하락 끝에 5,000선을 회복했고, Nasdaq100 지수는 1% 상승했습니다. 특히 Nvidia가 기술주 반등을 주도했습니다. 한편 이란이 이스라엘과의 갈등 확대를 자제하겠다고 밝힘에 따라 유가는 소폭 하락했습니다.

실적 시즌 돌입과 주요 기업 동향

이번 주 S&P500 지수 구성 기업 약 180개가 실적을 발표할 예정이며, 이는 지수 전체 시가총액의 40% 이상을 차지합니다. 'Magnificent 7' 기업들의 수익은 1년 전 대비 약 40% 증가할 것으로 예상됩니다.

모든 업종이 상승했으며, IT와 금융 업종이 가장 큰 폭으로 올랐습니다. 반면 원자재 가격 하락으로 관련 소재 업종의 상승률은 상대적으로 약세를 보였습니다.

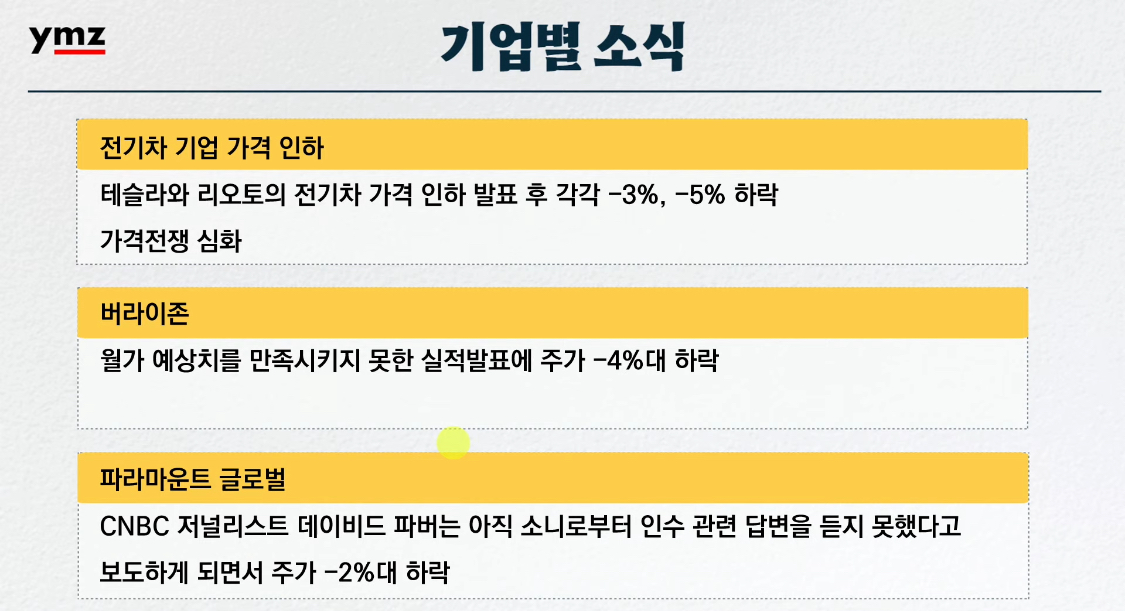

Tesla는 중국과 독일에서 가격 인하를 발표하며 -3.4% 하락했지만, 경쟁사 리오토는 더 큰 폭의 가격 인하로 -5% 이상 하락했습니다. 반면 포드는 +6.1% 큰 폭으로 상승했습니다.

Bank of America는 Apple을 2024년 최고의 기업으로 선정하며 향후 실적에 대한 낙관적인 전망을 내놓았습니다.

채권 시장과 거시경제 지표

2024년 수익률이 최고 수준에 도달한 후 다수의 채권 경매가 예정되면서 국채 가격이 하락했습니다.

대만에서는 4월 초 지진의 여진으로 추정되는 진도 6 수준의 지진이 발생했습니다.

VIX 지수는 16.94포인트로 하락했고, 하이일드 스프레드는 3.37%로 축소되었습니다. 10-2년물 국채금리 스프레드는 -0.361포인트, 10-3개월물은 -0.801포인트로 변동되었습니다. FedWatch는 큰 변화가 없었습니다.

전반적으로 뉴욕증시는 실적 시즌 돌입과 빅테크 기업들의 인공지능 기술 기대감으로 상승세를 보였습니다. 향후 채권 시장과 거시경제 지표 변화에 주목할 필요가 있습니다.

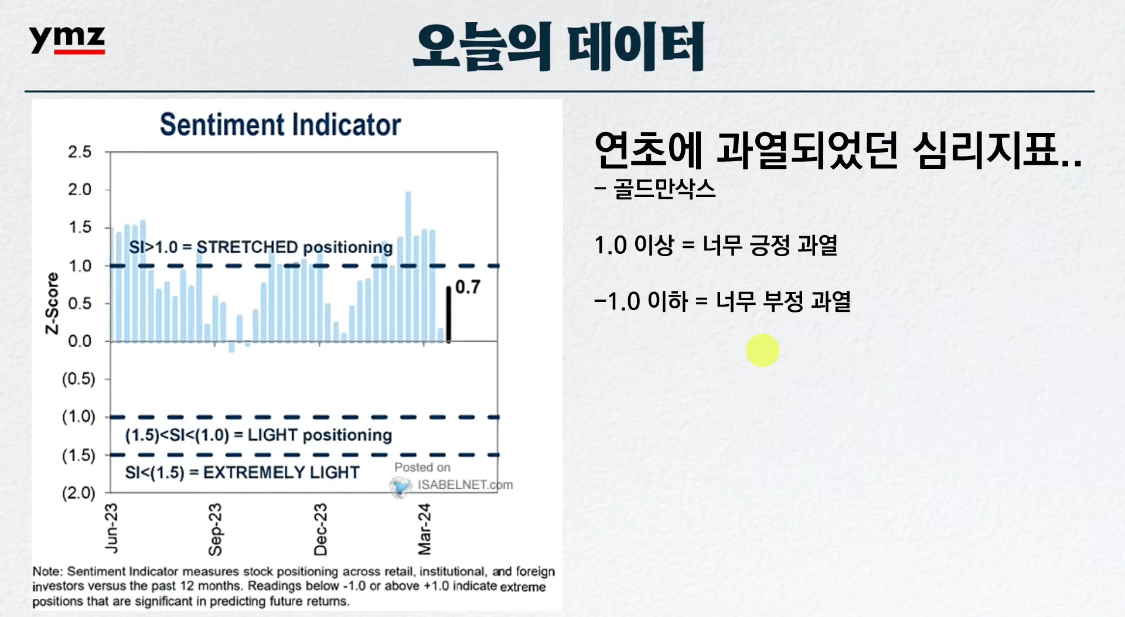

Fear & Greed Index는 전일대비 3 하락하며 FEAR(31)에 있습니다.

[주요 기사 요약]

- Bloomberg -

중국, 1년 만기 LPR 금리 동결 ··· 예상 부합

유로존 4월 소비자신뢰지수 -14.7 ··· 예상 하회

댄 나일스 "애플 투자비중, 실적발표 앞두고 낮춰야"

- CNBC -

EU, 우크라이나 지원 '패트리엇' 논의 ··· 합의 실패

러시아 "핵 당사국간 직접적 충돌 위험 증가"

미국 3월 시카고 연은 전미활동지수 0.15 ··· 예상 상회

- WSJ -

EU, 틱톡 라이트 '보상 프로그램' 조사 ··· 잠정금지 경고

"울트먼, '태양광 스타트업' 엑소와트에 2천만 달러 투자"

세일즈포스, 인포메티카 인수 협상 결렬

[주요 주요 이슈]

1. 중국, 5년 만기 LPR 3.95%로 동결

- 1년 만기, 3.4%로 동결

2. 연준 '굴스비' - "2024년 인플레이션 진전이 정체되었다"

- "3개월 연속 같은 상황이 되며 무시할 수 없게 됐고 현재로서는 움직이기 전에 좀 더 명확해질 때 까지 기다리는 게 맞다"

3. ECB '빌르루아' - "6월 금리인하 결심은 흔들리지 않을 전망"

- "중동 분쟁으로 유가가 상승하더라도 정책 입안자들은 그러한 총격이 기저 무락와 기대 인플레를 자극했는지 먼저 분석해야 하며 단순히 기계적으로 반용해서는 안된다.

- 깜짝 이벤트가 없는 한 너무 많이 가디라여 한다.

4. 4월 ~20일까지 수출입 데이터

- 수출 $358.1억 (전년동기비 +11.1%)

- 수입 $384.6억 (전년동기비 +6.1%)

- 무역수지 -$26.47억 적자

5. 4월 20일 기준, 화장품 수출 데이터 요약

- 전체 화장품 수출 $4.75억 / 전년동월비 +24%, 전월비 +19%

- 미국 +64%, 일본 +53%, 홍콩 +25%, 아시아 7개국 +19%, 중국 -8%

- 기초화장품 +27%, 색조화장품 +8% (정부, 무역보험 1조 긍급 + 해외 신시장 진출 위한 네트워크 지원)

6. 테슬라, LG엔솔에 전국 6조원 규모 주문 (한국경제)

- 배터리 자체 생산 돌입 추정 (6조원 규모 전극은 전기차 140만대 물량, 테슬라 총 생산량 184만대의 약 70% 규모)

- 업계, 전극을 받아 배터리셀을 직접 생산하겠다는 의도로 해석 (배터리 가격 경쟁력 확보)

7. 샘 알트먼, 태양광 스타트업 '엑소와트'에 투자 (WSJ)

- 생성형 AI로 막대한 전력 소비하는 데이터센트 급증 ☞ 재생에너지 등 청정 에너지 확보 필요

- (알트먼은 핵융합 스타트업 '헬리온' SMR 개발사 '오클로'에도 투자)

8. 승률 94.47%의 투자 전략 (DB금융투자)

- 달러원 환율 1,380원 이상일 때 코스피 매수 후 1년간 보유

- ☞ 승률 94.47%, 기대수익률 50.43%, 수익률 최대값 +222.53%, 최소값 -7.85%

- 통화가치 하락 → 수출 경쟁력 제고 + 펀더멘털 개선 → 통화 가치는 시차를 두고 강세 전환 → 외국인들 환차익 기회

- 대형 수출주는 펀더멘털 개선 + 외국인 수급 집중으로 최선 ☞ 자동차와 반도체 섹터 관심

미국주식, 환율, 한국경제, 증시각도기, 원자재, 증권, 주식시황, 비트코인, 암호화폐, FOMC, 채권, 달러, 연준, 금리

'주식 정보방 > 주식 시황' 카테고리의 다른 글

| 2024.04.25(목) 개미 투자자의 미국 주식 아침 시황 (49) | 2024.04.25 |

|---|---|

| 2024.04.24(수) 개미 투자자의 미국 주식 아침 시황 (45) | 2024.04.24 |

| 2024.04.22(월) 개미 투자자의 미국 주식 아침 시황 (48) | 2024.04.22 |

| 2024.04.19(금) 개미 투자자의 미국 주식 아침 시황 (44) | 2024.04.19 |

| 2024.04.18(목) 쵸빗의 미국 주식 아침 시황 (40) | 2024.04.18 |