2024.04.12(금) 미국 주식 아침 시황

안녕하세요. 쵸빗입니다.

미국증시는 PPI 발표 후 반등을 보이며 상승으로 마감했습니다. 국채수익률은 금리인하 기대감이 꺽이며 10년물이 4.5%에 머무르며 여전히 높지만, 증시는 반도체와 빅테크 중심으로 상승세를 나타났습니다.

(기업별 소식)

국내증시는 전일 CPI 발표에 대한 인플레 우려로 하락 시작한 증시는 하락 시작하였지만 장중 외국인 수급 포지션이 좋아지며 반도체와 자동차 등 저PBR 관련주와 전력기기의 상승으로 반등을 보이며 보합에 마무리를 했습니다.

금일 반도체 중심으로 상승을 보인 미국증시와 커플링 되며 국내 증시도 반등을 보여주는지 지켜보면 좋겠습니다.

[이번 주 주요 이벤트]

8일 : 대만 수출입 동향 / 옐런 장관 방중(~10일) / OECD 소비자물가지수

9일 : 일본 소비자기대지수

10일 : 한국 총선 휴장 / 미국 3월 CPI / FOMC 회의록 공개 / 미일 정상회담

11일 : 미국 PPI / ECB 통화정책회의 / 한국 옵션만기일

12일 : 한국은행 금통위 / 중국 3월 수출입 동향 (JP모건, 웰스파고, 씨티그룹 실적 발표)

5일 ~10일 : AACR

<내일장 체크 포인트>

기대 인플레이션

연준 위원 연설

JP모건 / 웰스파고 / 블랙록 실적발표

이번주에 주요한 경제지표인 CPI와 PPI를 발표하며 연준(FED)의 금리 정책 방향에 대한 시장 반응을 봤습니다.

아직 확실한 방향성이 나타나지 않고 상황에 따른 변동성을 보인 증시와 금리인하 기대감은 이제 크게 낮아진 상황이라 이번 조정이 이후 증시 방향에 더 긍정적일 수도 있다고 생각이 듭니다. 아직 가야할 길과 회복해야하는 과제는 많이 남았지만 결국 경기침체가 발생하지 않고 인플레를 잡을 수 있는지 아니면 경기침체와 더불어 힘든 경기 상황이 재현되고 나서야 인플레가 안정 될 것인지가 최대 관건이 되지 않을까 싶습니다. 하지만 이 간극을 잘 유지하며 연착륙한다는 것이 어렵기에 시장 투자자들의 기대감과 거품이 없는 상태에서 금리인하가 천천히 이루어지는 상황이 오기란 쉽지 않아 보입니다.

오늘도 읽어 주셔서 감사하고 좋은 하루 되세요!

Invest with LOVE~!

📈 주요 경제지표 종합 📉

[VIX 지수]

CBOE VIX : 14.91( -5.63% )

[MSCI 한국지수 / EWY]

MSCI South Korea Cap : 63.34( +2.49% )

[한국 증시 전일 종가]

코스피 : 2,706.57( +0.05% )

코스닥 : 857.87( -0.17% )

[미증시 당일 종가 안내]

다우존스 : 38,461.51( -0.01% )

S&P500 : 5,160.64( +0.74% )

나스닥 : 16,170.36( +1.68% )

[일간 지표 등락율]

비트코인 $69,966.6/ -0.81%, 이더리움 $3,498.50/ -1.32%

달러인덱스 105.070/ +0.04%, 달러/원 1,367.28/ +0.02%, 달러/엔 153.20/ -0.04%

금 2,393.80/ +0.89%, 은 28.582/ +1.18%

필라델피아 반도체 4,906.4/ +2.42%, 천연가스 1.762/ -0.28%, WTI유 85.50/ +0.56%

미국 10년물 국채 금리 4.581/ +0.11%, 미국 2년물 국채 금리 4.952/ -0.17%

[금일 경제지표 발표]

미국 생산자물가지수 예상치 하회 (실제 0.2% / 예상치 0.3% / 이전 0.6%)

미국 근원 생산자물가지수 예상치 보합 (실제 0.2% / 예상치 0.2% / 이전 0.3%)

미국 신규 실업수당청구건수 예상치 상회 (실제 211K / 예상치 216K / 이전 222K)

📝 주요 경제동향 요약

미국 경제의 인플레이션 지표와 시장 반응 분석

최근 발표된 미국의 생산자물가지수(PPI)와 소비자물가지수(CPI) 보고서는 연방준비제도(Fed)의 금리 정책과 시장의 반응에 중요한 영향을 미쳤습니다. 3월의 생산자물가는 전년 동기 대비 11개월 만에 최대치로 상승했으나, 연준이 선호하는 인플레이션 지표에 해당하는 특정 상품가격은 1.2%에서 0.1%로 둔화세를 보였습니다. 변동성이 큰 식품 및 에너지 가격을 제외하면 핵심 도매 물가도 전월 대비 0.2% 상승하여 두 달 연속 둔화되었습니다. 이는 시장에 금리 인하에 대한 새로운 기대를 불러일으켰고, 특히 기술주 중심의 Nasdaq100 지수와 대형 기술 기업들의 주가에 긍정적인 영향을 주었습니다.

인플레이션 지표와 연준의 금리 정책

- 생산자물가지수(PPI) 상승: 3월의 PPI는 전년 동기 대비 11개월 만에 최대치로 상승했습니다. 이는 미국 내 생산자 가격의 상승세를 나타내며, 인플레이션 압력이 여전히 존재함을 시사합니다.

- 연준의 금리 인하 전망: 연준의 콜린스 위원은 금리 완화 정책을 시작할 자신감을 얻는 데 예상보다 더 많은 시간이 걸릴 수 있으며, 올해 금리 인하 횟수가 예측보다 줄어들 가능성이 있다고 언급했습니다. 이는 연준이 인플레이션을 주시하며 금리 인하에 신중한 접근을 취하고 있음을 나타냅니다.

- 반면, 국채 10년 수익률은 2bp 상승한 4.57%를 기록했는데 30년 만기 국채 매각으로 수요 부진에 따른 채권가격 하락이 주된 원인입니다.

- 중국과 ECB의 인플레이션 지표도 하락하면서 국가별 인플레이션 차이에도 관심이 쏠렸습니다. 특히 유럽중앙은행은 미 연준의 움직임에 의존하지 않는다면서 인플레이션 냉각을 시사한 후 유로화는 곧 금리 인하를 허용할 것이라고 밝혔습니다.

- 이날 발표된 OPEC 월간 보고서에서 2024년 세계 수요 전망치가 225만 배럴로 변동 없이 유지되었으며 2025년 수요 전망치 역시 변동이 없었는데, 이로 인해 유가는 소폭 하락했습니다.

시장 반응 및 전망

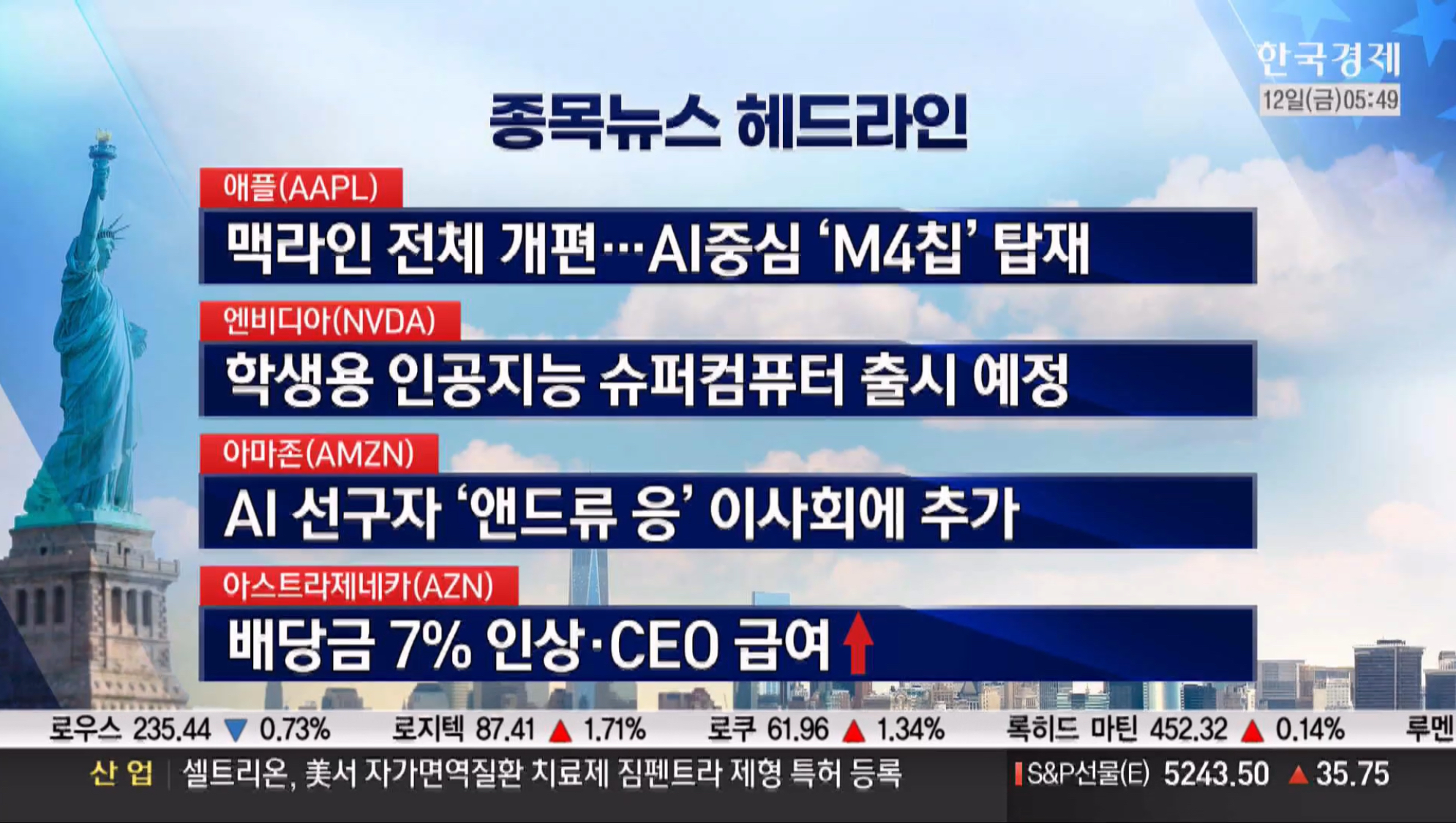

- 기술주 중심의 시장 강세: S&P500은 5,200에 머물렀고, Nasdaq100은 1.6% 상승하며 긍정적인 시장 반응을 보였으며, 특히 Alphabet, Amazon, Apple과 같은 대형 기술 기업들은 새로운 최고치를 기록하거나 급등했습니다. Alphabet은 2조 달러에 이르렀고, Amazon은 새로운 최고치를 기록했으며, Apple은 Mac 라인을 리모델링할 계획이라는 보도에 급등했습니다. 이는 투자자들이 기술주에 대한 강한 신뢰를 보이고 있음을 나타냅니다.

- JPMorgan, Wells Fargo 및 Citigroup의 보고서와 함께 실적 시즌이 금요일에 시작됩니다. 현재 데이터에 따르면 미국의 견조한 경제는 S&P500 기업의 이익 성장을 이끌 가능성이 높으며, 거대 기술 기업의 우수한 마진이 중요한 역할을 할 것으로 예상되어 Magnificent 7 기업들이 부활했습니다.

- 금융업종의 하락세: 반면, 모건 스탠리와 같은 금융업종은 규제 당국의 조사 소식에 크게 하락했습니다. 이는 금융업종에 대한 시장의 불안정성을 반영합니다.

이러한 인플레이션 지표와 연준의 금리 정책은 미국 경제의 전반적인 건전성과 시장의 미래 방향성에 중요한 영향을 미치고 있습니다. 특히, 기술주 중심의 시장 강세는 투자자들에게 중요한 기회를 제공하고 있으나, 금융업종의 불안정성은 주의가 필요한 부분입니다. 앞으로도 연준의 정책 방향과 경제 지표에 대한 면밀한 모니터링이 필요할 것으로 보입니다.

VIX지수는 14.91포인트로 하락했으며, 하이일드스프레드는 3.1%로 축소되었습니다. 10-2년물 국채금리스프레드는 -0.365포인트, 10-3개월물은 -0.819포인트로 모두 축소되었습니다. FedWatch는 전일 대비 큰 변화 없이 첫 금리 인하 가능성을 9월로, 올해 2차례 인하를 반영 중입니다.

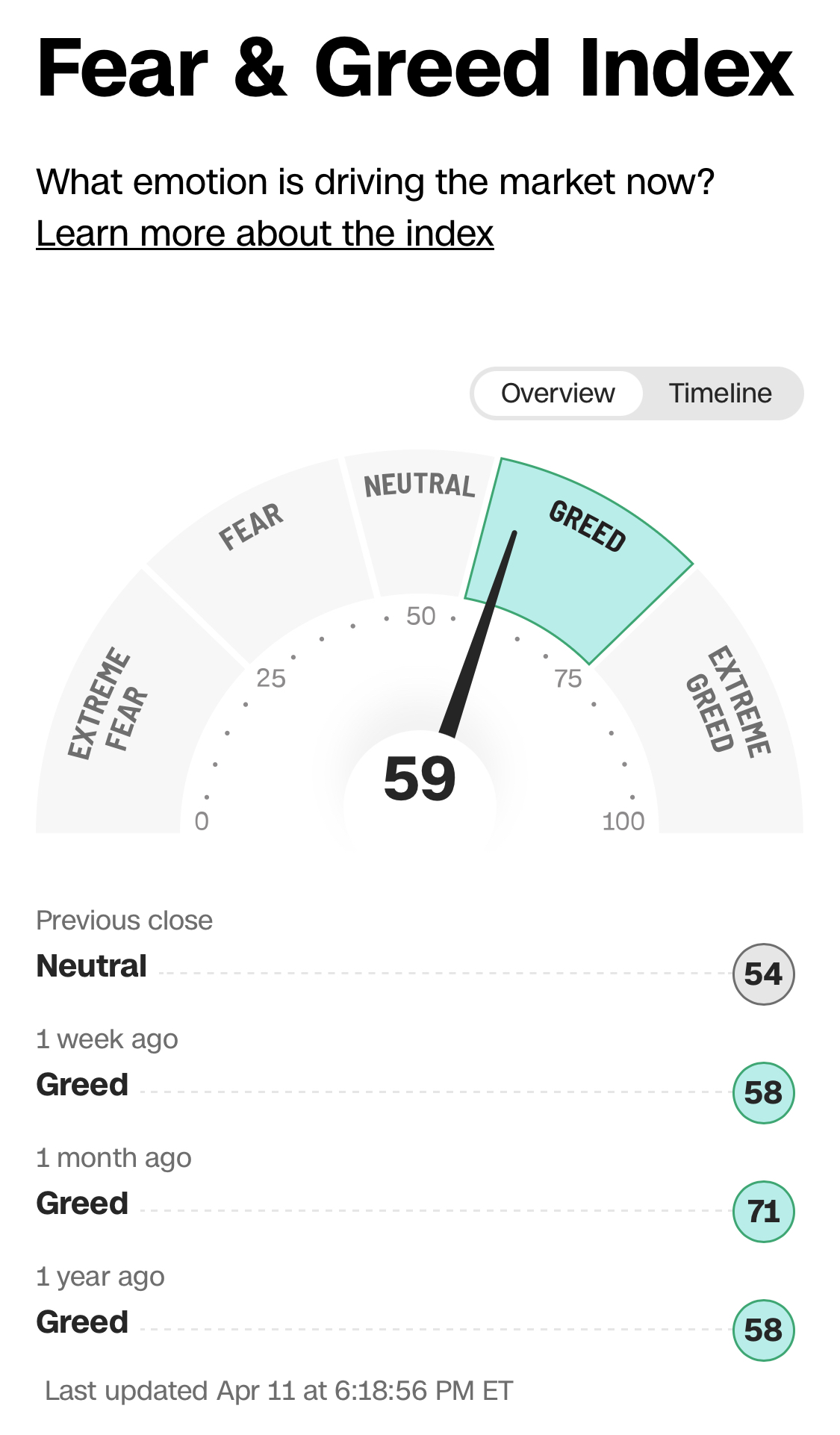

Fear & Greed Index는 전일대비 5 상승하며 GREED(59)에 있습니다.

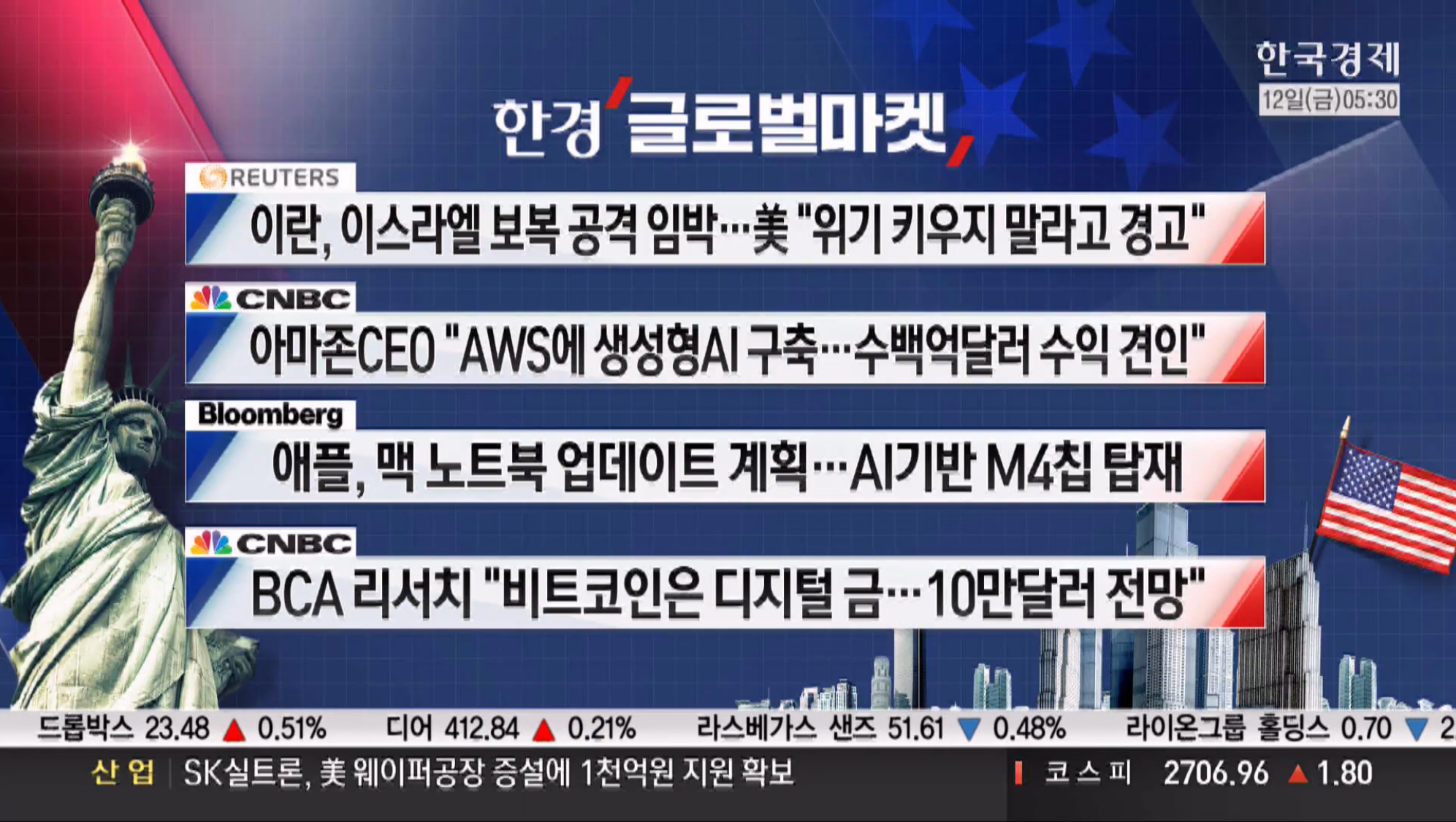

[주요 기사 요약]

- CNBC -

미국 3월 생산자물가지수, 전월비 0.2%↑ ··· 예상 하회

미국 주간 실업수당청구 21만 1천건 ··· 예상 하회

뉴욕 연은 총재 "빠른 시일내 정책 변화 필요없어"

- Bloomberg -

애플, 맥 노트북 업데이트 계획 ··· AI기반 M4칩 탑재

BCA 리서치 "비트코인은 디지털 금 ··· 10만달러 전망"

UBS "미국 연준, 올해 두차례 금리인하 예상"

- REUTERS -

ECB, 5회 연속 금리동결 ··· 6월 인하 시사

리가르드 총재 "연준 아닌 데이터에 기반에 금리 결정"

중국 3월 소비자물가지수, 전월비 1%↓ ··· 예상 하회

[주요 주요 이슈]

미국주식, 환율, 한국경제, 증시각도기, 원자재, 증권, 주식시황, 비트코인, 암호화폐, FOMC, 채권, 달러, 연준, 금리

'주식 정보방 > 주식 시황' 카테고리의 다른 글

| 2024.04.16(화) 미국 주식 아침 시황 (44) | 2024.04.16 |

|---|---|

| 2024.04.15(월) 미국 주식 아침 시황 (46) | 2024.04.15 |

| 2024.04.11(목) 미국 주식 아침 시황 (45) | 2024.04.11 |

| 2024.04.05(금) 미국 주식 아침 시황 (2) | 2024.04.05 |

| 2024.04.04(목) 미국 주식 아침 시황 (24) | 2024.04.04 |