오늘은 현재 경제 정세와 시장 상황이 어디로 가고 있고, 현재 어디쯤에 있으며, 앞으로 어디로 가려고 하는지에 대해 알아보기 위해 찾아보고 확인해봐야 하는 매크로 지표에 대해서 간단하게 알아보고자 합니다.

골드만 삭스의 글로벌 뷰의 자료를 포함한 자유지성 강의를 참고하여 작성 하였습니다.

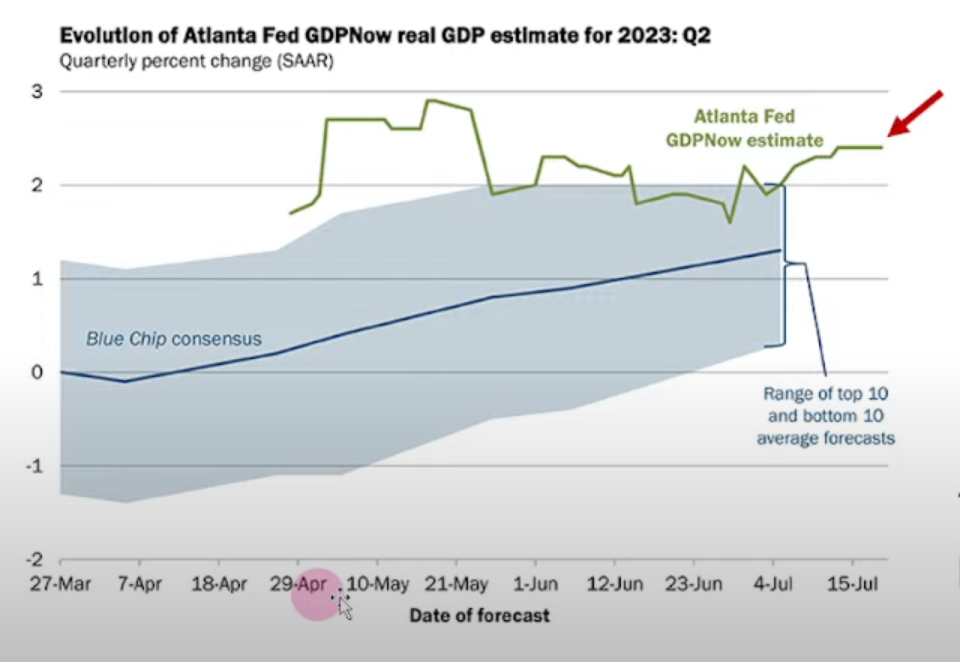

1. 미국 GDP 성장률 : 2.4% 전망

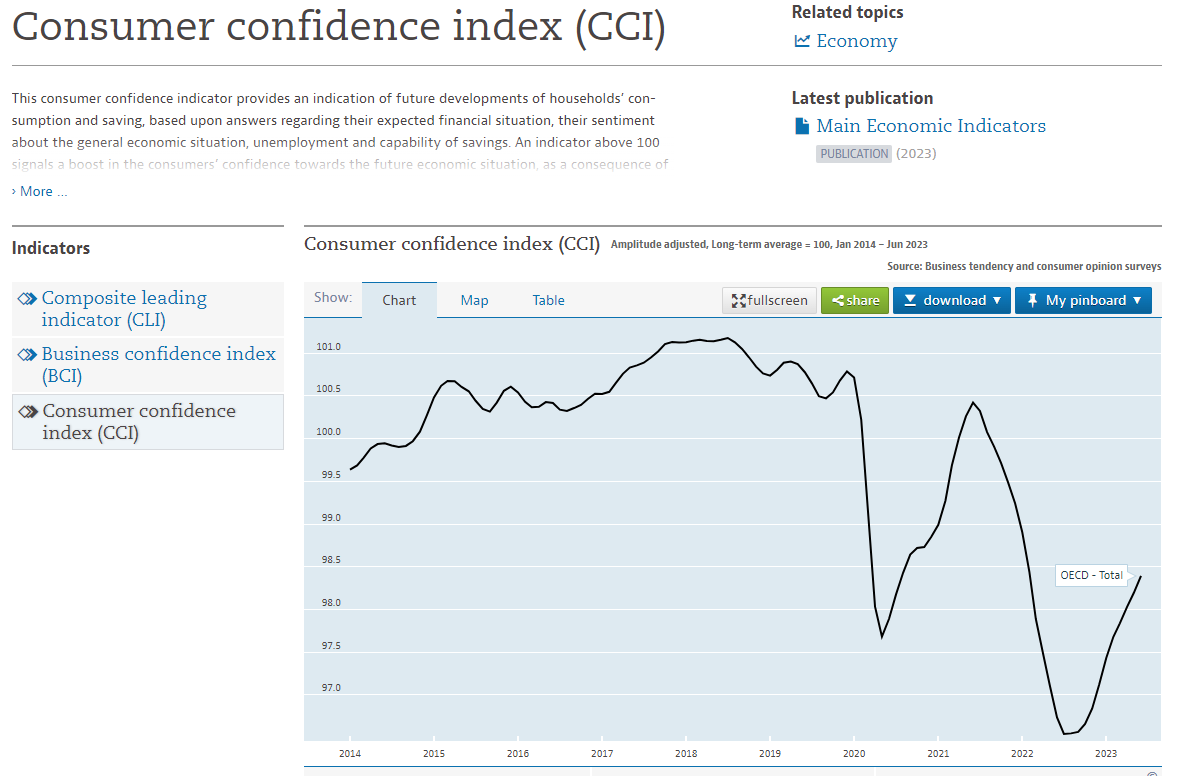

2. OECD CCI (소비자심리 지수) : 급격히 반등

3. 실업률 : 3.6%까지 하락

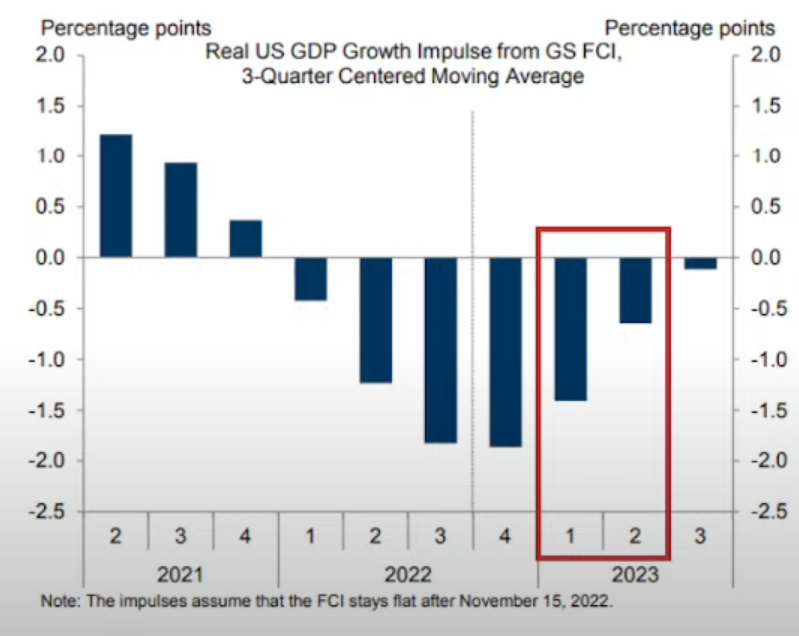

현재 미국 2분기 성장률이 2.3%를 기록할 것이 전망되고 있고, 소비자 심리는 급격히 반등하였으며, 실업률은 3.6%까지 하락하고 있습니다.

이는 2022년에 모건스탠리가 2023년 미국 GDP가 마이너스 GDP가 될 것이라고 예측했던 상황과는 다른 국면입니다.

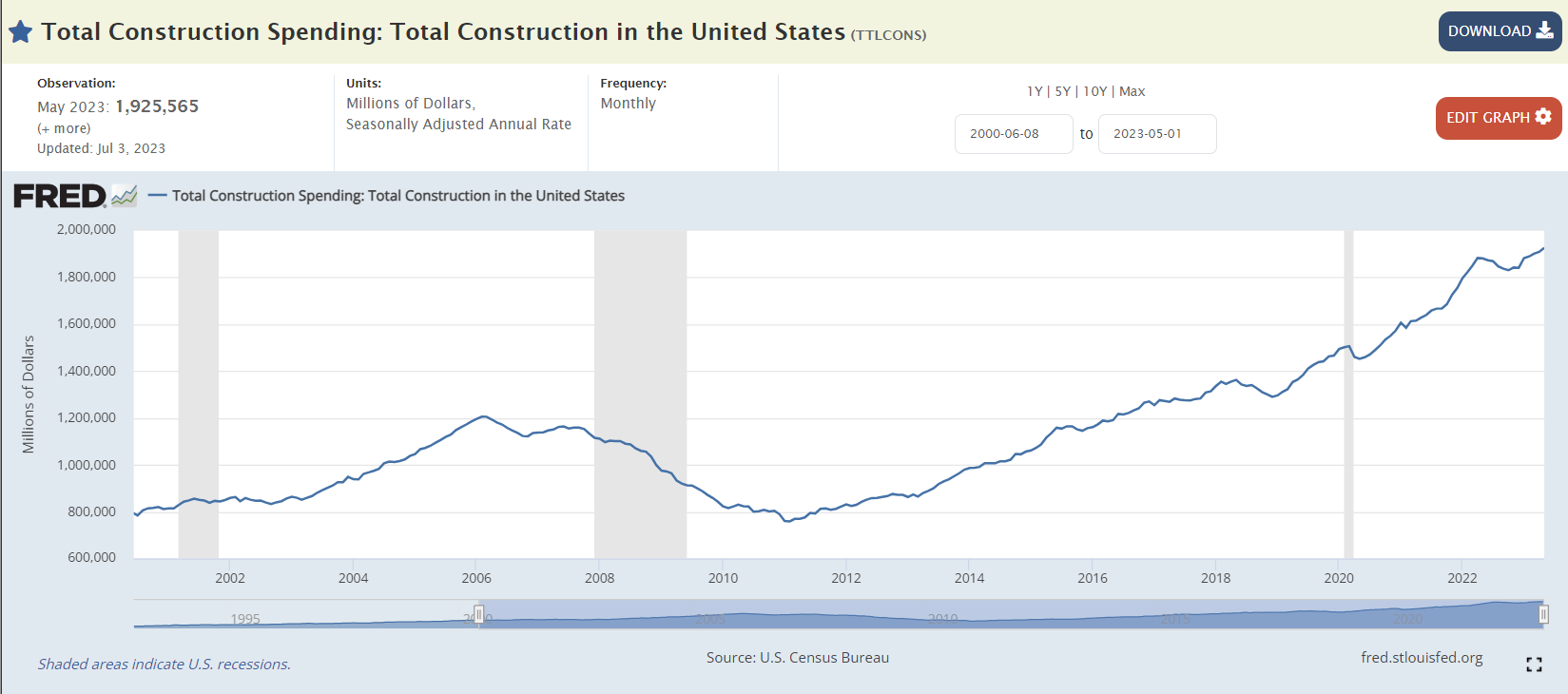

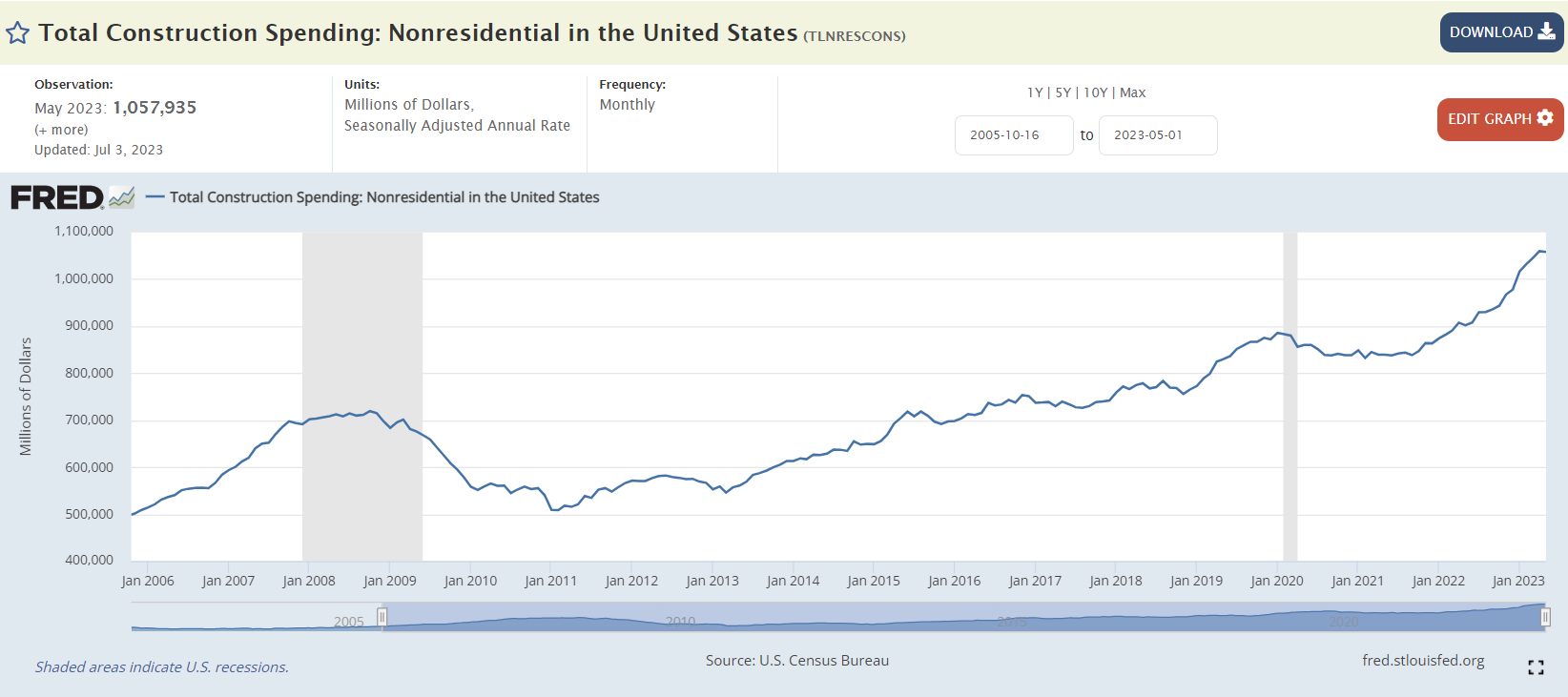

미국 총 건설 지출(Total construction spending)

미국 비주거용 건설 지출(Non-Residential)

미국의 총 건설 지출 대비 비주거용 건설 지출이 급격히 늘어나고 있는 것이 건설 산업의 활성화가 이루어질 수 있다는 반증이다. 이는 이후에 주식시장의 반등 가능성이 있을음 시사하고 있다. 따라서 인프라, 플랜트에 주목해 볼 수 있겠다.

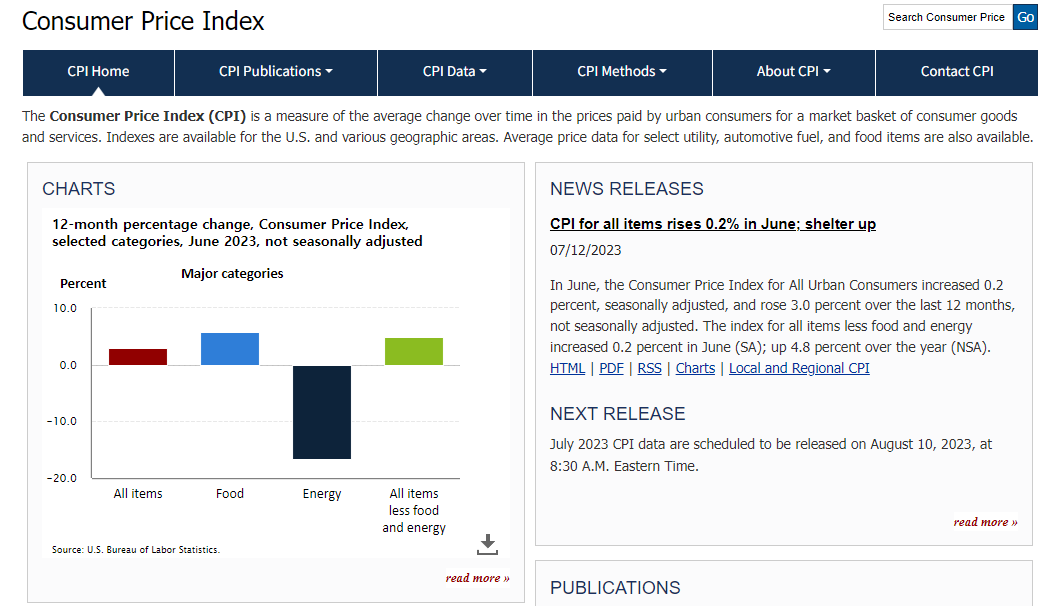

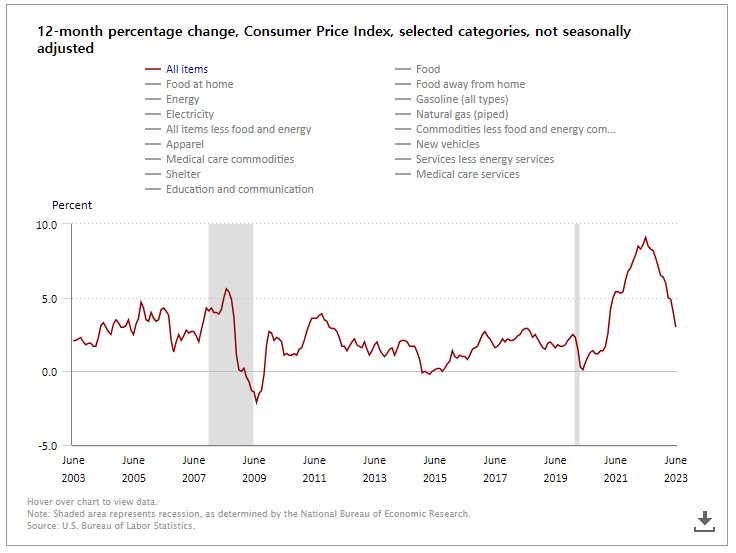

4. 미국 소비자물가지수(CPI) : CPI 3.0%, Core CPI 4.8%

2022년 10월 CPI가 8%를 넘게 보였으나 현재 23년 7월에 2%에 가까운 3%까지 내려왔습니다.

최대 9.1%에서 7%나 하락한 것입니다. https://biz.chosun.com/international/international_economy/2022/10/13/5BNR23UYZBCM5OCROXNUY6OH5E/

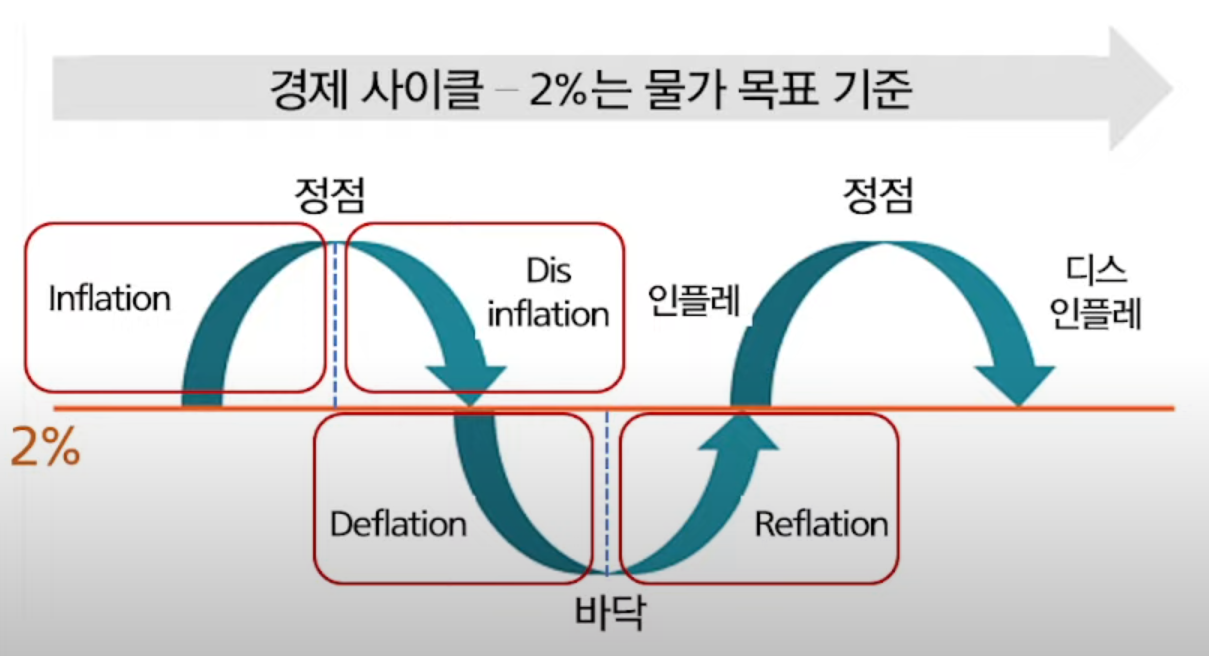

이처럼 인플레이션은 하락추세를 보이고 있으며, 신규 실업청구건수도 상승하며 침체를 보이는 국면입니다.

하지만 아직 소비심리는 아직 꺽이지 않았고 이로 인해 우리는 지금 디스인플레이션(진정) 상태에 있다고 볼 수 있겠습니다.

그렇다면 골드만 삭스는 현재 글로벌 증시뷰를 내러티브 전환(The Narrative Turns)라고 이야기 하였는데요.

그 이유는 무엇일까요?

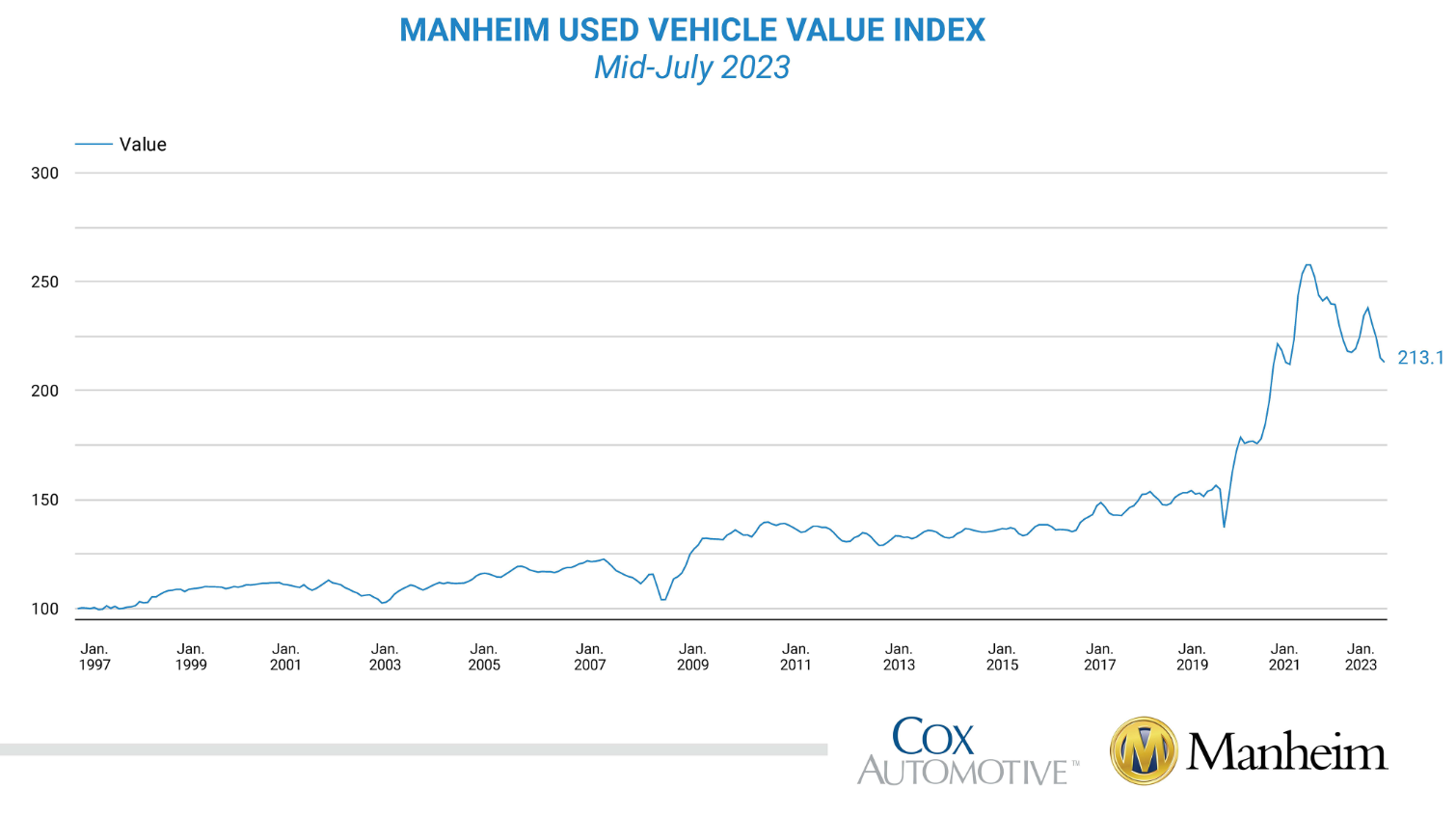

중고차 가격은 자동차 생산 및 재고 증가에 힘입어 하락하고 있으며, 임대료 인플레이션은 아직은 하락할 길이 멀지만

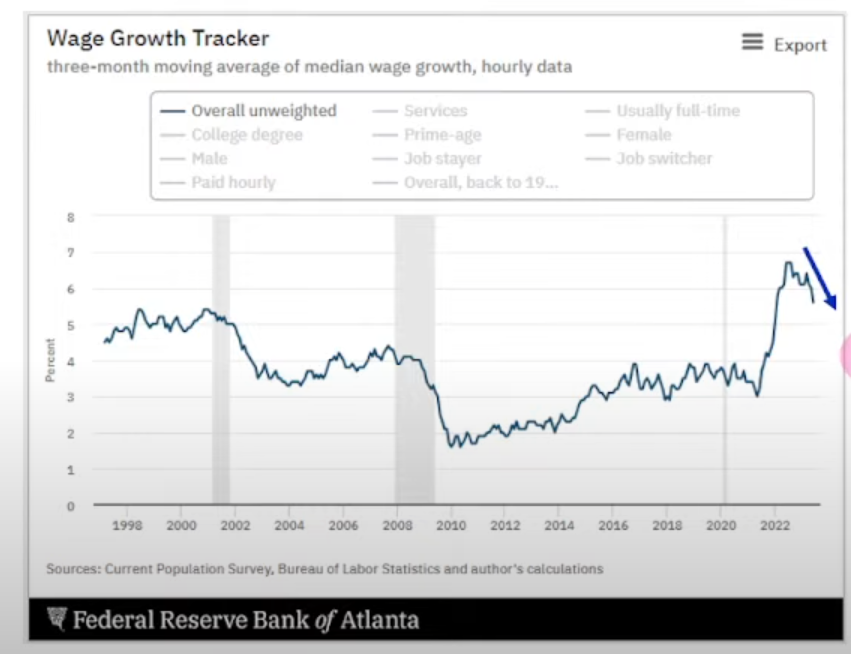

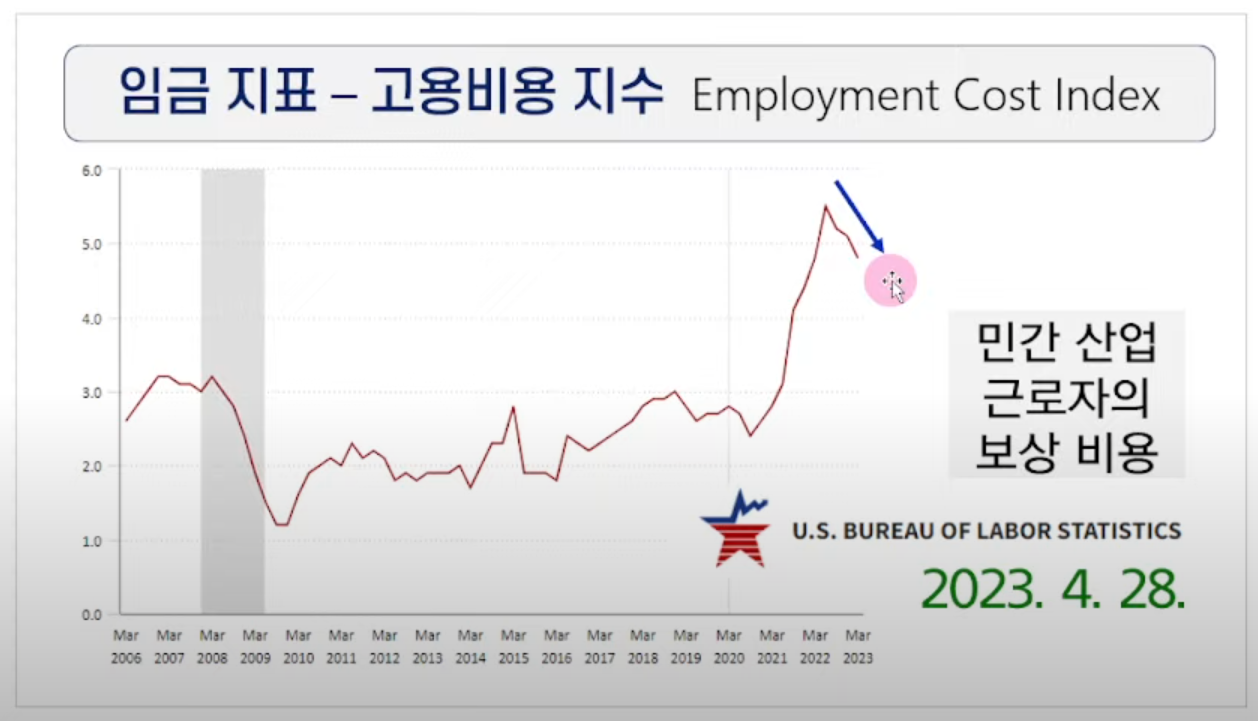

노동 시장은 명목 임금 상승의 지속적인 하락세로 균형을 유지하고 있습니다.

(여기서 중고차 가격이 중요한 이유는 미국에서는 주거비와 차량 가격의 비중이 무려 51.1%나 됩니다.)

미국 주거비 + 차량 가격 = CPI 비중(51.5%)

23.6월에 주거비 하락이 전망 되었고, 23년 7월에는 중고차값이 10% 급락이 나오며 근원물가 잡힐 수 있는 기대감이 형성되었었습니다.

그리고 아래 만하임 중고차 가격 지수를 보면 최근에 하락하고 있는 모습도 볼 수 있습니다.

또한 애틀란타 FED의 임금 상승률 추적기와 고용비용 지수를 보면 임금 부분도 꺽이는 추이의 모습을 확인할 수 있습니다.

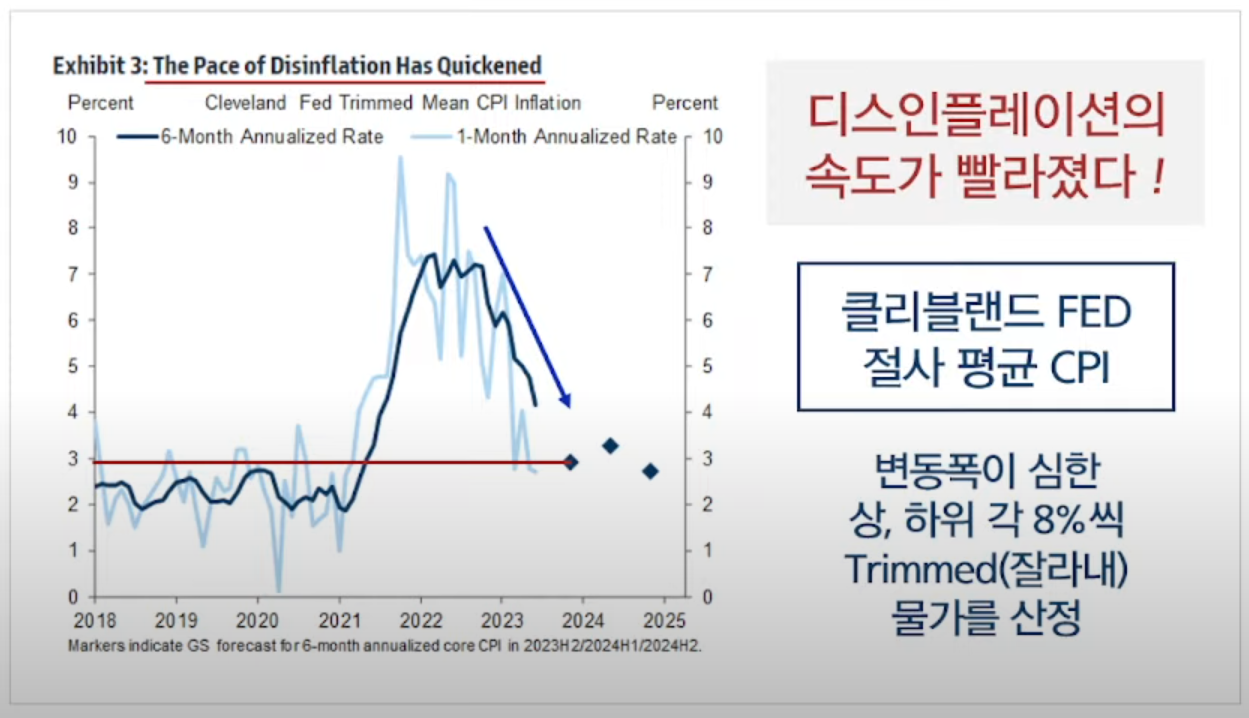

클리블랜드 FED에서 절사 평균 CPI를 발표 하였는데 하락 추세를 보이고 있습니다.

여기서 절사 평균 CPI가 더 정확하게 물가를 보여준다고 평가하는 이유는 근원 CPI에서 식품과 에너지를 딱 찝어내서 잘라 내서 측정하는 것에 반해서 절사 평균 CPI는 변동폭이 심한 상,하위 각 8% 씩 잘라내서 물가를 산정하기 때문입니다.

따라서 현재 디스인플레이션 더 속도가 빨라졌다고 볼 수 있습니다.

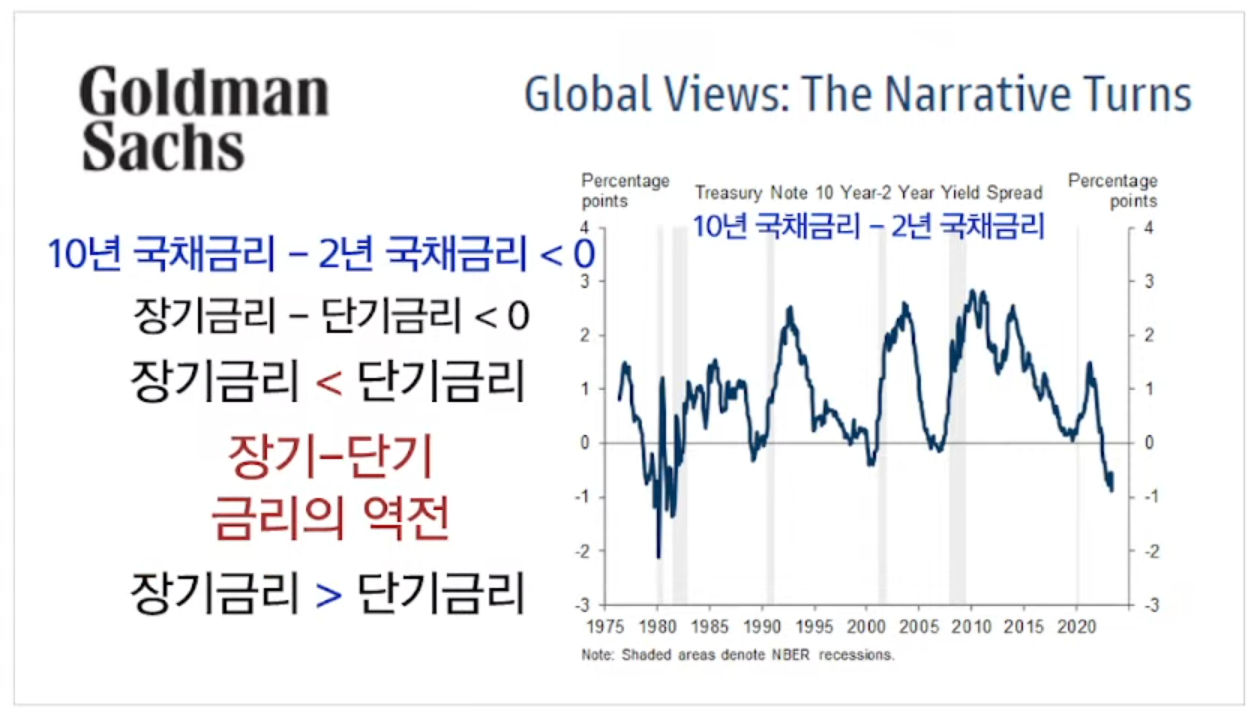

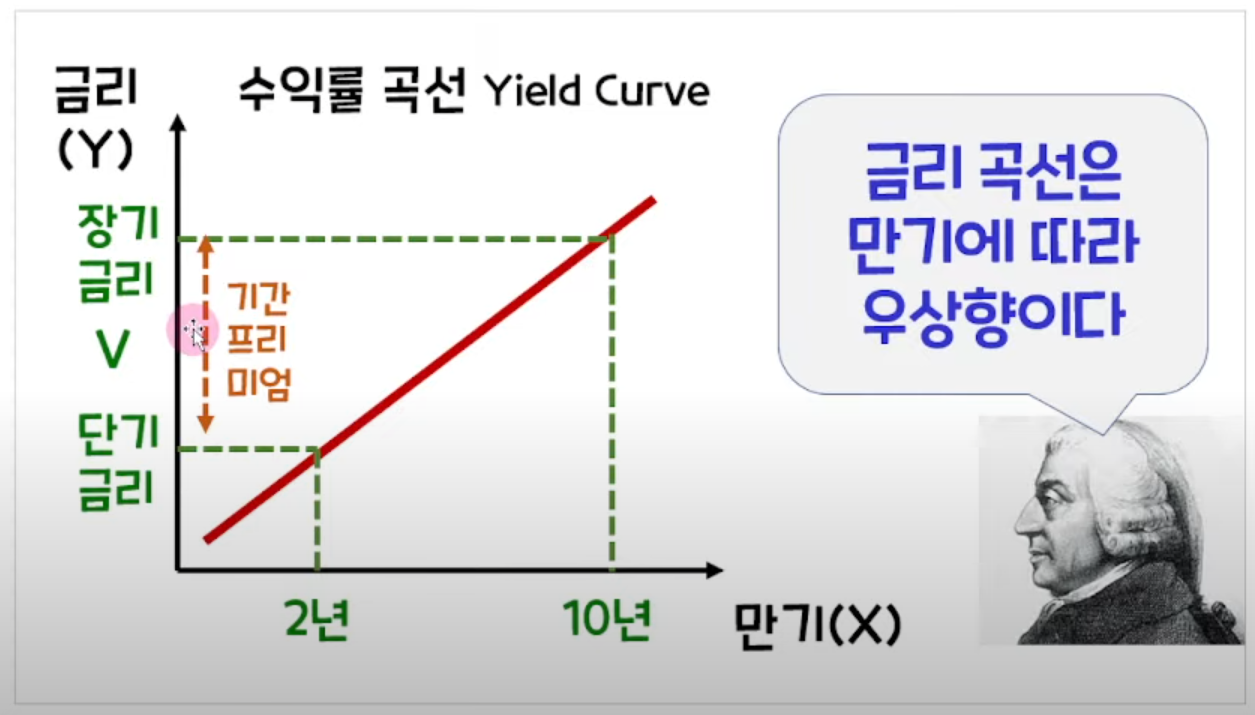

흔히들 장/단기 금리차가 발생하면 경기 침제의 징후라고 이야기합니다.

더욱이 그림에서 회색 음영 부분을 보면 경기 침제 기간인데 대부분 장/단기 금리차가 발생하고 6개월~1년 이내에 경기 침체가 발생하는 부분을 볼 수 있기 때문입니다.

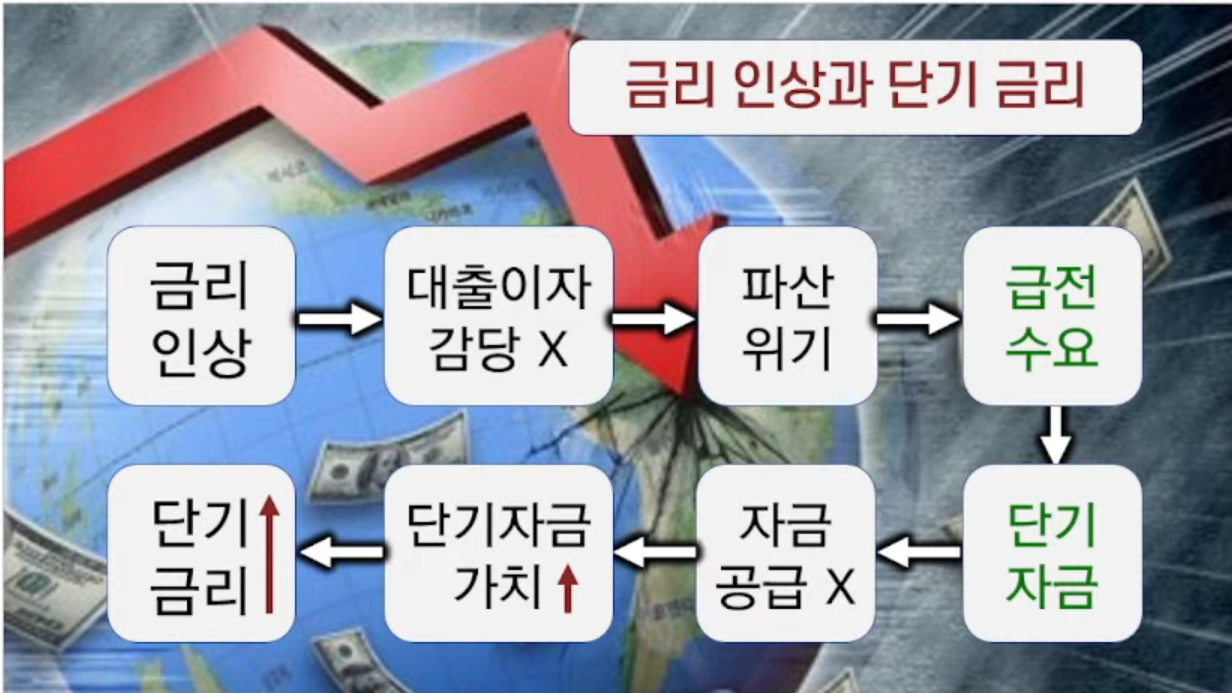

이와 같은 장/단기 금리차가 문제가 되는 이유는 장기 금리가 수익률이 단기 금리의 수익률보다 높아야 하는게 장기간 투자금액이 묶이면 기간 프리미엄을 주어야 하기 때문인데, 향후 더 먼 미래의 화폐을 받기가 어려운 상황이 될 수 있거나 현재 당장 화폐가 필요한 상황이 야기되는 등 단기로 빌려주는 금리에 이자를 더 쳐주는 상황이 생기면서 역전 현상이 발생함을 말하기 때문입니다. 이로 인한 상황이 지속되면 부실기업과 부실은행의 파산을 불러 일으키고, 그로 인해 소비심리가 위축되며 생산이 저조하게 되면서 경기 침체 순환에 빠지게 되는 것입니다.

단기 금리가 높고 장기 금리가 낮은 상황에서 경제 위기가 있을 우려가 상황에서는 아래와 같이 위기가 발생시 금리가 급격이 낮아질 수 있기 때문에 투자자들은 3% 1년 만기 미국채권보다 5% 10년 만기 미국채권에 투자 우선이 될 수 있습니다.

이게 바로 금리 인하에 대한 기대 때문이며, 이것이 바로 마이너스 기간 프리미엄(-)을 뜻합니다.

이로써 지금의 장/단기 금리차가 발생하는 이유이며 이 이론이 장/단기 금리 역전의 기대 이론(Expectations Theory) 입니다.

긴 글 읽어주셔서 감사합니다.

남은 주말도 즐거운 시간 되시길 바랍니다.

by 지카데미

'주식 정보방 > 매크로 지표 분석' 카테고리의 다른 글

| 매크로 경제 지표 전망 분석(모건 스탠리 글로벌 보고서) - 3(최종) (10) | 2023.07.30 |

|---|---|

| 매크로 경제 지표 전망 분석(모건 스탠리 글로벌 보고서) - 2 (6) | 2023.07.30 |

| 쵸빗의 월간 증시 리포팅(증시 11월 마감, 12월 주요 일정 확인) (7) | 2022.12.10 |

| 환율에 따른 글로벌 시장 리스크 (10) | 2022.10.21 |

| 한국 주식 시장의 현주소와 조선업 투자 전망 (2) | 2022.10.17 |