미국 주식 아침 시황 2023.07.26(수)

안녕하세요. 쵸빗입니다.

미국 증시는 다우는 12거래일 연속 상승이 나왔고, 나스닥이 상대적으로 강세를 보였으며, 중국 부동산 규제 안화로 상해 증시는 +2.13% 상승하고 위안화는 하락하였습니다.

IMF는 올해 세계경제성장률을 2.8%에서 3%로 상향 조정(미국 1.8%) 하였으며, 소비자신뢰지수는 117을 나타내며 미국 경기가 아직 좋다는 부분을 증명했습니다.

종목 중에서는 구글이 실적 발표 이후 광고매출이 생각보다 좋은 모습을 보며 시간 외 6% 상승으로 마이크로소프트도 실적 발표 후 성장세가 둔화되고 있다는 모습에 시간 외 하락을 보였습니다.

이는 테슬라, 넷플릭스 발표 때와 같이 예상치 상회하는 실적을 발표 하더라도 시장이 생각하는 부분보다 더 성장 가능성이 있는 부분이 있어야 상승을 보이는 등 쉽게 예측하기 어려운 부분인 것 같습니다.

그리고 반도체 종목이 대체적으로 강세를 금융, 소비재가 약세를 보이는 하루였습니다.`

전일 한국 증시는 소폭 상승으로 시작하였으나 외국인이 매도에 집중하며 시장은 소폭 하락 전환 후 다시 상승반등하여 상승으로 마감하였습니다.

송배전, 건설기계, 엔터, 자원개발 주 등이 급등을 보였으며, 실적 부진으로 LCC 항공주는 약세를 보였습니다.

(에코프로, JYP, 에스엠, 와이지엔터, 고려아연, 두산밥캣 등 급등)

지수의 상승과 다르게 대부분의 종목은 하락을 하며 주도주에 편승되어 있지 않는 개인투자자는 소외되며 어려운 시장입니다. (코스피 : 상승 242개, 하락 654개 / 코스닥 : 상승 261개, 하락 1287개)

이번주 주요 이벤트로는 오늘 밤부터 내일 새벽까지 FOMC 회의가 예정되어 있어 주시하며 잘 지켜보면 좋겠습니다.

실적 발표 예정으로는 SK하이닉스, 삼성전기, LG엔솔, LG이노텍, LG디스플레이, 현대차 / 메타, 퀄컴, 램리서치, 포드, 쇼피파이, 보잉이 있습니다.)

현재는 전형적인 수급에 의한 일부 종목 장세가 보여지고 있으니 이 부분은 일시적인 부분이니 너무 FOMO되어 따라가기 보다 실적이 좋아질 기업에 집중하며 자신의 투자원칙을 지키며 향후 수급이 확산될 때에 좋은 실적을 함께 보여줄 기업을 잘 보유하고 있어야 하는 시기인것 같습니다.

오늘도 활기차고 좋은 아침 맞이하세요. 감사합니다.

Invest with LOVE~!

[선물 및 VIX 지수]

CBOE VIX : 13.86(-0.36%)

US30 : 35,404.1(-0.10%)

US500 : 4,566.4(-0.02%)

US Tech 100 : 15,530.9(-0.20%)

US 2000 : 1,967.9(+0.11%)

[MSCI 한국지수 / EWY]

MSCI South Korea Cap : 67.90(+0.89%)

[한국 증시 전일 종가]

코스피 : 2,636.46(+0.30%)

코스닥 : 939.96(+1.08%)

[미증시 당일 종가 안내]

다우존스 : 35,411.24(+0.52%)

S&P500 : 4,554.64(+0.40%)

나스닥 : 14,058.87(+0.19%)

[일간 지표 등락율]

비트코인 $29,165.4/-2.59%, 이더리움 $1,848.95/-1.65%

달러인덱스 101.105/+0.30%, 달러/원 1,278.73/-0.17% 달러/엔 141.47/+0.02%, 유로/달러 1.1065/+0.03%

금 1,956.50/+0.00%, 은 24.523/+0.04%

필라델피아 반도체 3,692.3/-0.18%, WTI유 78.92/+2.40%, 천연가스 2.708/+0.04%

[경제지표 발표]

미국 서비스 구매관리자지수 예상치 하회 (실제 52.4 / 예상 54.0 / 이전 54.4)

미국 제조업 구매관리자지수 예상치 상회 (실제 49.0 / 예상 46.4 / 이전 46.3)

미국 미시간 마킷 종합 구매관리자지수 예상치 하회 (실제 52.0 / 예상 53.1 / 이전 53.2)

올해 시장의 주요 관심사는 인공 지능이 생산성 향상에 크게 기여할 것이라는 점입니다. 이러한 관점을 정당화할 수 있는지에 대한 확인은 어닝 시즌과 기업의 이익 발표와 함께 빅테크 분야의 랠리에 힘을 실어서 주식시장이 상승하는 것으로 나타났습니다.

S&P500 지수는 2022년 4월 이후 최고치를 기록하며, 빅테크 기업인 Microsoft와 Alphabet의 견조한 실적 발표에 의해 Nasdaq100 지수도 상승했습니다. 특히 Alphabet은 예상치를 상회하는 실적을 발표하여 시간외 거래에서 6% 이상 상승하였습니다. 반면에 Microsoft는 분기별 결과 발표 이후 하락하고 있습니다.

다우존스 산업평균지수는 12년 연속으로 상승하며 6년 만에 가장 긴 연속 상승을 기록했습니다. 연준의 결정 이전에 발표된 소비자 신뢰도 데이터는 정책입안자들이 아직 인플레이션과의 싸움에서 마무리하지 못했음을 시사하여 연착륙에 대한 이야기를 강조하고 있습니다.

소재, 테크놀로지, 그리고 에너지 섹터는 강세를 보이고 있는 반면 부동산과 금융 섹터는 약세를 보이고 있습니다. 이러한 현상은 빅테크 쏠림 현상이 지속되고 있음을 보여줍니다. 또한 Nvidia의 자신감 어린 Ai 관련 발표로 인해 반도체 지수도 1.2% 대 상승하였습니다. 주요국 ETF들은 혼조한 모습을 보이고 있으며, Asia EM 국가들의 지수는 상승을 기록하고 있습니다.

Banc of California의 하락한 PacWest Bancorp 인수 소식에 따라 주가가 상승하고 있습니다. 또한, 제너럴 일렉트릭과 3M은 월스트리트의 기대치를 상회하는 실적 발표 이후 주가가 상승하고 있습니다. 그러나 IRobot은 Amazon.com Inc.가 Roomba 제조업체에 대해 더 적은 비용을 지불할 것이라는 발언 이후 하락하고 있습니다.

S&P500 지수가 사상 최고치에서 5% 미만으로 상승한 강세 포지셔닝과 과매수 수준을 보여주는 지표로 인해 많은 투자자들은 연준 회의 이후 어디로 갈지 결정을 기다리고 있습니다.

Nasdaq100 지수는 5조 달러 규모의 랠리에도 불구하고 계속해서 상승하고 있어 과도한 가치 평가에 대한 우려를 불러일으키고 있습니다.

재무부 2년물 수익률은 4bp 하락한 4.88%로, 다가오는 Fed 움직임에 더 민감하게 반응하고 있습니다. 또한, 달러는 5일간의 상승을 반전시키고 있으며, 스왑 금리는 수요일 연준의 4분의 1포인트 인상으로 계속 가격을 책정하고 있으며, 연말까지 7월 이후 추가로 또 다른 25bp 인상 가능성을 높인 모습입니다.

VIX지수는 13.86포인트로 하락하였고, 하이일드 스프레드도 3.82%로 하락했습니다. 10-2년 국채금리 스프레드는 -0.989포인트, 10-3개월물은 -1.544포인트로 모두 소폭 축소되었습니다.

FedWatch에서는 7월 이후 추가 금리 인상에 대한 기대가 더욱 높아지고 있습니다.

Fear & Greed Index는 전일대비 2 하락하며 Extreme Greed(81)에 있습니다.

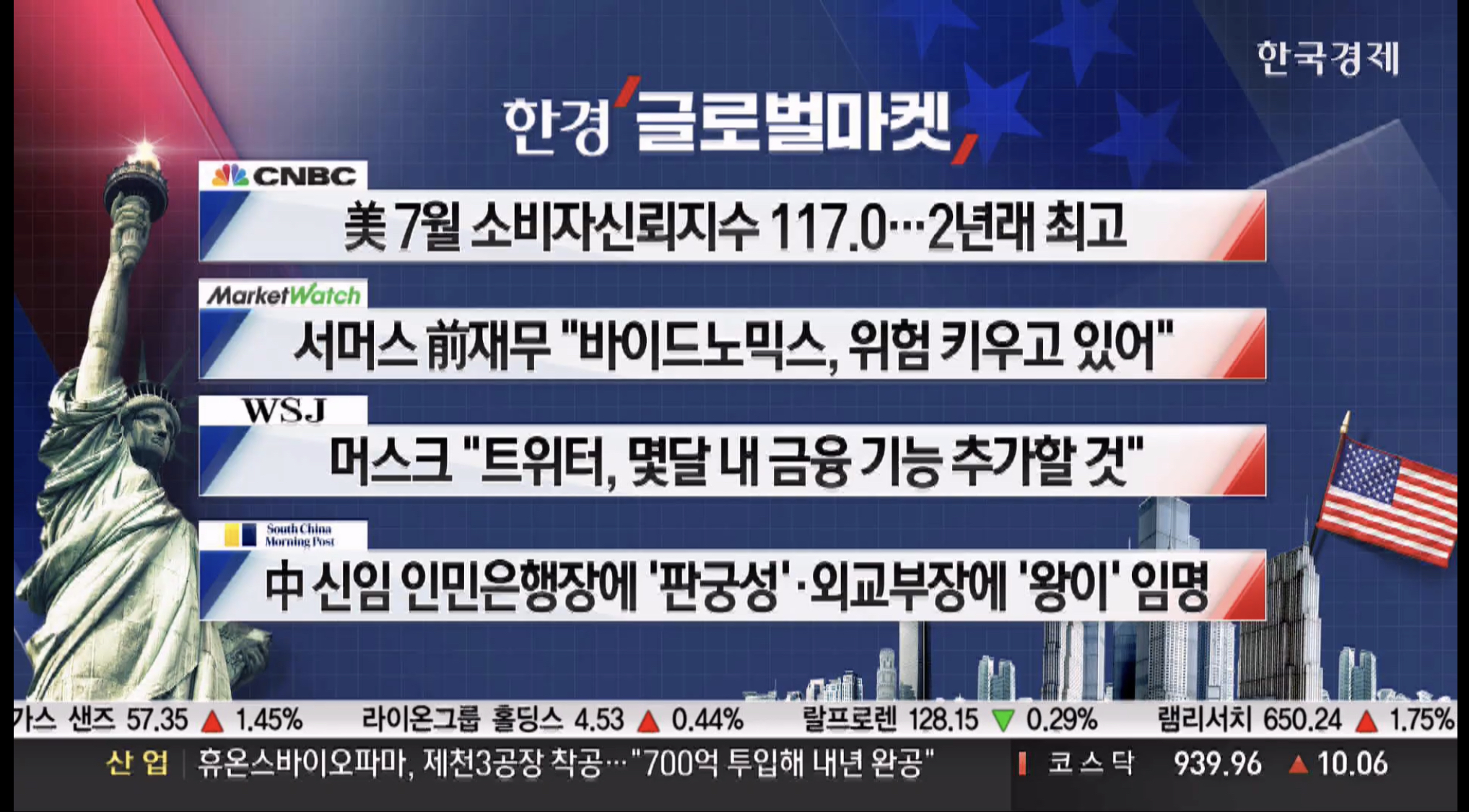

[주요 기사 요약]

- CNBC -

미국 5월 주택가격지수, 전월비 0.7%↑ ··· 4개월 연속 상승

미국 7월 소비자신뢰지수 117 ··· 2021년 7월 이후 최고

씨티 "대형 기술주와 성장주에 주막할 시기"

- Bloomberg -

"연준 '매파 · 중도파 · 비둘기파' 분류 양상"

IMF "식량 가격, 최대 15% 급등 예상"

EU, 우크라이나 곡물 우회 수출 방안 모색

- CNN -

애플, 영국 내 '앱스토어 수수료 관련' 소송 직면

틱톡, 미국 소비자 대상 온라인 스토어 출범

울프 리서치 "반도체 섹터, 단기 역풍 예상

[주요 이슈 요약]

1. 그룹사 주가 연동 움직임

- 섹터별, 테마별 연동 움직임 => 최근 그룹사별 연동 강화 (에코프로 → 포스코 → LS 등)

- 제시 리버모어 "동일 산업군은 주가가 연동하는 경향이 있다"

2. 코스닥 신용융자 10조 돌파 (한국경제)

- 코스피 9.85조로 양 시장 합계로 20조 돌파 예정

- 지난 4월24일 20.4조 이후 3개월만에 돌파 => 증권사 한도 소진으로 신용공여 중단 우려

3. 코스닥 시가총액 역대 최대 454조 (이데일리)

- 1997년 1월 3일 집계 시작 당시 7.9조 / 1998년 9월 4.3조(최저)

4. TSMC, AI 수요 대응 위해 첨단 패키징 공장 건설(로이터)

- 대만 북부에 29억달러 투자해 건설

- TSMC CEO 실적 발표하면서, "TSMC는 AI붐으로 인한 소비자 수요를 맞출 수 없는 상황"

5. 37조 자율주행칩 시장, 반도체 - 자동차 합동연합 (한국경제)

- 삼성전자, 엔비디아, 퀄컴, TSMC 등 주도권 각축

- 자동차에서 선박, 항공, 로봇까지 자율주행 칩 적용

6. EU, 62조원 투자 'EU 반도체법' 확정

- 2030년까지 점유율 20% 목표 / 역내 생산시설 확대 초점

7. 중국, '부동산 규제 안화 카드' 이번엔 효과 있을까 (파이낸셜)

- 24일 시진핑, 중앙정치국 회의 : 내수부진, 부동산 리스크, 외부환경 등을 경기둔화 원인으로 지목

- 시진핑의 "집은 거주하는 곳이지 투기 대상이 아니다' => 2019년 이후 발표문에서 언급 / 이번 회의 발표문에서 삭제

8. 골드만삭스, '에코프로비엠' 이어 포스코퓨처엠'도 매도 보고서

- 골드만삭스는 매도 의견 후 7월 에코프로비엠 약 26만주 / 포스코퓨쳐엠 약 15.5만주 순매수 => 의도적 보고서 의심(?)

📌2023년 07월 26일 수요일 주요 일정

✅ 국내

✔️한덕수 국무총리, LG화학 여수공장 방문

✔️저출산 대응정책 간담회 (기재부)

✔️2023년 05월 인구동향 (기재부)

✔️2023년 06월 국내인구이동 (기재부)

✔️전력거래소 전력수급 현장점검 (산업부)

✔️첨단산업 분야 해외 우수인재 간담회 (산업부)

✔️2023년 06월 주요유통업체 매출 동향 (산업부)

✔️배터리산업 공급망 배출량 산정 지원을 위한 대응협의체 발족 (환경부)

✔️배출가스의 이산화탄소 저감 자생 미생물 확보 (환경부)

✔️2023년 07월 소비자동향조사 결과 (한국은행)

✔️2023년 2분기 중 외국환은행의 외환거래동향 (한국은행)

📝SK하이닉스 실적 발표

📝현대차 실적발표

📝LG이노텍 실적발표

📝LG디스플레이 실적발표

📝삼성전기 실적발표

📝삼성바이오로직스 실적발표

📝LX세미콘 실적발표

📝OCI 실적발표

📝SK아이이테크놀로지 실적 발표

📝삼성물산 실적 발표

📝JB금융지주 실적발표

📝BNK금융지주 실적발표

📝두산퓨얼셀 실적발표

📝아모레G / 아모레퍼시픽 실적발표

📝삼성전자, 갤럭시 언팩 행사 (갤럭시 폴드)

📝세계 미래에너지 및 소재, 부품, 장비 산업전

📝국토교통부, 네옴 전시회 개최

미국주식, 아침시황, 주식시황, 쵸빗시황, 비트코인, 암호화폐, FOMC, 채권, 달러, 환율, 한국경제, 삼프로, 증시각도기

'주식 정보방 > 주식 시황' 카테고리의 다른 글

| 미국 주식 아침 주식시황 2023.07.28(금) (1) | 2023.07.28 |

|---|---|

| 미국 주식 아침 주식시황 2023.07.27(목) (9) | 2023.07.27 |

| 미국 주식 아침 주식시황 2023.07.25(화) (10) | 2023.07.25 |

| 미국 주식 아침 주식시황 2023.07.24(월) (9) | 2023.07.24 |

| 미국 주식 아침 시황 2023.07.21(금) (8) | 2023.07.21 |