2024.03.19(화) 미국 주식 아침 시황

안녕하세요. 쵸빗입니다.

미국증시는 지난 주 CPI, PPI 컨센 상회 발표로 전일 경제 지표 호조를 보였고 이에 국채수익률과 달러 인덱스가 상승 했습니다. 엔비디아는 목표주가 상향 했습니다. (BOA $1,100 / HSBC $1,050)

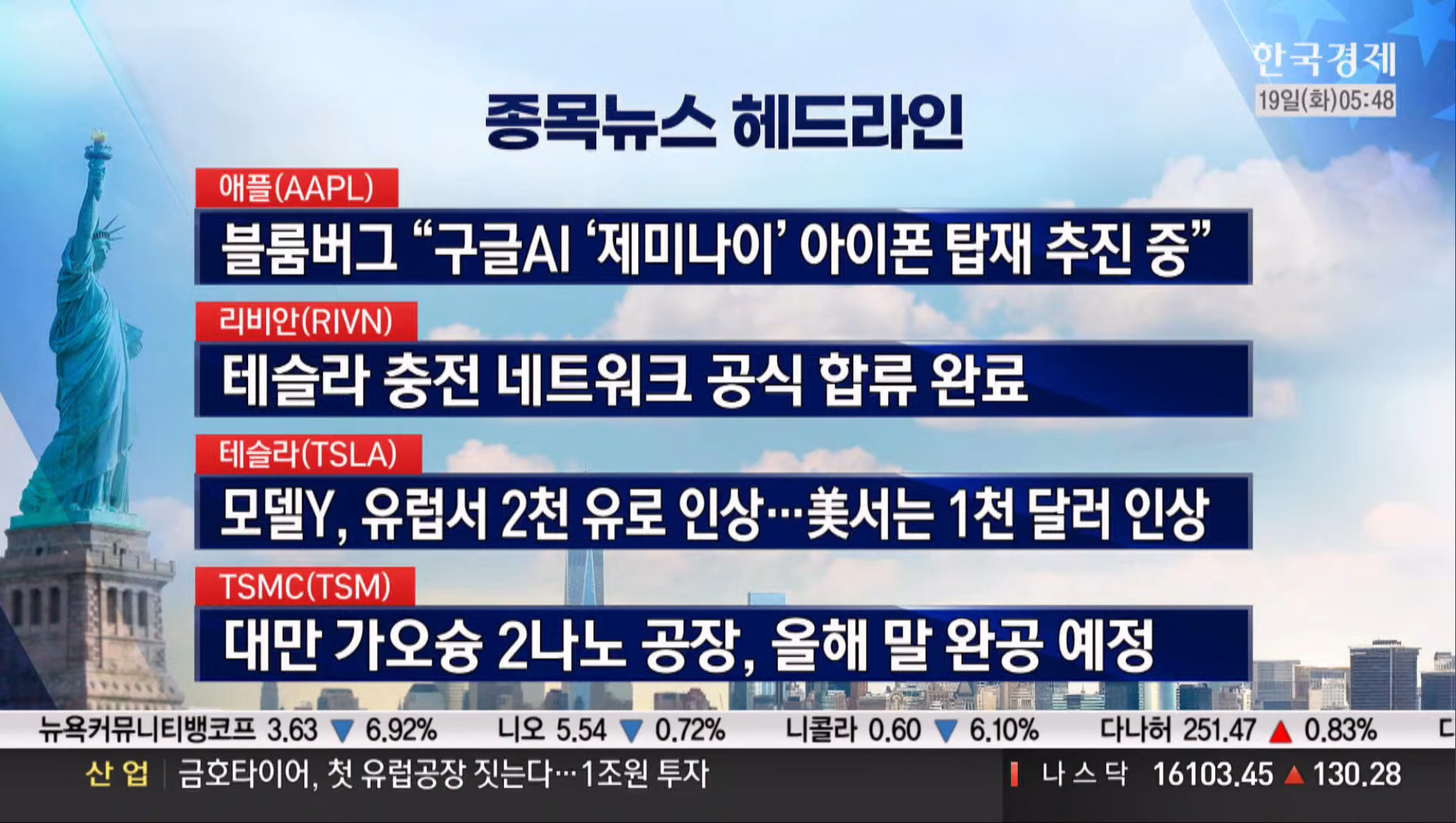

애플과 구글 AI 서비스 협업 소식에 상승했으며, 테슬라, 인도 관세 인하 호재 반영하며 상승했습니다.

(기업별 소식)

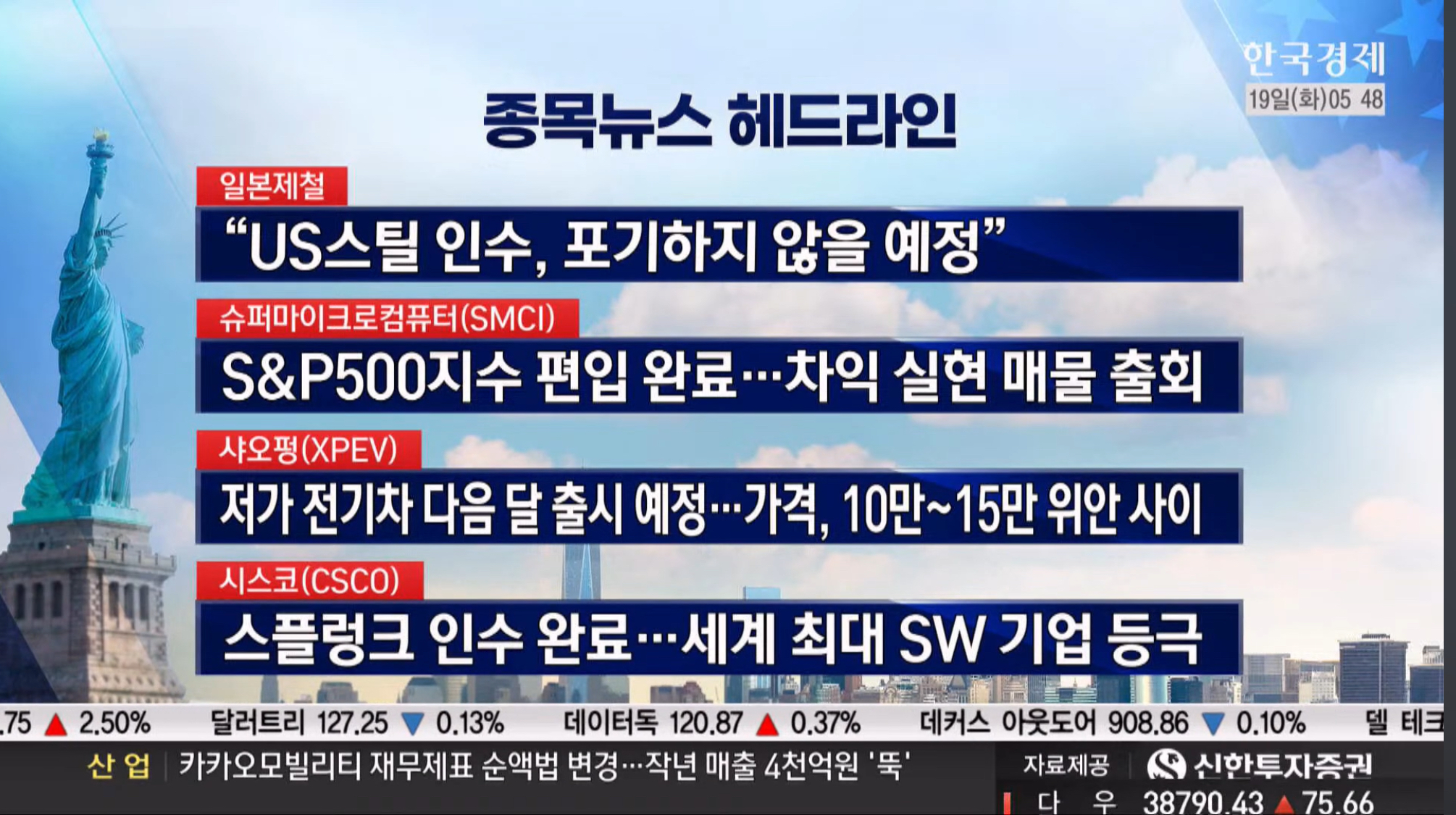

테슬라(TSLA) - 모델Y, 유럽서 2천유로 인상, 미국에서는 1천 달러 인상 ··· 소식에 6% 상승국내증시는 소폭 상승 출발하다 코스피는 오전 약세 후 기관 매수(금투, 연기금)로 상승 반전하며 1% 상승마감했고,

코스닥은 2차전지, 반도체 견조한 흐름 속에 상대적으로 강세를 지속하며 2% 가까이 상승했습니다.

미국/중국 분쟁 속 한국 수혜 기대되며 강세 섹터는 전력설비, 공작기계, 2차전지, 조선 및 기자재로 상승을 보였습니다.

중국 상해는 2월 저점 -5.5%에서 종가 +8.13% / 3월에는 +2.31% 상승 흐름을 보이며 상승 진행 중에 있습니다.

[이번 주 주요 이벤트]

18일 : BOJ, 호주 통화정책회의(~19일) / 중국 산업생산, 소매판매, 고정자산투자, 엔비디아 'GTC 2024'(~21일)

19일 : FOMC 회의 (~20일) / 중국 LPR 금리 결정 (예정)

20일 : 삼성전자 주주총회 (예정)

21일 : 마이크론 실적 발표 (예정) / BOE 통화정책회의 / EU 정상회의 (~21일) / 나이키, 페덱스 실적발표 (예정)

BOJ : 마이너스 금리 해제(시기) 관심

FOMC : 점도표 및 QT 변화 관심 (12월엔 중간값 4.5% → 4.75%)

<내일장 체크 포인트>

BOJ 금리결정

FOMC 1일차

주택 지표

저번주에는 시장 흐름이 조정 국면을 보였습니다. 상승추세가 하락으로 바뀌었다기 보다 크게 상승했던 섹터에 수익실현과 함께 잠시 쉬어가는 모습을 보였다고 볼 수 있겠습니다. 이번주에는 중국의 경기 상태를 보며, BOJ 금리관련 발표, 엔비디아의 GTC 2024에서의 새로운 칩의 발표를 주목하며 보시면 되겠습니다.

이번 주도 저와 함께 시장을 지켜보며 기분 좋은 투자활동 이어가시면 좋겠습니다. 한 주 잘 시작하세요.

감사합니다.

Invest with LOVE~!

📈 주요 경제지표 종합

[VIX 지수]

CBOE VIX : 14.33( -0.56% )

[MSCI 한국지수 / EWY]

MSCI South Korea Cap : 65.76( +0.26% )

[한국 증시 전일 종가]

코스피 : 2,685.95( +0.72% )

코스닥 : 894.48( +1.59% )

[미증시 당일 종가 안내]

다우존스 : 38,790.43( +0.20% )

S&P500 : 5,149.42( +0.63% )

나스닥 : 16,103.45( +0.82% )

[일간 지표 등락율]

비트코인 $67,697.6/ -0.81%, 이더리움 $3,527.82/ -3.28%

달러인덱스 103.220/ +0.15%, 달러/원 1,336.45/ +0.02%, 달러/엔 149.05/ -0.06%

금 2,164.30/ +0.02%, 은 25.223/ -0.07%

필라델피아 반도체 4,757.6/ -0.02%, 천연가스 1.710/ -0.35%, WTI유 82.14/ -0.09%

미국 10년물 국채 금리 4.329/ +0.30%, 미국 2년물 국채 금리 4.736/ +0.02%

[금일 경제지표 발표]

캐나다 원자재가격지수 전월비 예상치 상회 (실제 2.1% / 예상치 0.8% / 이전 1.2%)

캐나다 산업생산물가지수 전월비 예상치 상회 (실제 0.7% / 예상치 0.0% / 이전 -0.1%)

중국 실직률 1월 전월비 상승 (실제 5.3% / 이전 5.1%)

중국 산업생산 전년비 상승 (실제 7.0% / 이전 6.8%)

중국 소매판매 전년비 하락 (실제 5.5% / 이전 7.4%)

유로존 소비자물가지수 전년비 하락 (실제 2.6% / 이전 2.8%)

유로존 소비자물가지수 전월비 하락 (실제 0.6% / 이전 -0.4%)

전미 주택건설협회 주택시장지수 3월 이전비 상승 (실제 51 / 이전 48)

📝 주요 경제동향 요약

세계 경제의 향방을 가를 주요 중앙은행들의 결정이 임박한 가운데, 미국의 대형 정보기술(IT) 기업들이 주식 시장의 상승세를 이끌며 주목을 받았습니다. 글로벌 시장은 미국에서 영국, 일본에 이르는 중앙은행들의 정책 결정에 촉각을 곤두세우고 있습니다.

이번 주 초, S&P 500 지수는 최근의 하락세를 극복하고 반등에 성공했으며, 나스닥 100 지수도 1%의 상승을 기록했습니다. 특히 '매그니피센트 세븐(Magnificent Seven)'으로 불리는 주요 기술주들의 성과가 두드러지며 시장의 상승세를 견인했습니다.

커뮤니케이션 서비스 부문은 알파벳(Alphabet)의 주가 상승에 힘입어 가장 큰 폭의 상승을 보였습니다. 반면, 금리 변동에 민감한 부동산과 유틸리티 분야는 상대적으로 약세를 나타냈으며, 헬스케어 부문 역시 하락세를 면치 못했습니다.

시장의 이목은 알파벳과 애플 간에 진행 중인 논의에 집중되어 있습니다. 애플이 알파벳의 인공지능 엔진 '제미니(Gemini)'를 아이폰에 통합할 가능성이 제기되면서 알파벳의 주가는 급등했습니다. 또한 인공지능 기술의 선두주자인 엔비디아(Nvidia) 역시 GTC 2024 행사를 앞두고 큰 관심을 받고 있습니다.

글로벌 경제의 절반에 영향을 미칠 중앙은행들의 정책 결정 준비 소식과 함께, 미국 주식 시장은 연방준비제도(Fed)의 정책 방향을 예측하기 위해 분주한 한 주를 보내고 있습니다. 이번 주에는 세계 주요 10개 통화 중 6개의 차입 비용 결정이 예정되어 있으며, 투자자들은 이러한 결정들이 주식 시장의 상승세를 지속시킬 수 있을지 여부에 주목하고 있습니다.

미국의 2년 만기 국채 금리는 연준의 금리 인하 기대가 약화됨에 따라 2024년 최고치에 근접했습니다. 일본 엔화는 일본은행(BoJ)이 국채 수익률 조정 전략(YCC)을 종료할 계획이라는 소식에 변동성을 보였습니다. 일본은 역사적으로 마이너스 금리 체제를 폐지할 준비를 하고 있으며, 이에 대한 시장의 반응을 엔화 선물의 지분 증가에서 확인할 수 있습니다.

VIX 지수는 14.33포인트로 하락했으며, 하이일드 스프레드는 3.16%로 소폭 상승했습니다. 10-2년물 국채 금리 스프레드는 -0.408포인트, 10-3개월물은 -1.075포인트로 모두 축소되었습니다. FedWatch는 전일 대비 큰 변화 없이 6월 금리 인하 가능성이 조금씩 줄어들고 있는 상황입니다.

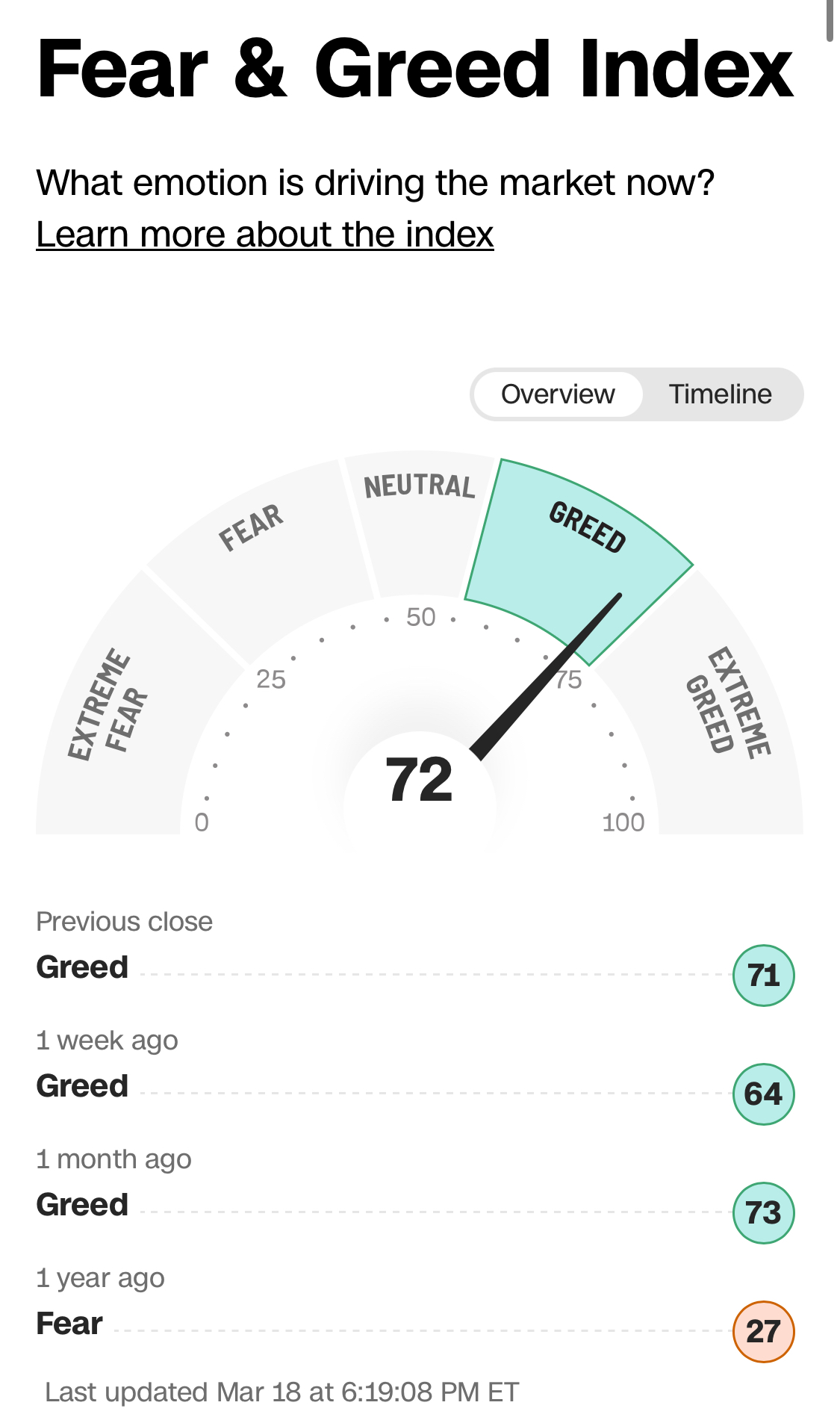

Fear & Greed Index는 전일대비 2 상승하며 Greed(72)에 있습니다.

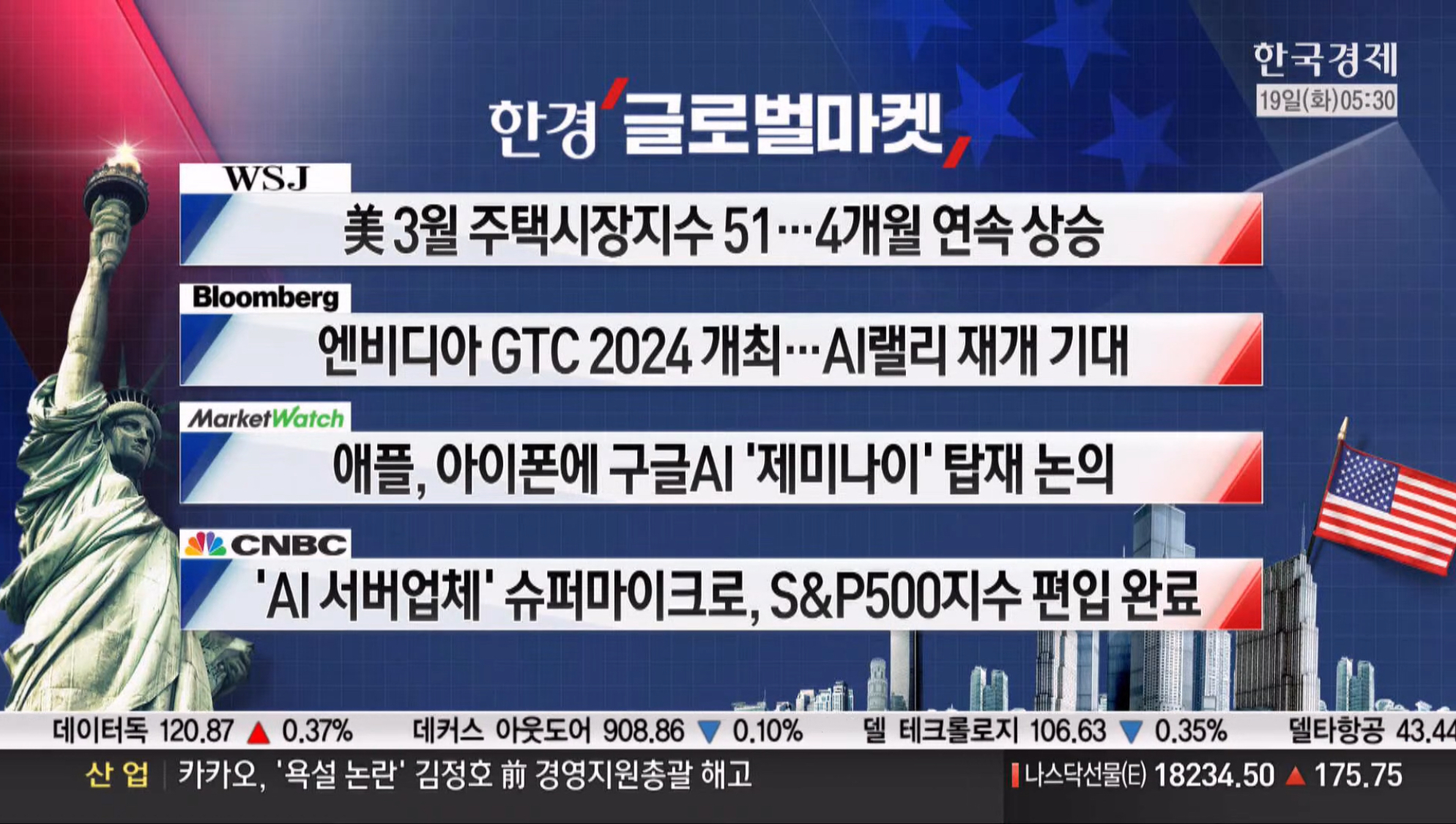

[주요 기사 요약]

- CNBC -

미국 3월 주택시장지수 51 ··· 8개월래 최고

NAHB "금리인하로 주택 수요 증가 전망"

골드만, 올해 미국 GDP 전망치 2.4% → 2.7% 상향

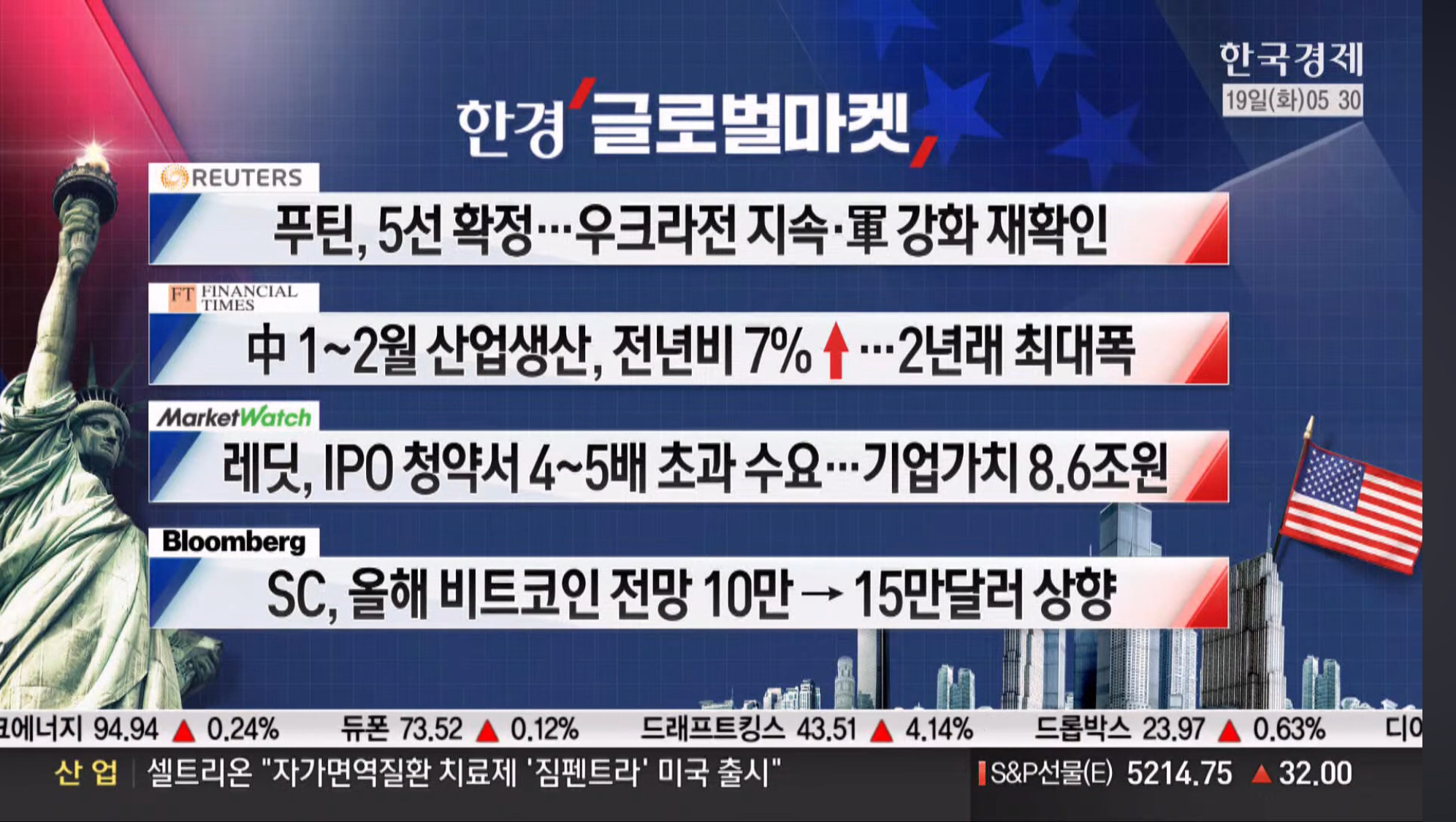

- Financial Times -

중국 1~2월 산업생산, 전년비 7%↑ ··· 2년래 최대폭

유로존 2월 CPI, 전년비 2.6%↑ ··· 예상 부합

SC, 올해 비트코인 전망 10만 → 15마달러 상향

- Bloomberg -

애플, 아이폰에 구글AI '제미니아' 탑재 논의

HSBC, 엔비디아 목표가 880 → 1,050달러 상향

UBS "미국 증시 펜더멘탈 여전히 강해"

[주요 주요 이슈]

1. 엔비디아, GTC

- 대규모 언어 모델과 생성형 AI 사용의 효율성을 향상시키기 위한 신규 칩 '블랙웰' 출시

- ☞ B100, B200 생산을 위해 TSMC 및 시놉시스 협업

- 신규 제너레이티브 AI 마이크로 서비스 제품 출시 (쿠다 플랫폼)

- ☞ 기업이 맞춤형 애플리케이션을 효율적으로 활용

2. 인도 정부, 전기차 관세 100% → 15%로 전격 인하 (로이터)

- 인도 상무부, "전기차 제조사들의 투자 유치를 목표로 하고 있음과 생태계 강화 목적"임을 분병히 한다.

- "정부의 조건을 충족한 기업은 $35,000 이상의 전기차에 부과된 70~100% 관세를 15%로 낮춰 수입할 수 있다"

- 조건 : 최소 $5억 투자 / 3년 이내 공장 건설

3. 애플, 구글 '제미니' 아이폰에 탑재 협의 중 (블룸버그)

- 아이폰 AI 기능 향상 위해 오픈 AI 와도 협의 ☞ 자체 개발 AI 모델의 완성까지 협업 가능성, 서비스 AI 결합

- 6월 개발자회의에서 다양한 기술 및 전략 발표 할 것

4. 메타, 라마 3 AI 모델 데이터 센터 세부 정부 공유

- 24,576개 엔비디아 GPU 탑재한 'AI 중심 데이터센터'

5. 오픈AI, 샘 알트먼 - "삼성전자, SK하닉과 AI 칩 제조 희망" (파이낸셜)

- 지난 1월 방한 당시, 양사와 생산망 구축 협의했다

- 엔비디아 의존도 낮추기 위한 목적

- 자금 조달의 위해 UAE, 소프트뱅크와 접촉

6. 미국 / 중국 분쟁의 영역 → 조선과 해운, 물류로 확장

- 미국 항구마다 설치되어 있는 중국산 크레인 ☞ 사이버 위협 조사

- 미국 연안무역법 ☞ 자국에서 건조 또는 개조 / 해상운송 권한 등록 등

7. 국내 전기, 전력 기기 기업들 ☞ 내수보다는 수출 비중 확대

- 미국, 유럽 등의 노후 전기 시설 교체 ☞ 미국, 양당 모두 대선 공약으로 전기 등 사회기반 시설 확충

- 우크라이나 재건사업, 사우디 네옴시티 건설

- AI산업과 전기차 산업의 성장으로 반도체 공장, 자동차 공장 전기 수요

- 영국 노스요크셔 고전압 전력망 사업 ☞ 효성, HD현대 참여

- 영국 전력망 운용사 내셔널그리드사가 추진하는 4억 파운드 규모 사업 ☞ 효성, HD현대 변압기 공급

8. 한국 배터리 위기감 - 전화위복

- CATL 2023년 매출 약 74조원 / 순이익 약 8.15조원

- LG엔솔 33.7조, 삼성SDI 22.7조, SK온 12.9조 ☞ 합계 69.3조

- CATL의 규모의 경제를 이기려면 차세대 기술 확보가 핵심 ☞ 전일 산자부 장관 LG엔솔 방문 "차세대 기술 개발 지원"

9. 초당 3.3m 달리는 중국의 휴모노이드 로봇 (미국 라이브사이언스)

- 현존하는 휴머노이드 로봇 중 두 다리로 가장 빨리 달리는 로봇 공개

- 중국 로봇 개발사 '유니트리'가 개발한 유니트리 H1

10. "20대 젊음으로 평생 산다" 세계 최초 '회춘약' 출시 눈앞 (한국경제)

- '벤자민 버튼 해파리'라고 불리는 홍해파리 ☞ 노화가 시작되면 유전자 복구시스템이 가동해 다시 어린 해파리로 회귀

- 미국 '턴바이오' 사에서 사람 대상 임상실험 올해 안에 FDA 신청 ☞ 세포 리프로그래밍 기술로 피부를 4~5년 전으로 되돌려주는 신약

- 향후, '조직과 장기'가 회춘하는 신약 개발 될 것 (현재 사람 임상 실험 신청 중)

미국주식, 환율, 한국경제, 증시각도기, 원자재, 증권, 주식시황, 비트코인, 암호화폐, FOMC, 채권, 달러, 연준, 금리

'주식 정보방 > 주식 시황' 카테고리의 다른 글

| 2024년 03월 20일 (수) 장전 기사 모음 Daily News (2) | 2024.03.20 |

|---|---|

| 2024.03.20(수) 미국 주식 아침 시황 (48) | 2024.03.20 |

| 2024.03.18(월) 미국주식 아침 시황 (52) | 2024.03.18 |

| 2024.03.15(금) 미국주식 아침 시황 (41) | 2024.03.15 |

| 2024.03.14(목) 미국주식 아침 시황 (57) | 2024.03.14 |