미국 주식 아침 주식시황 2023.09.15(금)

안녕하세요. 쵸빗입니다.

미국증시는 미국 생산자물가지수(PPI) 와 소매판매 예상치 상회를 보였고, 유가 / 달러지수 / 국채수익률 상승에도 ARM의 IPO가 수급에 긍정적으로 작용하는 등 시장 상승을 가져오며 마감하였습니다.

이에 따라 대부분의 빅테크 주식도 상승 마감하였습니다.

금일 저녁에 미국증시 선물/옵션 동시만기가 있어서 변동성이 예상됩니다.

한국증시는 선물/옵션 동시만가일로 상당부분 사전 롤오버 진행이 되었습니다.

시작부터 외국인 선물을 매수하며 차익 프로그램 매수(금융투자)가 들어왔고, 시총 상위 매수 유입으로 지수 상승을 불러왔습니다. 종가에 금융투자의 대규모 매수로 갭 상승 종목이 다수 발생하였고 종가가 고가로 마감한 특징이 있는 날이였습니다. (반도체 ETF 3.5% / 이차전지 ETF 3.2% 수준 마감)

그리고 반도체 소부장이 강세 였습니다. (HBM 상대적으로 약세 / 전통적 주도 종목 강세)

[동시만기 수급 정리 : 종가 직전 → 종가 후]

외국인 선물 +20,000계약 → +16,550계약

차익 거래 +3,200억 → +2,760억 / 비차익 거래 +120억 → -1,849억

현물 외국인 -399억 → -5,160억 / 개인 -5,800억 → -7,020억

기관 +6,123억 → +1조 2,118억 (금투 +3,576억 → +9,822억)

오늘 이슈로는 미국 선물 옵션 동시 만기와 중국 실물 지표(산업생산, 소매판매, 고정자산투자) 발표가 있습니다.

다음주 주요 이슈로는 미국 FOMC 회의 / 한국 8월 PPI / 중국 LPR 금리 결정(~21일)이 있습니다.

이제 아침 저녁으로 많이 선선하고 추워져가고 있습니다. 환절기 감기 조심하셔서 건강에 주의하시기 바랍니다.

오늘 하루 즐겁게 시작하시고 한주 마무리 잘 하시기 바랍니다.

감사합니다.

Invest with LOVE~!

[선물 및 VIX 지수]

CBOE VIX : 12.82(-4.90%)

US30 : 34,948.0(+1.08%)

US500 : 4,509.4(+0.94%)

US Tech 100 : 15,481.8(+0.87%)

US 2000 : 1,871.3(+1.65%)

[MSCI 한국지수 / EWY]

MSCI South Korea Cap : 62.84(+1.31%)

[한국 증시 전일 종가]

코스피 : 2,572.89(+1.51%)

코스닥 : 899.47(+1.90%)

[미증시 당일 종가 안내]

다우존스 : 34,907.11(+0.96%)

S&P500 : 4,505.10(+0.84%)

나스닥 : 13,926.05(+0.81%)

[일간 지표 등락율]

비트코인 $26,601.0/+1.41%, 이더리움 $1,628.23/+1.49%

달러인덱스 104.987/+0.56%, 달러/원 1,330.02/+0.12% 달러/엔 147.47/-0.00%, 달러/위안 7.2780/+0.02%

금 1,932.40/-0.01%, 은 22.938/-1.05%

필라델피아 반도체 3,584.2/+0.67%, 천연가스 2.705/+0.93%, WTI유 90.73/+2.50%

[경제지표 발표]

미국 신규 실업수당청구건수 예상치 하회 (실제 220K / 예상치 225K / 이전 217K)

미국 생산자물가지수(YoY) 예상치 상회 (실제 1.6% / 예상치 1.2% / 이전 0.8%)

미국 근원 생산자물가지수(YoY) 예상치 보합 (실제 2.2% / 예상치 2.2% / 이전 2.4%)

유로존 금리결정 예상치 상회 (실제 4.5% / 예상치 4.25% / 이전 4.25%)

미국 금융시장 동향 - 2023년 9월

출처 입력

[연준과 금리 인상 기대]

미국 연방준비제도(연준)가 다음 주 금리를 동결할 것으로 기대되며, 목요일 증시는 이러한 기대를 확신시켜주는 미국 생산자 물가와 소매판매 데이터를 토대로 상승했습니다.

[주식 시장 동향]

S&P500 지수는 목요일 늦게 급등하여 0.8% 상승하여 2주 만에 가장 큰 상승폭을 기록하였습니다. Nasdaq100은 0.8% 상승했습니다. Arm Holdings Pic은 미국 공개 시장에 데뷔하며 거의 25%까지 급등하였으며, Norwegian Cruise Line은 Redburn Atlantic이 주식에 대한 등급을 높인 후 5% 이상 상승하며 관련 섹터를 주도했습니다. 다우존스 산업평균지수도 1% 상승하였습니다.

[섹터별 동향]

대부분 섹터가 상승한 가운데 기초소재, 부동산, 에너지 섹터가 가장 강세를 보였고, 헬스케어 및 IT 섹터는 상대적으로 약세를 보였습니다. 반도체지수는 엔비디아의 보합세에도 상승하였습니다.

[Nein 마녀의 날과 SPX PUT/CALL Ratio]

Nein 마녀의 날을 하루 앞둔 가운데 SPX PUT/CALL Ratio는 한때 1.56 이상에서 1.3 수준까지 하락한 후, 다시 1.47 수준까지 상승했습니다. 또한 유가는 90달러대를 돌파하였으며, 주요국 ETF도 대부분 상승마감하였습니다.

[Arm Holdings의 성공적인 데뷔]

올해 최대 규모의 기업공개(IPO)로 주목받았던 Arm Holdings는 Nasdaq Global Select Market 데뷔를 성공적으로 마치며, IPO가 12배 이상의 초과 청약을 받았고 급등하였습니다.

[중국의 지준율 인하와 위험자산]

중국이 지준율을 0.25% 인하한다는 소식에 따라 위험자산에 대한 배팅이 더욱 증가하였습니다.

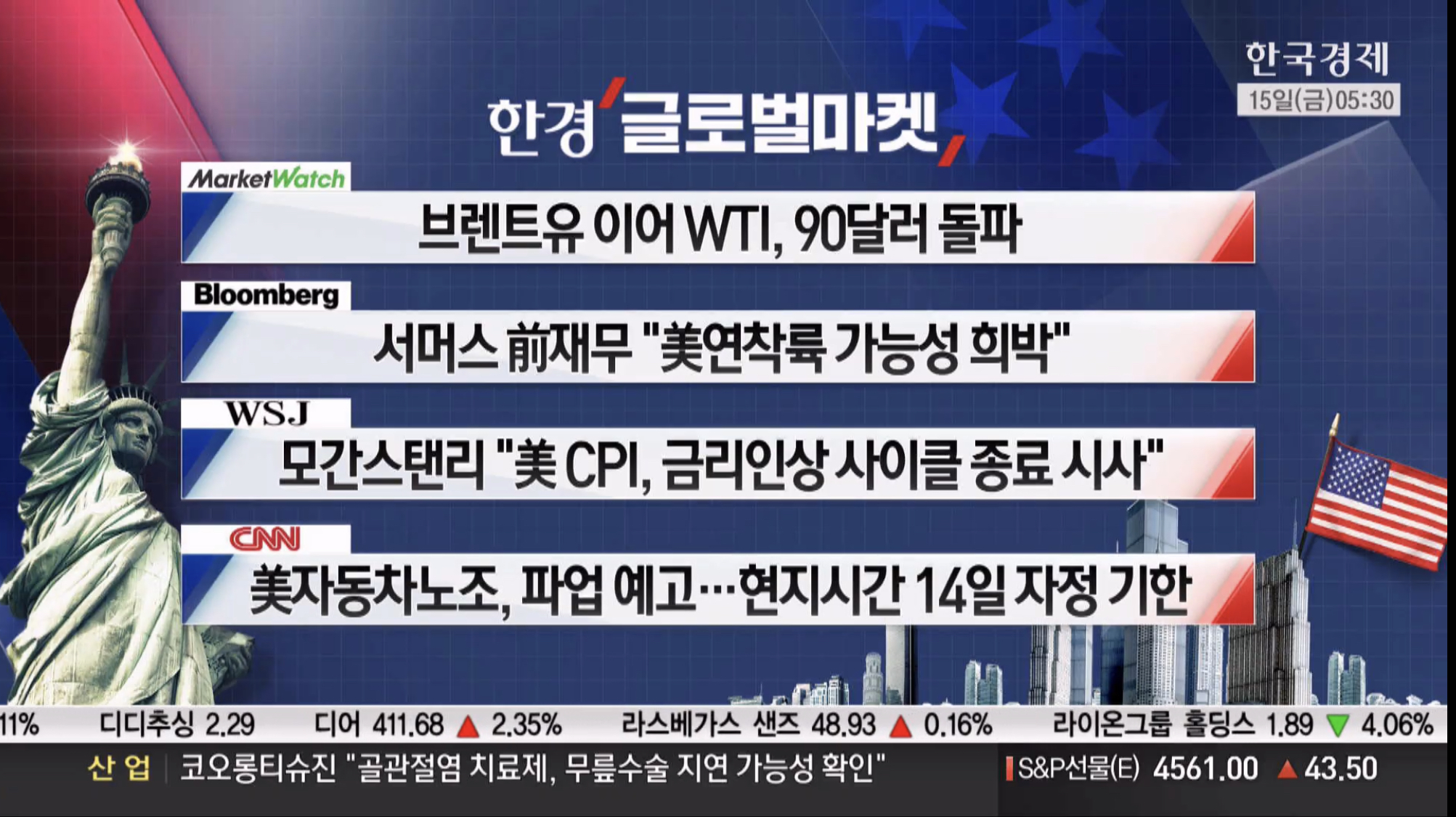

[인플레이션과 경제 지표]

세션 초반에 발표된 생산자 물가와 소매판매 데이터를 분석하면, 미국 생산자에게 지급되는 가격이 에너지 및 운송 비용 상승으로 인해 지난 1년 동안 가장 크게 상승한 것으로 나타났습니다. 소매판매도 예상을 뛰어넘는 속도로 증가하였습니다. 그러나 최근의 유가 상승은 상품가격과 인플레이션에 대한 우려를 높이고 있으며, 일부 월스트리트 전문가들은 이러한 경제 지표가 앞으로 몇 달 안에 연준의 추가 금리 인상 가능성을 시사할 수 있다고 지적하고 있습니다.

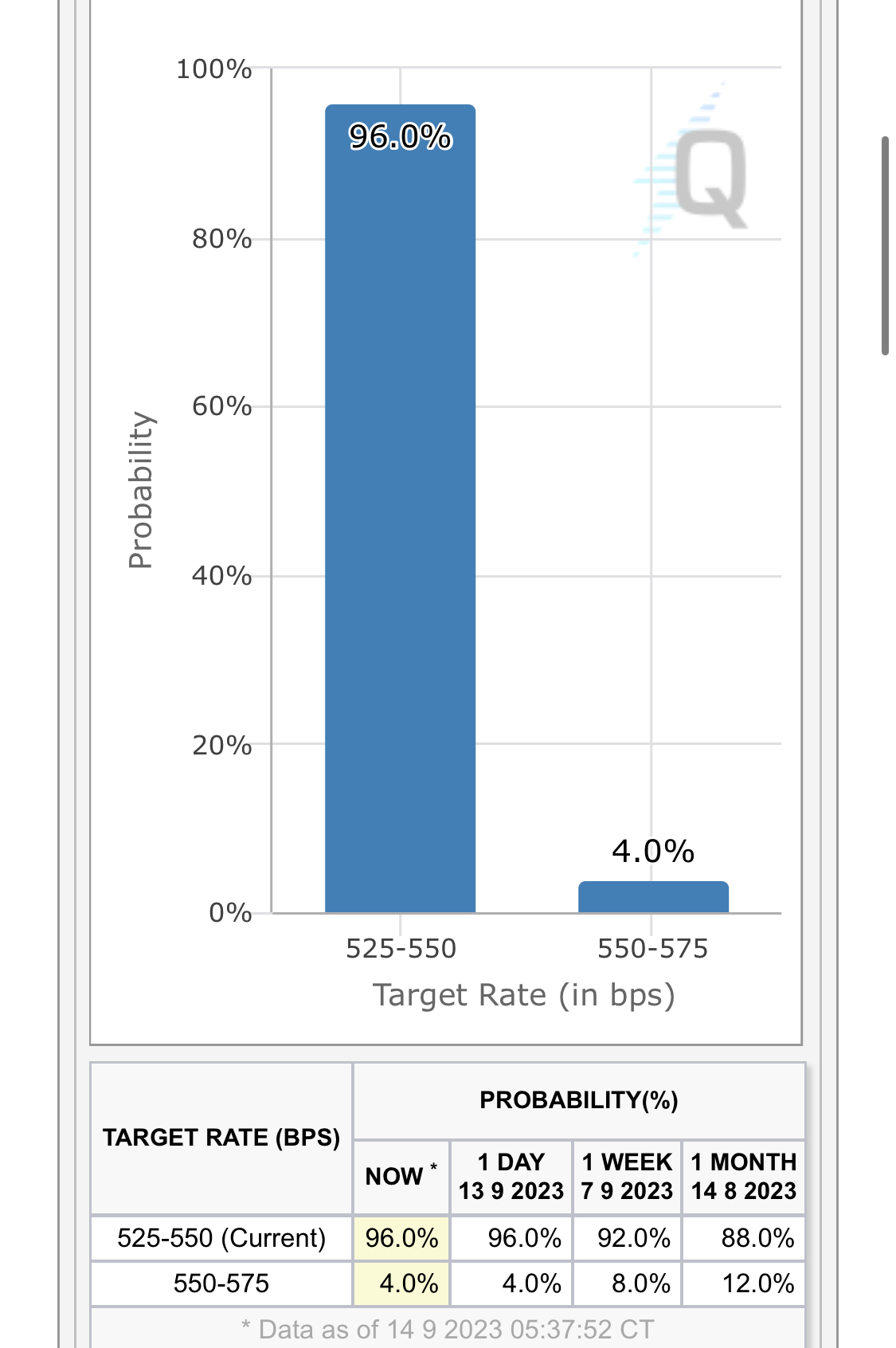

[금융시장 변동성과 FedWatch]

VIX지수는 12.82로 하락하였으며, 하이일드스프레드는 3.85%로 상승하였습니다. 10-2년물 국채금리스프레드는 -0.728포인트로 증가하였으며, 10-3개월물은 -1.185포인트로 감소하였습니다.

FedWatch는 올해 내 한 차례 금리인상에 대한 가능성이 소폭 증가한 것으로 나타났습니다.

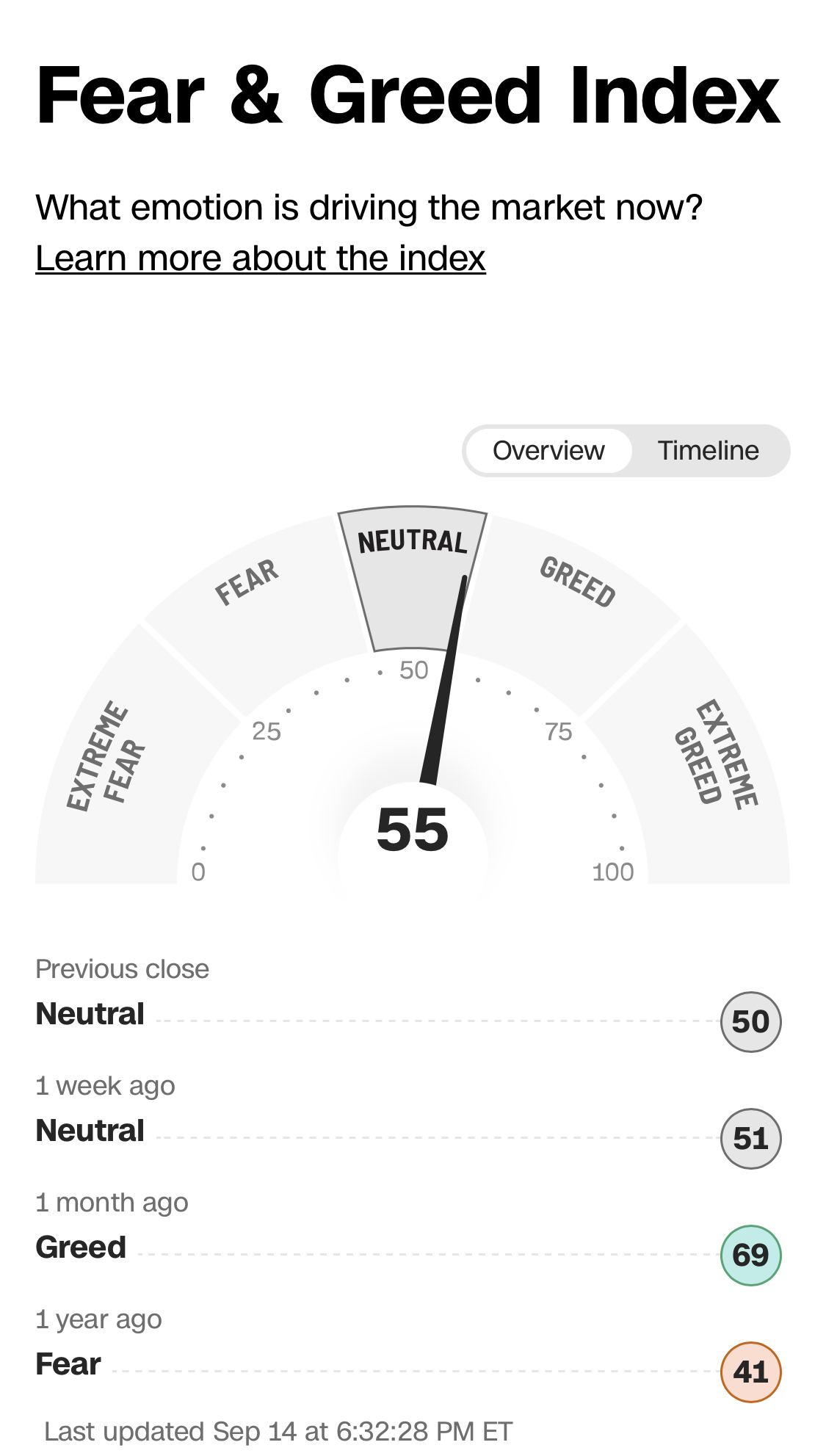

Fear & Greed는 전일대비 4 상승하며 Netural(55)에 위치해 있습니다.

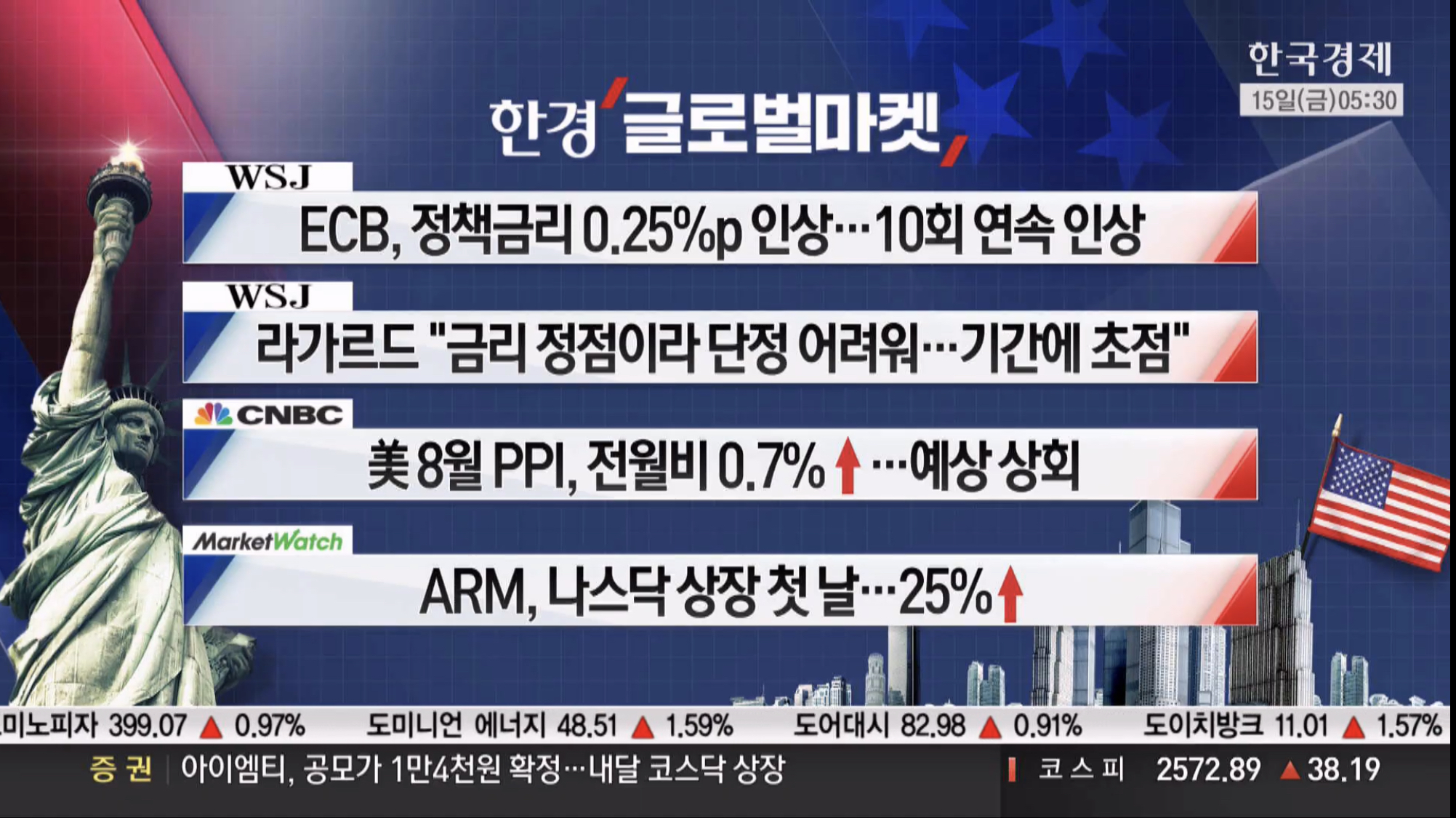

[주요 기사 요약]

- CNBC -

ECB, 기준금리 0.25%p↑ ··· 10회 연속 인상

라가르드 "금리 충분히 제약적 ··· 금리 정점은 아니야"

일본, 기업 인력난 역대 최악 ··· 서비스업 가장 심각

- Market Watch -

중국 인민은행, 경기부양 위해 지급준비율 0.25%p 인하

WTI, 90달러 돌파 ··· 지난해 11월 이후 처음

모간스탠리 "미국 CPI, 금리인상 사이클 종료 시사"

- Yahoo Finance -

미국, 러시아에 기술 이전한 150개 외국기업 · 개인 제재

'IPO 대어' ARM, 상장 첫날 25% 급등

찰스슈왑 "금리인상 종료, 증시 랠리 뜻하진 않아"

- REUTERS -

미국 8월 PPI, 전월비 0.7%↑ ··· 예상 상회

미국 8월 소매판매, 전월비 0.6%↑ ··· 예상 상회

미국 주간 실업보험청구 22만건 ··· 5주만에 증가세

[주요 기사 요약]

1. 중국 인민은행, 15일부터 지준율 0.25%p 인하

2. 미국, 동맹국 화웨이 통신 장비 사용 현황 조사 (전자신문)

- 한국을 포함한 53개국 대상, 화웨이, ZTE 장비 사용 실태 조사

- 중국산 통신장비로 인한 미국 보안 취약점 차단, 동맹국 안보 보호 이유

=> 글로벌 통신 시장에서의 중국산 네트워크 장비 압박

3. EU, 중국 전기 자동차 보조금 조사 착수

- EU 집행위원장, '글로벌 시장이 값싼 중국산 자동차로 넘쳐나고 있으며, EU는 반격에 나설 계획임"

4. 대만 IT 부품 업체들, 최악의 상황은 끝났다 (디지타임즈)

- 부진한 가전제품 수요 => 재고 조정 => 건강한 재고 수준 달성

- FPCB는 수요 부진으로 전년 동기 비 -12.6% → 24년은 +5.4% 전망

5. 삼성전자, 반도체 감산 중단 (알파경제, 인베스트닷컴)

- 9월 초부터 16나노 D램 생산 100% 회복

- 다른 제품도 2~3개월 안에 정상화 계획

6. 미 - 중 반도체 패권 경쟁, 한국 반도체 우려

- (12일, 대외 경제 정책 연구원 - '글로벌 반도체 공급망 재편, 현황, 전망')

- 한-미 반도체, ""배터리 생존 전략 '마더 팩토리'로 주도권 강화해야"

=> '마더 팩토리' 자국 구축 후 생산 시설 해외 건설

7. 일본은행 금리 인상 시기, 24년 1월로 전망 (블룸버그)

- 우에다 총재, "물가와 임금이 지속 가능한 방식으로 오를 것이라는 확신을 갖게 되면 마이너스 금리를 종료하는 것이 옵션"

=> 월가 트레이더들, 24년 1월 금리인상 가능성에 베팅

=> 엔화강세, 엔케리자금 복귀 등 일련의 매크로 트레이드 유발

8. SK하이닉스, 미국 'AI H/W & 엣지 AI 서밋' 참가

- 'AIMX' 공개 : GDDR에 PIM을 접목한 생성형 AI 향 제품

📌2023년 09월 15일 금요일 주요 일정

✅ 국내

✔️2023년 09월 최근 경제동향 (기재부)

✔️범부처 지역투자 지원 전담반(TF) 첫 회의 개최 (기재부)

✔️바이오선박유 급유 시범운항 (산업부/해수부)

✔️세계 최대 규모 이차전지 화재안전성 검증센터 본격 가동 (산업부)

📝FTSE 지수 정기변경 적용일

📝이동관 방송통신위원장, 통신3사 CEO 회동

📝문체부, K-관광로드쇼 상하이 개최

📝코스피/코스닥 시가총액규모별 정기변경

▶️코스피 중형주 --> 대형주 변경 종목

- 금양, 코스모신소재, LS, 한화오션, 한미반도체, 한전기술, 한진칼, 한화시스템 등

▶️코스피 대형주 --> 중형주 변경 종목

- 아모레G, 쌍용C&E, 롯데지주, GS리테일, 팬오션, 한국가스공사, 에스디바이오센서 등

▶️코스닥 중형주 --> 대형주 변경 종목

- 포스코엠텍, 성우하이텍, 에스피지, 큐렉소, 하나마이크론, 이엠텍, 미래나노텍, 아이센스, 레이크머티리얼즈, 엘앤씨바이오, 이오플로우, 하나기술, 보로노이, 루닛, 원텍, 넥스틴, 윤성에프앤씨 등

▶️코스닥 대형주 --> 중형주 변경 종목

- 네이처셀, 아난티, 다우데이타, 케이엠더블유, 안랩, 웹젠, 아이티엠반도체, 동국제약, 커넥트웨이브, 지씨셀, 데브시스터즈, 콜마비앤에이치, 휴마시스, 메가스터디교육, 신라젠, RFHIC, 위지윅스튜디오 등

✅ 해외

08시 55분 - 🇰🇷한국 수출액/수입액 (8월)

08시 55분 - 🇰🇷한국 무역수지 (8월)

11시 00분 - 🇨🇳중국 고정자산투자 (8월)

11시 00분 - 🇨🇳중국 산업생산 (8월)

11시 00분 - 🇨🇳중국 실직률 (8월)

15시 45분 - 🇫🇷프랑스 소비자물가지수 (8월)

18시 00분 - 🇪🇺유로존의 임금 (2분기)

18시 45분 - 🇪🇺라가르드 유럽중앙은행 총재 연설

19시 00분 - 🇪🇺유로존 재무장관 회의

21시 30분 - 🇺🇸미국 뉴욕 엠파이어스테이트 제조업지수 (9월)

📝미국 선물-옵션 동시 만기일

미국주식환율, 한국경제, 키움증권, 삼프로, 증시각도기, 미국주식, 주식시황, 바이 비트코인, 암호화폐, FOMC, 채권, 달러

'주식 정보방 > 주식 시황' 카테고리의 다른 글

| 미국 주식 아침 주식시황 2023.09.19(화) (0) | 2023.09.19 |

|---|---|

| 미국 주식 아침 주식시황 2023.09.18(월) (44) | 2023.09.18 |

| 📝2023년 09월 14일 (목) 경제 기사 모음 (0) | 2023.09.14 |

| 미국 주식 아침 주식시황 2023.09.14(목) (0) | 2023.09.14 |

| 미국 주식 아침 주식시황 2023.09.13(수) (31) | 2023.09.13 |