미국 주식 아침 주식시황 2023.09.04(월)

안녕하세요. 쵸빗입니다.

지난 주 미국증시는 전주 대비 달러인덱스 및 국채수익률이폭 하향 안정을 하며 3주 연속 하락에서 2주 반등으로 조정을 양호하게 마무리하는 모습을 보였습니다.

반등에는 엔비디아발 AI 반도체 강세와 잭슨홀 미팅결과 안도감이 원인이 된 것으로 보입니다.

하지만 고용지표, 소비자 신뢰지수, GDP 하향으로 긴축 우려로 투자 심리는 후퇴하는 모습을 보이기도 하였습니다.

지난 주 한국증시는 미국 시장의 반등을 연동하며 조정에 소폭 반등을 보였으나 여전히 주요 주도 섹터의 일부 종목만 등락을 보이는 모습을 보였습니다. (AI, 바이오, 디지털플랫폼, 로봇, 클라우드 강세)

특징으로는 금요일장에서 삼성전자가 급등하며 +6.13% 상승하며 코스피에 상승을 28P나 기여하였습니다.

(외국인 5,540 / 기관 1,390억 순매수)

하지만 코스닥에서는 반도체 소부장은 강세였으나 2차전지의 주요 약세로 하락으로 마감하였습니다.

이번주 주요 이벤트로는 미국 8월 고용추세지수(9/5), 미국 연준 베이지북 발표(9/6), 주간 실업보험청구(9/7), 애틀란타 연은 총재 연설(9/8)이 예정되어 있으니 잘 확인해보시길 바랍니다.

9월의 한주가 시작되었습니다. 8월의 조정이 선반영되어 9월에는 조정이 없을지 아니면 8월을 전조로 9월의 하락이 깊어질 수 있을지 지켜보며 9월 20일 FOMC까지 경기지표에 따라 등락을 반복을 보일 때 적절한 대응을 하시는 한달이 되었으면 좋겠습니다. (이번주 선물, 옵션 동시만기 영향권 진입)

이번 주도 힘내서 잘 시작하시기 바랍니다.

감사합니다.

Invest with LOVE~!

[선물 및 VIX 지수]

CBOE VIX : 13.09(0.00%)

US30 : 34,811.0(-0.08%)

US500 : 4,512.2(-0.08%)

US Tech 100 : 15,483.5(-0.05%)

US 2000 : 1,915.3(-0.29%)

[MSCI 한국지수 / EWY]

MSCI South Korea Cap : 63.22(+1.23%)

[한국 증시 전일 종가]

코스피 : 2,563.71(+0.29%)

코스닥 : 919.74(-0.93%)

[미증시 당일 종가 안내]

다우존스 : 34,837.71(+0.33%)

S&P500 : 4,515.77(+0.18%)

나스닥 : 14,031.82(-0.02%)

[일간 지표 등락율]

비트코인 $25,945.7/+0.32%, 이더리움 $1,635.31/-0.09%

달러인덱스 104.23/+0.04%, 달러/원 1,318.45/-0.10% 달러/엔 146.15/-0.04%, 달러/위안 7.2616/+0.00%

금 1,965.60/-0.06%, 은 24.508/-0.12%

필라델피아 반도체 3,682.8/+0.32%, WTI유 85.91/-0.16%, 천연가스 2.658/-3.77%

[경제지표 발표]

미국 비농업고용지수 예상치 상회 (실제 187K / 예상치 170K / 이전 157K)

미국 실업률 예상치 상회 (실제 3.8% / 예상치 3.5% / 이전 3.5%)

[주간 지표 등락율]

다우존스 +1.15% / S&P500 +1.94% / 나스닥 +2.46%

달러 인덱스 +0.22% / 국채 10년물 -0.45% / 필라델피아 반도체 +4.73%

강력한 제조업 보고서가 나왔으며, 연방준비제도(연준)의 금리 인상 주기가 거의 끝나가고 있는 가운데 일자리 데이터가 낙관론을 상쇄시켰습니다. 이로 인해 채권 수익률이 상승하면서 주식 시장은 하락했습니다.

S&P500 지수는 월요일 미국 휴일을 앞두고 소폭 상승하여 6월 이후 최고 수준을 기록했습니다. 다만, Tesla 주식은 5% 하락하고, Nvidia 주식은 약보합으로 마감하여 Nasdaq100 지수도 약보합으로 마감했습니다. 반면, 러셀 지수는 1% 이상 상승했습니다.

유가는 OPEC+의 감산 연장에 대한 우려로 상승했습니다. 원자재 가격이 배럴당 85달러를 넘어가면서 에너지 관련 섹터는 강세를 보였으며, 경기방어주는 약세를 보였습니다. 또한, Nvidia의 부진에도 불구하고 하반기에는 PC 및 IT 기기 수요가 증가할 것으로 예상되어 반도체 지수는 상승했습니다. 주요국 ETF도 대부분 상승세를 보였습니다.

8월 급여 수치는 직후 11bp 하락한 후 재무부의 2년 만기 수익률은 방향을 바꾸었습니다. 미국 달러는 3개월 만에 최고 수준을 기록했습니다.

고용 보고서는 탄탄한 고용 상황과 느린 소득 증가, 더 많은 사람들이 직장으로 복귀하고 있는 등 통제된 냉각을 경험하고 있는 노동 시장을 나타냈습니다. 이로 인해 연준은 이번 달 금리 인상을 일시 중단하고 연말에 또 다른 금리 인상을 고려할 수 있는 문을 열어두게 되었습니다.

스왑 계약은 여전히 올해 연준의 추가 금리 인상 가능성을 50% 미만으로 평가하고 있으며, 금리 인하에 대한 기대는 6월에서 5월로 이동했습니다.

클리블랜드 연방준비은행 총재인 메스터는 "최근 개선에도 불구하고 인플레이션은 여전히 높고 노동 시장은 여전히 강세를 보이고 있다"며 "향후 정책 결정은 긴축 통화 정책과 완화 통화 정책에 따른 위험과 시간적 비용을 관리하는 것"이라고 매파적인 입장을 나타냈습니다.

금요일, 중국은 위안화 방어를 위해 외화 지급준비율을 6%에서 4%로 낮췄습니다. 이 수치는 거의 20년 만에 최저 수준으로, 유동성 공급 측면에서 중요한 결정입니다.

VIX 지수는 13.09포인트로 하락하여 연중 최저점 근처로 내려왔으며, 하이일드 스프레드는 3.85%로 상승했습니다.

10-2년물 국채금리 스프레드는 -0.695포인트, 10-3개월물은 -1.251포인트로 모두 축소되었습니다.

FedWatch는 금리 인하 가능성을 내년 3월과 5월 사이로 예측하고 있습니다.

Fear & Greed Index는 전일대비 3 상승하며 Greed(59)에 있습니다.

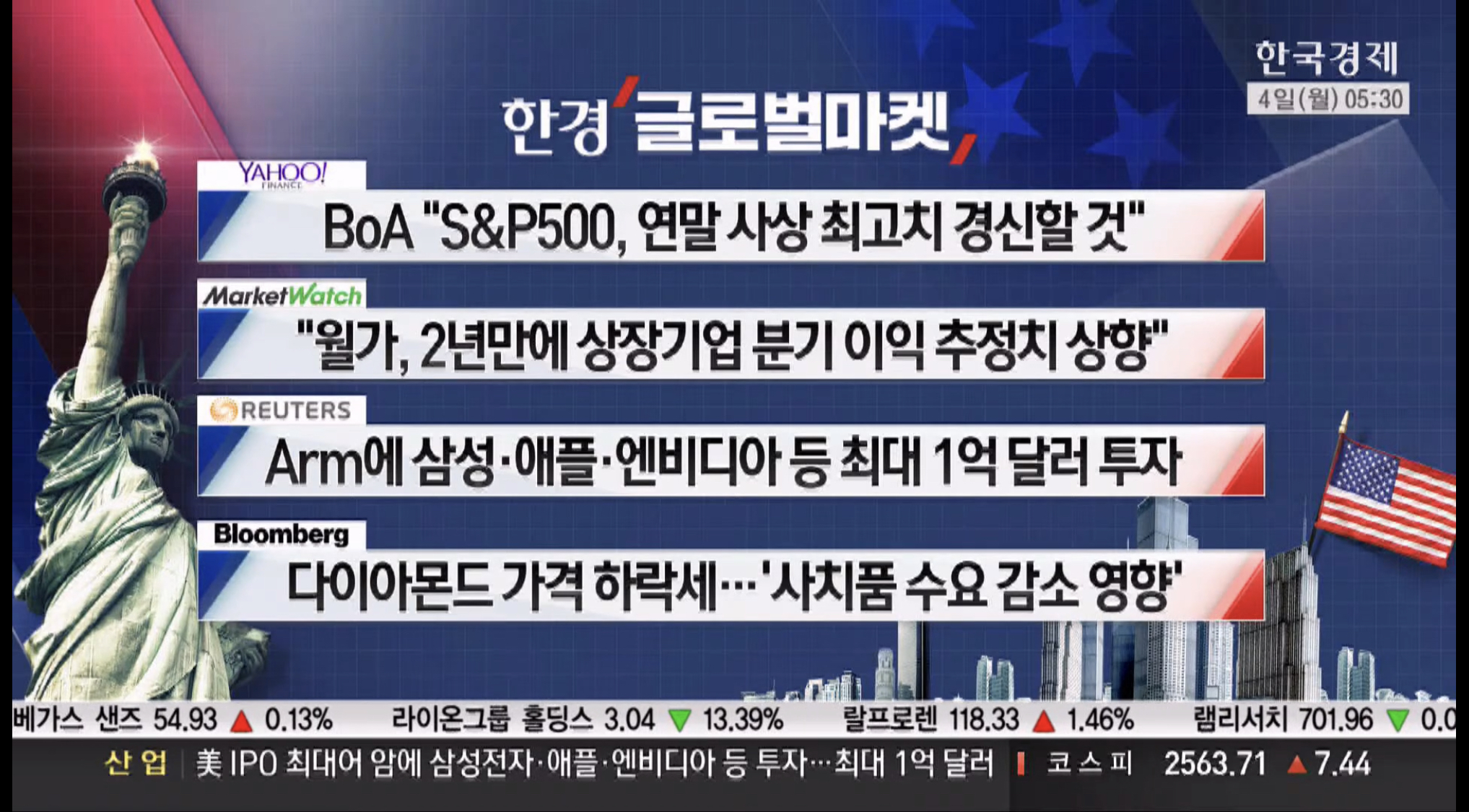

[주요 기사 요약]

- Bloomberg -

클리블랜드 연은 "인플레 여전히 높고 고용시장 탄탄해"

영국 ARM에 삼성전자 · 애플 · 엔비디아 투자 ··· 최대 1억달러

"사우디 아람코, 66조원 규모 추가 상장 추진"

- Yahoo Finance -

페북 · 인스사, 광고 없는 유료버전 검토

캐나다 정부, 온라인 뉴스법 시행세칙 초안 공개

골드만 "미국 경제지표, 연착륙 가능성 시사"

- Market Watch -

미국 8월 S&P 제조업 PMI 47.9 ··· 위축세 지속

미국 8월 ISM 제조업 PMI 47.6 ··· 10개월 연속 위축

미국 7월 건설지출 전월비 0.7% 증가 ··· 예상 상회

- REUTERS -

중국 비구이위안, 7100억 채권 상환연기 승인

스타글리츠 "미국 연준, 경기 연착륙 가능"

BoA, S&P500, 연말까지 신고점 경신 예상

[주요 기사 요약]

1. 삼성전자 9월 1일 하루에 +6.13% 급등

- 엔비디아에 HBM3 공급 합의 => AMD에 부가된 수주로 점유율 확대 전망

- IFA 2023 컨퍼런스, 갤럭시 Z플립5, 폴드5가 유럽 초기 판매 신기록

2. 씨티, 삼성전자 리포트 목표가 11만 → 12만으로 상향

- 2Q에 고객사에 샘플 출하 => 3Q 주요 GPU 고객사에 HBM3 공급 시작

- 24년에 엔비아 HBM의 최대 30% 공급 예상

3. 한미반도체, SK하이닉스로부터 416억 장비 수주

- HMB 제조용 듀얼 TC 본더

- 반도체 후공정 장비 업체들의 '수주 전망'

4. 8월 무역수지 발표 (3개월 연속 흑자)

- 수출 518.7억 달러(-8.4%) / 수입 510억 달러(-22.8%)

5. 세금 1월~7월, 43조 덜 걷혀

- 1년전 대비 법인세 -17조, 소득세 -12조 감소

- 세수 진도율 54.3%로 연간 예상대비 50조원 부족 전망

6. 기재부 장관, "찬바람 불수록 수출 지표 나아질 것"

- 국회 예결위 전체회의 "지금은 경기가 바닥을 다지면서 회복하기 시작하는 초입 단계"

- 수출 감소의 원인이였던 반도체 수출 => 9~10월 반도체 매출 확연한 증가로 내년 더 강한 회복세 전망

7. 반도체 경쟁, AI 반도체 다음은 '차량용 반도체' (파이낸셜)

- 퀀트케이, 향후 수년 동안 차량용 반도체 수급 문제 가능성

8. 테슬라, 북미 FSD 가격 인하 (FSD 정식 춠시 임박)

- 기존 $15,000 → $12,000로 20% 인하 => 출시 전 보급 확대를 위한 가격 인하로 판단

9. 한국정보보호산업협회, 6일 국방보안 전시회 개최 (머니투데이)

- 국방부 주최 국방 보안컨퍼런스 : 양자보안 AI 등 분야 신기술

📌2023년 09월 04일 월요일 주요 일정

✅ 국내

✔️추경호 부총리, 한화오션 현장방문 및 조선업계 간담회

✔️수출 활성화를 위한 추가지원 방안 (기재부)

✔️2023년 07월 온라인쇼핑동향 (기재부)

✔️환경부-국토부, 개발제한구역 자연환경복원 업무협약 체결

✔️중소벤처 분야 150대 킬러규제 선정 (중기부)

✔️푸드테크-농업 간 상생 협력 강화를 위한 간담회 개최 (농식품부)

✔️해수부 조승환 장관, 방사능 안전검사 현장점검

✔️한기정 공정위원장, 한-EU 양자협의회

📝포스코퓨처엠, 포항 1.7조원 전구체 공장 추진 관련 재공시 기한

📝코리아 블록체인 위크(KBW)

- 블록체인 산업 리더들 참석 예정

- 챗GPT 기반 연구를 수행한 일리아 폴로슈킨 기조연설

✅ 해외

10시 30분 - 🇦🇺호주 기업 총영업이익 (2분기)

15시 00분 - 🇩🇪독일 무역수지 (7월)

16시 00분 - 🇨🇭스위스 GDP (2분기)

16시 00분 - 🇪🇸스페인 실업률 변화

22시 30분 - 🇪🇺라가르설 유럽중앙은행 총재 연설

📝미국 증시 휴장 (근로자의 날)

📝베트남 증시 휴장 (독립 기념)

✏️ 9월 2주차 매크로 전략

✅ 글로벌 증시

지난 주 미국의 고용 지표가 일부 둔화된 모습을 보이면서 미증시는 좋은 흐름을 이어갔으나 메스터 위원의 발언과 함께 소폭 조정을 보이며 마무리했습니다

이번 주 역시 FOMC위원들의 발언들이 이어질 가운데 화요일 한국 소비자물가지수, 수요일 미국 구매관리자지수 및 목요일 중국 무역수지 등의 주요 표가 발표될 예정입니다. 한국 소비자물가지수의 경우 이전 수치 2.3%에서 이번 예상치 2.7%로 물가 지표가 반등할 수 있을 것으로 예상되며 단기적으로 부정적인 영향을 미칠 수 있으나 3%대 이하의 안정적인 위치에서는 큰 우려감으로 작용하지 않을 것으로 판단됩니다

이와 함께 미국 구매관리자지수 역시 이전 수치 대비 하회하면서 미국의 경기는 과열단계에서 안정화 단계로 전환되는 모습을 이어갈 것으로 예상됩니다. 다만, 중국의 무역수지 부분은 글로벌 경기 영향으로 부진한 지표가 나타날 수 있으나 해당 지표 역시 단기적인 변동성으로만 작용할 것으로 판단됩니다

✅ 원자재 및 환율 동향

최근 유가가 70달러 중반에서 빠르게 반등하면서 WTI기준 86달러 수준까지 상승하였습니다. 이에 따라 디플레이션 속도가 둔화될 수 있을 것으로 예상되나 최근 파월 의장이 발언한 내용과 같이 PCE 및 고용지표가 계속해서 호조를 보이게 된다면 9월 FOMC회의에 대한 긍정적인 전망과 더불어 글로벌 증시는 좋은 흐름을 이어갈 수 있을 것으로 예상됩니다

환율의 경우 여전히 1300원대를 유지하고 있으나 글로벌 지표에 따라 단기적인 변동성이 나타날 수 있을 것으로 판단됩니다. 다만, 지난 주 반도체 섹터의 강한 상승과 함께 외국인들의 수급 유입을 통한 환율 안정화가 이어질 수 있을 것으로 기대됩니다

✅ 국내 증시 투자 전략

반도체 섹터가 강한 상승을 보였으며 상승한 기업들을 참고했을 시 해당 섹터 중 상승이 부진했던 기업들을 중심으로 반등이 나왔습니다. 이에 따라 AI 관련주로 부각되어 빠르게 상승했던 기업들은 현금 마련 전략을 통해 여전히 덜 상승했던 기업들로 옮겨가며 수익 키우는 방법도 좋겠습니다.

*추경호 "반도체 바닥 확인…찬바람 불수록 수출·성장지표 나아질 것"

https://www.wowtv.co.kr/NewsCenter/Ne...

이와 함께, 디스플레이 섹터 역시 2분기 수주잔고 증가와 함께 조용한 반등을 보여주고 있으며 3분기 및 하반기 개별 기업들의 수주잔고, 수출데이터 등을 참고하며 하반기 디스플레이 섹터의 수급에 주목해주시길 바라며 이차전지 섹터의 경우 빠르게 상승했던 소재 기업들 대비 국내 셀메이커사들의 증설 스케줄과 함께 장비 관련 기업들에 계속해서 관심을 가져야할 것으로 판단됩니다

또한, 9월로 진입함에 따라 3분기 호실적이 전망되는 리오프닝 섹터와 더불어 최근 계속해서 자율주행 이슈 역시 하반기까지 부각될 수 있을 것으로 예상됩니다

미국주식환율, 한국경제, 키움증권, 삼프로, 증시각도기, 부동산 전문변호사, 미국주식, 주식시황, 바이 비트코인, 암호화폐, FOMC, 채권, 달러

'주식 정보방 > 주식 시황' 카테고리의 다른 글

| 미국 주식 아침 주식시황 2023.09.06(수) (18) | 2023.09.06 |

|---|---|

| 미국 주식 아침 주식시황 2023.09.05(화) (47) | 2023.09.05 |

| 미국 주식 아침 주식시황 2023.09.01(금) (12) | 2023.09.01 |

| 미국 주식 아침 주식시황 2023.08.31(목) (0) | 2023.08.31 |

| 미국 주식 아침 주식시황 2023.08.30(수) (32) | 2023.08.30 |