안녕하세요. 쵸빗입니다.

아침 시황 시작하겠습니다!

[미증시 당일 종가 안내]

다우존스 : 32,147.76(-1.55%)

S&P500 : 3,759.69(-2.50%)

나스닥 : 10,524.80(-3.36%)

[MSCI 한국지수 / EWY]

MSCI South Korea Cap : 51.74(-1.84%) / 시간외 지수 51.98(+0.46%)

[미증시 선물 지수]

US30 : 32,100.8(-0.15%)

US500 : 3,751.9(-0.21%)

US Tech 100 : 10,885.8(-0.19%)

미증시는 금일 큰 변동성을 보여주며 아직 연준 정책 기조에 따른 변동성이 여전함을 보여주었습니다. 장시작하고 FOMC 파월의 예상했던 11월 75bp 인상과 금리 속도조절 및 경기 시간차에 있음을 시사하며 긴축에 대한 지표가 없더라도 금리에 대한 방향성을 보여줄 수 있다는 발언으로 상승하나 했으나, 기자회견에서의 부동산 시장에 대한 거품이 아직 여전하고 미국 고용시장이 튼튼하며, 이로인한 인플레이션 목표치 2%를 도달시키기 위해 예상보다 내년에 까지 금리 인상과 더 큰 인상폭에 대한 매파적인 모습을 보여주자 시장은 급락하기 시작하며 결국 하락 마감하였습니다.

S&P500은 연준 의장이 중앙은행이 정책 주기에 "여전히 가야 할 길이 있다"고 말한 후 급락했습니다. 또한 이전에 생각했던 것보다 더 높은 수준(5%이상)에서 정점을 찍을 수 있다는 발언과 더불어 금리 인상 속도를 늦추는 속도가 빠르면 12월에 시작될 수 있다고 언급한 후 주식은 잠시 상승했지만, 이내 장후반세션까지 하락세를 면치 못했습니다.

메가캡 기술이 매도의 직격탄을 맞았고 애플, 테슬라 등의 거대 기업이 3.5% 이상 하락했습니다. 퀄컴이 핸드셋 부문의 부진으로 예상보다 안좋은 실적을 발표하면서 시간외 거래에서 7%이상 추가 하락을 보이고 있습니다.

다가오는 연준의 움직임에 더 민감한 미국 2년물 수익률은 방향을 바꿔 상승하면서 5%이상의 금리 상회 가능성을 반영했습니다. 달러지수(112.02/+0.48%)는 또한 상승했습니다.

모든 업종별 섹터는 하락한 가운데 통신서비스, 헬스케어, 경기방어형 소비재 섹터, 대부업은 상대적 적은 하락을 보였습니다. 주요국 ETF는 코로나제로 정책의 완화에 대한 기대감이있는 중국지수를 제외하고 모두 하락마감했습니다.

이란의 사우디에 대한 침공 압박으로 유가가 상승했습니다.

(서부텍사스유 89.30/+1.05%, 브렌트유 95.57/+0.97%, 천연가스 6.16/+7.70%)

VIX지수는 25.86(+0.19%)으로 크게상승하지는 않았습니다. 가상화폐는 주식과 함께 하락했습니다.

(비트코인 $20,171.72/-1.47%, 이더리움 $1,508.99/-4.26%, 도지코인 $0.12/-11.03%)

달러지수의 상승으로 인해 금과 은 팔라듐 가격은 전체적으로 하락하였고, 팔라듐의 가격은 지속하락이 가능하다고 이야기 되고 있습니다. 금($1,642.70/-0.41%), 은($19.35/-1.60%), 팔라듐($1,850/-1.44%)

필라델피아 반도체(2,328.47/-3.09%)도 장중 상승하나 했으나 결국 하락하였습니다.

여전히 미국의 금리 스프레드는 모든 세션에서 역전상태이며, 10-3개월물은 -0.045포인트로 축소되었습니다.

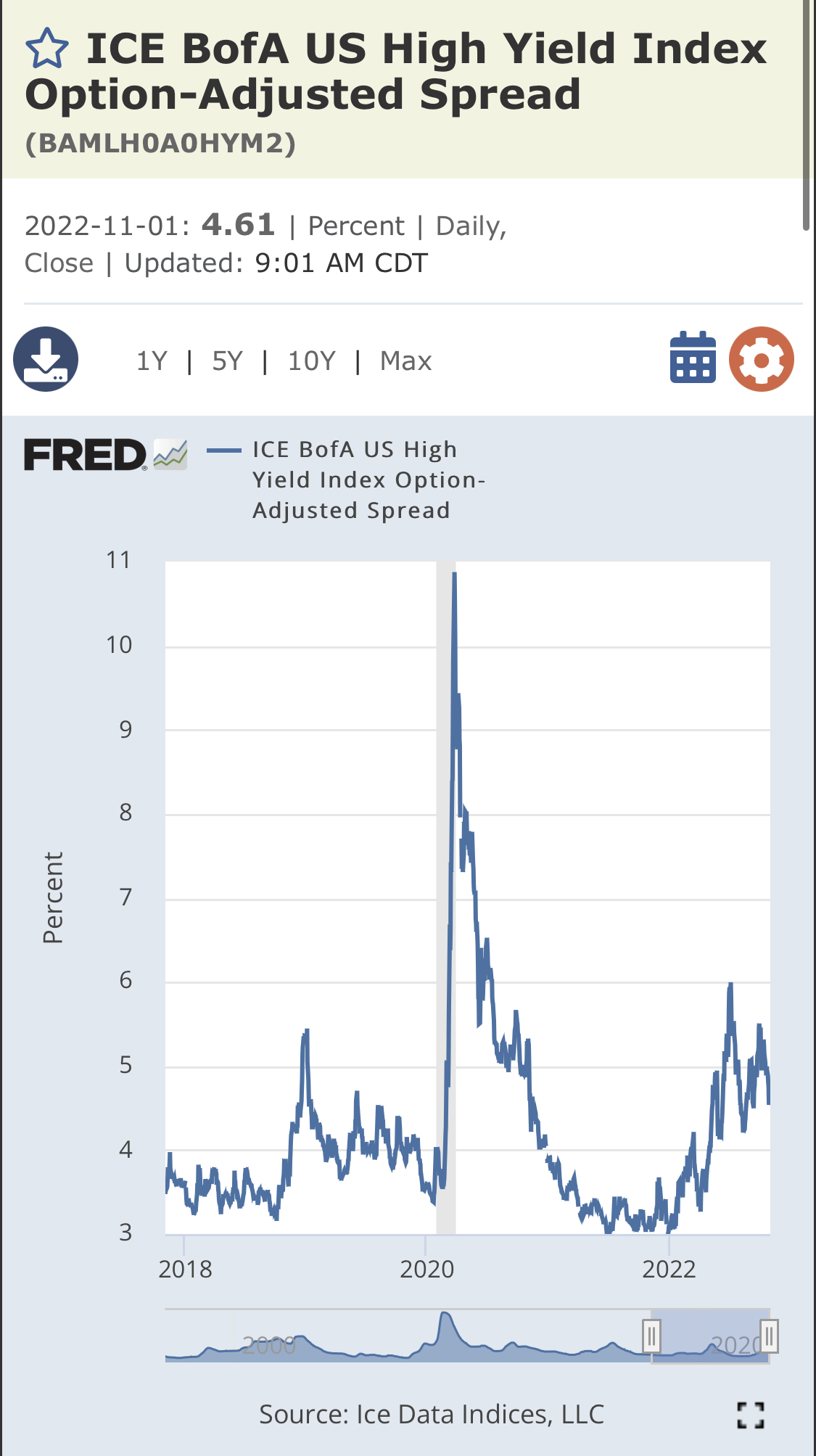

하이일드스프레드는 4.61%로 하락했습니다.

<기사 요약 내용>

MF측은 곡물 수출 협정이 러시아 전쟁이 세계 식품 시장에 미치는 영향을 줄이는 데 중요한 역할을 했다고 발표하면서 미국 소맥 가격은 하락했습니다.

숄츠 독일 총리가 독일은 가능한 한 중국과 협력할 계획이라고 발표했습니다.

미국은 중국이 함부르크 항구 터미널에 대한 지배권을 갖지 않을 것을 강력히 제안한 것으로 알려졌습니다.

미국 10월 ADP 민간 고용은 23만9천명 증가로 예상치 상회하였습니다. (민간 리써치 정보로 향후 고용노동부 발표를 더 주의깊게 지켜봐야할 것 같습니다.)

EIA 주간 원유재고는 311만 5천배럴 감소로 예상치 대폭 하회하였습니다.

미국 10년물 국채금리는 장중 4.1% 재돌파를 했었습니다.

유로존 10월 제조업 PMI는 46.4로 2020년 이후 최저치를 보였습니다.

BMO는 영국 최종금리 전망을 4.25%에서 3.75%로 하향 했습니다.

해운사의 '머스크' CEO는 현재 해운 수요 둔화를 보이고 있으며 이는 경기 침체 신호라고 발언하였습니다.

S&P에서 크레디트스위스(Credit Suisse)의 신용등급을 BBB -> -BBB로 하향 조정하였습니다.

<파월 연준 의장 기자회견 주요 발언>

- 노동 시장, 아직 빠듯(견고하다)

- 물가 상승 압력 여전

- 금리 인상 중단 논의, 시기상조

- 최종 금리, 지난 예상보다 높아질 것

- 금리 지속 인상 적절, 아직 갈 길 남아있다.

- 금리 인상 속도, 이르면 12월에 느려질 수도

- 인플레 고착화에 강력 대응할 것

금일 미국 증시는 FOMC의 영향으로 많은 변동성을 보여주었으나 현재 이런 하락이 일시적으로 끝날지 지속적으로 다른 이슈로 급락을 거듭할지 알 수 없는 상황입니다. 아직 금요일에 있는 고용노동부의 발표도 지켜봐야하고 다음주 CPI 결과도 봐야 하는 와중에 아직 증시 변동성이 더 있을 것 같습니다.

이런 시기에 본업과 중심있는 삶에 집중하며, 더 행복한 하루 보내시기 바랍니다.

Invest with LOVE~!

'주식 정보방 > 주식 시황' 카테고리의 다른 글

| [2022.11.07(월) 쵸빗의 아침 시황] (10) | 2022.11.07 |

|---|---|

| [2022.11.03(금) 쵸빗의 아침 시황] (18) | 2022.11.04 |

| [2022.11.02(수) 쵸빗의 아침 시황] (18) | 2022.11.02 |

| [2022.11.01(화) 쵸빗의 아침 시황] (8) | 2022.11.01 |

| [2022.10.31(월) 쵸빗의 아침 시황] (14) | 2022.10.31 |