미국 주식 아침 시황 2023.06.08(목)

안녕하세요. 쵸빗입니다.

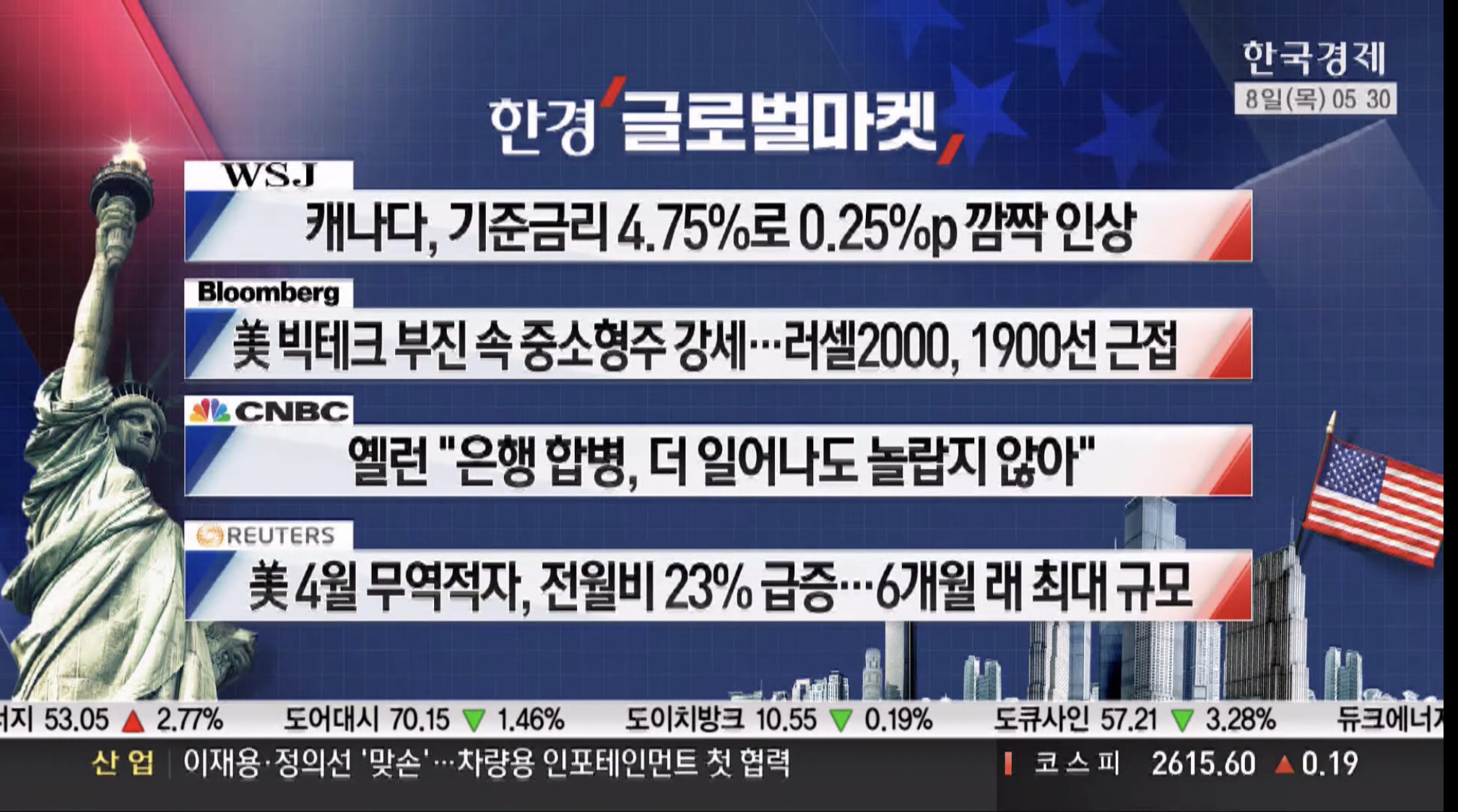

미국 증시는 장 초반에는 반도체 지수도 상승하며 주가도 상승랠리를 이거나 보였으나, 캐나다의 깜짝 금리 인상의 여파로 예측과 다르게 하락하는 국채시장과 함께 증시도 하락 마감했습니다. 최근 많이 오른 빅테크 중심으로 수익실현이 발생하였으나, OECD 경기 전망을 상향하면서 경기 관련주의 상승과 함께 많이 부진하고 있는 금융주도 상승을 보이며 안정세에 들어서는 모습은 긍정적인 부분입니다.

테슬라는 상승을 보여주며 이렇게 강한 모습을 보여주는 것은 2년만에 나타나고 있다고 합니다. 이와 관련하여 국내 종목 중 2차전지과 자동차 관련 주의 추가 상승이 나올 수 있는지 봐야할 듯 싶습니다.

전일 국내 증시 또한 동시 만기 앞두고 외국인 선물 매수와 현물 매도를 보이며 보합에 마감하였으나, 코스닥은 2차전지 강세로 추가 상승하며 끝났습니다. 그리고 실적 피크아웃 논란이 되며 현대차, 기아의 큰 폭의 하락과 동반하여 강세였던 자동차 부품주의 동반 하락으로 이어진 것이 특징이였습니다.

금일 국내 증시 또한 시총 상휘 종목의 쏠림 현상을 보이며 상승을 한 종목 위주로 IT 및 테크주 위주로의 하락이 어느정도 나올 수 있을 것을 염두해야 하겠습니다.

이제 다음주는 또 중요한 운명의 한주가 될 수 있는 경제지표가 나오는 주로 13일 CPI 발표와 14일 FOMC 결과가 있기에 잘 봐야겠습니다. 날씨는 화창하지 못하지만 오늘도 좋은하루 되시고 힘차게 시작하세요~

Invest with LOVE~!

[선물 및 VIX 지수]

CBOE VIX : 13.94(-0.14%)

US30 : 33,670.6(+0.02%)

US500 : 4,269.0(+0.03%)

US Tech 100 : 14,305.0(+0.01%)

US 2000 : 1,890.8(-0.02%)

[MSCI 한국지수 / EWY]

MSCI South Korea Cap : 64.76(-1.43%) 폐장 후 : 64.76(+0.0%)

[미증시 당일 종가 안내]

다우존스 : 33,665.02(+0.27%)

S&P500 : 4,267.52(-0.38%)

나스닥 : 13,104.89(-1.29%)

[일간 지표 등락율]

비트코인 $26,262.7/-2.89%, 이더리움 $1,830.00/-2.62%

달러인덱스 104.075/+0.00%, 달러/원 1,308.51/-0.01% 달러/엔 140.12/-0.01%, 유로/달러 1.0700/+0.01%

금 1,957.20/+0.08%, 은 23.530/+0.06%

WTI유 72.48/-0.0% 천연가스 2.330/-0.04%

[경제지표 발표]

미국 주식시장은 기술주들의 하락으로 인해 하락했으며, 캐나다 은행의 예기치 않은 금리 인상으로 인해 국채시장도 하락하며 연준의 긴축 정책을 예상하는 추측이 나왔습니다.

Nasdaq 100은 1.8% 하락하였고, Alphabet과 Microsoft는 3% 이상 하락했습니다. 이는 이전 다섯 거래일 동안 기술주 중심 지표의 첫 번째 하락이었습니다. 그러나 BoC의 금리 인상 이전인 수요일까지는 대형 기술 회사들이 S&P 500을 상승시키며 주도적인 역할을 했습니다. 경기가 약화된 실적 발표를 거치고 나서 소형주인 Russell 2000은 두 번째 연속으로 1.8% 상승하였습니다.

중국의 수출 데이터의 부진으로 중국 경제 성장에 대한 우려가 증폭되었습니다. 수입 데이터는 상품 및 원유 수입이 강세를 보였으며, 이로 인해 WTI 원유 가격이 상승했습니다.

증시는 혼조한 모습을 보이며, 에너지 섹터는 원유 가격 상승으로 인해 강세를 나타냈습니다. 기존에 하락세를 보였던 부동산 및 유틸리티 섹터는 강세를 보였으며, 반면 기술 및 커뮤니케이션 서비스 등 이전에 강세를 보였던 섹터는 하락했습니다.

정책에 민감한 2년 국채 수익률은 투자자들이 미국 금리가 7월까지 25bp 인상될 것으로 예상하여 4.56%까지 상승했습니다.

인플레이션에 대응하기 위해 기술주들은 더 높은 금리에 대한 기대로 인해 압박을 받고 있습니다. 연준과 유럽 중앙은행은 다음 주에 정책 결정을 내릴 예정이며, 연준은 6월에 금리 인상을 일시 중지했다가 나중에 재개할 가능성을 시사했습니다.

미국의 무역수지는 수입은 증가했지만 수출은 감소하여 적자 폭이 커졌습니다. Manheim 중고차 가격 지수는 5월 상반기에 2.1% 하락하며 전년 대비 7% 하락한 것으로 나타났습니다.

VIX 지수는 13.94포인트로 하락하였고, 하이일드 스프레드는 변동 없이 4.39%를 유지하였습니다. 10-2년 국채금리 스프레드는 -0.759포인트로 축소되었으며, 10-3개월 국채금리 스프레드는 -1.508포인트로 줄어들었습니다. FedWatch에 따르면 7월까지 25bp 인상이 한 번 이상 있을 가능성에 대한 기대가 거의 확실시 반영되고 있습니다.

Fear & Greed Index는 전일대비 1 상승하며 Extreme Greed(74)에 있습니다.

[금일 주요 기사]

- CNBC -

캐나다. 0.25%p 금리인상 ··· 22년래 최고

옐런 미국 재무 장관 "은행 추가통합 예상"

JP모간 CEO "미국 경제 여전히 좋은 상태"

- Bloomberg -

미국 4월 무역적자, 전월비 23% 급증 ··· 6개우러래 최고

웰스파고 "미국 경기침체 리스크 여전 ··· 완만한 수준 예상"

골드만 "7월 FOMC에서 0.25%p 금리인상 후 1년간 동결 전망

- Reuters-

코인베이스 "고객자금 안전 ··· 자유롭게 인출 가능"

캐시우드, 코인베이스 약 42만주 매입 ··· 보유 지분 6%

LPL 파이낸셜 "미국 소형주 상승랠리 동참 ··· 투자심리 개선"

- Market Watch -

"미국, 연내 1조 달러 국채발행 전망"

CFRA "6월 금리동결 가능성 우세 ··· 하반기 증시 상승랠리 지속"

골드만 "AI기술 발전으로 S&P500 약 9% 추가상승 가능"

[금일 주요 이슈]

1. 캐나다 기준금리 25bp인상 (4.75% / 22년만 최고치)

- 22년 3월 부터 8회 인상 → 1월부터 긴축의 경제 영향 평가 위해 동결

(배경 : 강력한 소비, 서비스 수요 반등, 주택시장 회복, 타이트한 노동시장)

2. OECD, 올해 경제 성장률 상향

- 2.6% → 2.7% (22년 3.3%, 24년 전망 2.9%)

(한국은 하향 : 1.6% → 1.5% / 24년 2.1%)

=> 개선되고 있으나 흐름이 취약, 중국 리오프닝 긍정적 작용 할 것으로 하반기 기대

3. 중국 5월 수출 -7.5% 추락 (중국 관세청)

- 3개월만에 다시 마이너스, 저년비 -7.5% (전월 8.5%, 전망 8.0%)

(22년 10월 -0/3% → 23년 2월 -6.8% 까지 5개월 연속 마이너스, 리오프닝 후 일시적 반등 후 재 하락)

4. 미국 4월 무역 수지 적자 전월비 23% 급증

- 수출 전월비 -3.6%, 수입 전월비 +1.5%

5. 미국 금융당국, 대형은행 자본 요건 20% 강화 (WJS)

- 연준, 예보, 통화감독청이 동시 제안

(트럼프 행정부, 규제 안화 → 은행 파산 위기 겪으며 다시 규제 강화)

6. 머스크, CATL 회장 미팅 후 CATL 배제 루머 (중국 IT매체 / 서울경제)

- 중국에서 테슬라가 CATL을 북미 배터리 공급망에서 배제 루머 확산(CATL 사실 무근 해명)

- 미국 IRA로 인해 협력 관계 불확실성 우려 / 테슬라, 4월 장기 사업계획 발표(전기트럭/소형 전기차 LFP 사용)

=> 모건스탠리, 배터리 공급 과잉 및 가격 경쟁 불가피로 CATL 투자의견 TP 16% 하향

7. 전기차 스타트업 위기 - 옥석가리기 (서울신문, 자동차산업협희)

- 루시드, 직원 18% 1,3000명 해고 / 니콜라는 상장폐지 경고 / 로즈타운모터스 파산신청 검토 중

=> 스타트업 기업, 수익성을 내려면 7-8년 소요와 기존 자동차 메이커들 본격적인 진출로 우려감 증대

8. 5월 전기차 판매 동향

- 테슬라, 5월 2차례 가격 인상

→ 중국 +2.4%(MoM), +77%(YoY) / 미국 +1.6%(MoM), +26.9%(YoY)

(미국, 5월 전체 전기차 판매는 IRA 혜택에도 전월 대비 -6% 하락)

📌2023년 06월 08일 목요일 주요 일정

✅ 국내

✔️경제협력개발기구 각료 이사회 참석, 세계경제 현안 논의 (기획재정부)

✔️2021년 일자리 이동통계 (기획재정부)

✔️바이오헬스케어산업 특별전시회 개최 (산업통상자원부)

✔️강원지역 의료-바이오 기업현장소통 간담회 (산업통상자원부)

✔️제19차 한국-프랑스 산업협력위원회 (산업통상자원부)

✔️강원도-원주시 공공기관과의 수소버스 업무협약 체결 (산업통상자원부)

✔️식품-화장품 중동국가 해외인증 원스톱 지원 (산업통상자원부)

✔️중소기업 기술보호지원 강화대책 발표 및 간담회 (중소벤처기업부)

✔️국립종자원, 중남미 4개국에 품종보호제도 기술 전수 (농림축산식품부)

📝선물/옵션 동시 만기일

📝세계 최초 수소발전 입찰시장 개설

📝마녀공장 신규상장

✅ 해외

🇯🇵일본 조정경상수지 (4월)

(한국 시간 : 06월 08일 08시 50분)

🇯🇵일본 GDP (1분기)

(한국 시간 : 06월 08일 08시 50분)

🇮🇳인도 금리결정

(한국 시간 : 06월 08일 13시 30분)

🇫🇷프랑스 비농업부문 고용지수 (1분기)

(한국 시간 : 06월 08일 14시 30분)

🇪🇺유로존 GDP

(한국 시간 : 06월 08일 18시 00분)

🇺🇸미국 신규 실업수당청구건수

(한국 시간 : 06월 08일 21시 30분)

📝미국 바이든 대통령 - 영국 리시 수낵 총리, 정상회담

미국주식, 아침시황, 주식시황, 쵸빗시황, 비트코인, 암호화폐, FOMC, 채권, 달러, 환율, 한국경제, 삼프로, 증시각도기, 퀀트K, 멘탈이 전부다

'주식 정보방 > 주식 시황' 카테고리의 다른 글

| 미국 주식 아침 시황 2023.06.12(월) (5) | 2023.06.12 |

|---|---|

| 미국 주식 아침 시황 2023.06.09(금) (9) | 2023.06.09 |

| 미국 주식 아침 시황 2023.06.07(수) (4) | 2023.06.07 |

| 미국 주식 아침 시황 2023.06.05(월) (11) | 2023.06.05 |

| 미국 주식 아침 시황 2023.06.02(금) (8) | 2023.06.02 |